Prognozy i oczekiwania dla spółek z sektora gier na GPW w 2024 od trzech analityków - Chrzanowski, Koproń, Poniatowski

Kończący się rok dla spółek związanych z tworzeniem czy wydawaniem gier nie był zbyt owocny. Nieudane premiery tytułów czy zwolnienia pracowników celem obniżenia kosztów spowodowały, że WIG-gry w 2023 r. był jednym z najgorszych branżowych indeksów na GPW.

A zauważyć trzeba, że na rodzimej giełdzie otoczenie było bardzo sprzyjające, dzięki czemu WIG osiągnął historyczne maksima na poziomie ponad 79 tys. pkt. O tym, czy przyszły rok może być dla branży lepszy od 2023 r. oraz jakie przyniesie wyzwania porozmawialiśmy z analitykami: Kacprem Koproniem (Trigon DM), Piotrem Poniatowskim (BM mBanku) oraz Mateuszem Chrzanowskim (Noble Securities).

REKLAMA

Zobacz także: 9 premier gier, spółek z GPW i NewConnect, które mogą pozytywnie zaskoczyć akcjonariuszy i inwestorów w 2024

Gabriel Uryniuk: Jakich premier gier inwestorzy powinni najbardziej wyczekiwać w przyszłym roku? Jeśli chodzi o największych producentów, to chyba jedynie dla 11 bit studios czeka intensywny czas. Może produkcje od Gaming Factory czy Movie Games okażą się pozytywnym zaskoczeniem?

Kacper Koproń, Trigon DM: W przyszłym roku największe premiery to Frostpunk 2 od 11 bit studios, StarRupture od Creepy Jar oraz potencjalnie nowa odsłona Car Mechanic Simulatora od PlayWay. Trzeba zwrócić uwagę, że dotychczas seria ta była wydawana w trzyletnich odstępach, dlatego niewykluczone, że w III kw. lub IV kw. 2024 r. można się czegoś w tym temacie spodziewać. Jeśli chodzi o CI Games, to tutaj jeszcze zbyt wcześnie na nowe gry. CD Projekt oraz PCF mają już rozpisane plany wydawnicze na kolejne lata. Jeśli chodzi o twórców gier mobilnych, to może zaskoczy Artifex Mundi z nowym projektem RPG. Z pewnością zastanawiający jest ten marazm wśród producentów gier mobilnych jeśli chodzi o nowe produkcje.

Notowania 11 bit studios od początku 2023 r.

Piotr Poniatowski, BM mBanku: W 2024 r. niewątpliwie największych premier należy wyczekiwać od 11 bit studios, które w pierwszej połowie roku ma w planach dostarczyć dwie gry własne oraz dwie gry z wydawnictwa. Największym tytułem będzie oczywiście Frostpunk 2, którego gameplay powinien być opublikowany już na początku przyszłego roku. O The Alters, tworzonym przez zespół wcześniej pracujący przy This War of Mine, za wiele publicznie nie wiadomo, ale relacje dziennikarzy z pokazów prasowych na sierpniowych targach w Kolonii były obiecujące. Po ostatniej, raczej nieudanej premierze The Invincible, poprzeczka przed nowymi grami z wydawnictwa o tytułach The Thaumaturge oraz Indika nie wydaje się być wysoko zawieszona, także łatwiej będzie o pozytywne zaskoczenie. Warto także pamiętać, że na 2025 r. zaplanowana jest premiera Projektu 8, o którym wiadomo zdecydowanie najmniej, a zatem w drugiej połowie roku możliwe są działania marketingowe dotyczące tej gry własnej 11 bit studios.

Pod koniec lutego wydany zostanie Winter Survival od Drago entertainment – bardzo ciekawy projekt, pochodzący z popularnego gatunku. Gra ma potencjał by być popularną w streamowaniu (relacje na żywo z gry – red.) przez graczy, co pozytywnie wpływa na sprzedaż. Duże nadzieje są pokładane w StarRupture (wcześniej Chimera) od Creepy Jar. Gra ma mieć swoją premierę we wczesnym dostępie w drugiej połowie przyszłego roku. Póki co baza fanów na Steam budowana jest powoli, ale oczekuję, że wraz z kolejnymi etapami kampanii marketingowej, zainteresowanie graczy będzie istotnie rosło. W drugiej połowie roku swoją premierę powinien mieć też Japanese Drift Master od Gaming Factory. W trakcie październikowego festiwalu dem na Steam gra spotkała się z wyjątkowo dużym zainteresowaniem graczy, co pozytywnie zaskoczyło obserwatorów rynku. Należy jednak pamiętać, że gra pochodzi z niszowej kategorii, co może ograniczać grupę odbiorców.

Zwróciłbym jeszcze uwagę na Cooking Simulator 2 i Big Cheese Studio, które w ostatnim czasie mierzy się z wieloma turbulencjami. Gra miała zadebiutować w pierwszej połowie przyszłego roku, ale na chwilę obecną okno wydawnicze zostało odwołane. Wydaje się, że tytuł wymaga jeszcze dużego nakładu prac, ale położenie większego nacisku na społecznościowe elementy jest na pewno dobrym kierunkiem. W wielu grach tryb kooperacji dał drugie tchnienie i spowodował istotny wzrost zainteresowania tytułami. W przypadku Cooking Simulatora 2 należy uzbroić się w cierpliwość i czekać na kolejne informacje dotyczące tego, jak dalej ma wyglądać harmonogram działań.

Ze spółek mobilnych warto zauważyć, że Huuuge prowadzi testy dwóch nowych tytułów. Póki co brak jednak szerszej informacji o tych produkcjach. Spółka poinformowała jedynie, że jeśli wyniki testów monetyzacyjnych będą pozytywne, to nakłady na marketing będą zwiększane, co powinno wpłynąć na skalę zaangażowania graczy. Do tej pory Huuuge wsławił się jedynie grami kasynowymi, więc sukces chociażby jednego z tych tytułów byłby wsparciem dla wyceny. Z kolei Ten Square Games planuje powrót do intensywniejszego rozwoju Wings of Heroes przygotowanego przez swoją spółkę zależną Rortos. Gra miała już swój debiut pod koniec 2022 r., pierwsze miesiące monetyzacji przyniosły bardzo pozytywne zwroty z inwestycji, ale później paliwo lotnicze zaczęło się kończyć. Nowy prezes wydaje się mieć jasny plan odbudowy pomysłu na grę, niemniej jednak na efekty finansowe jeszcze trzeba poczekać co najmniej kilka miesięcy.

Notowania CD Projektu od początku 2023 r.

Mateusz Chrzanowski, Noble Securities: Rzeczywiście, dla Bitów będzie to niezwykle pracowity okres, który powinien przełożyć się również na przełomowy rok pod względem wyników finansowych. Przed nami premiery dwóch gier własnej produkcji (Frostpunk 2 i The Alters) oraz dwóch z segmentu wydawniczego (Indika i The Thaumaturge). Być może doczekamy się również w końcu wydania pierwszej części Frostpunka w wersji mobilnej. W ostatnim czasie kurs akcji jest pod presją nieudanej pod względem sprzedażowym premiery Niezwyciężonego od Starward Industries, co wygenerowało wątpliwości wobec komercyjnego potencjału całego segmentu wydawniczego. Wydaje się jednak, że dwie pozostałe nadchodzące produkcje zewnętrzne będą bardziej rozbudowane niż The Invicible i powinny cieszyć się większym zainteresowaniem ze strony graczy. Inwestorzy nie byli zachwyceni po ujawnieniu Indiki, podważając jej sens komercyjny, natomiast odnajdując gameplay sprzed kilku lat oceniam, że wbrew pozorom tytuł ten może znaleźć swoją niszę wśród graczy. Na plus powinno działać również mniejsze natężenie dużych, znanych premier w najbliższym czasie, co było niewątpliwie wyzwaniem dla mniejszych tytułów jesienią 2023 r.

|

Z pozostałych spółek wyróżniłbym Creepy Jar, które w drugiej połowie 2024 r. powinno udostępnić swoją nową grę StarRupture (dawniej Chimera) w tzw. wczesnym dostępnie (early access). Rynek czeka na tytuł z niecierpliwością, szczególnie, że rozpoczęcie kampanii marketingowej odnotowywało kolejne poślizgi, natomiast w grudniu mieliśmy okazję zobaczyć w końcu pierwszy devlog (film informacyjny od deweloperów gry – red.). Na ten moment spółka jest wyceniona na najbliższe dwa lata na poziomie 8,3 C/Z (wskaźnik cena do zysku, ang. P/E – red.). Taka wycena implikuje, że rynki oczekują niemalże potrojenia wyniku netto Creepy Jar względem tego roku. Odbiór nowego tytułu będzie niewątpliwie kluczowy dla akcjonariuszy i dalszych perspektyw. Trzeba również pamiętać, że powtórzenie skuteczności monetyzacji Green Hell’a będzie niezwykle trudnym zadaniem, a zatem długość ogona sprzedażowego nie musi być równie imponująca. Będzie to jednak istotnie większa gra, z budżetem mającym się zamknąć poniżej 20 mln zł. Pierwsze grafiki z gry wyglądają rewelacyjnie, a dobre połączenie base-buildingu z elementami walki może przyciągnąć wystarczające grono graczy. Kalendarz premiery też wydaje się korzystny. Gdyby miała ona miejsce w 2023 r., mogłaby przepaść w natłoku większych gier.

|

Z mniej pokrywanych spółek niewątpliwie będzie to też ważny rok dla Bloober Team, który złożył już prospekt odnośnie przenosin na rynek główny. Spółka czeka na decyzję ze strony Konami (wydawcy) odnośnie rozpoczęcia kampanii marketingowej remake’u (ponowne stworzenie danego tytułu – red.) Silent Hill. Premiery powinniśmy doczekać się w przyszłym roku, natomiast pamiętajmy, że będzie to weryfikacja umiejętności spółki, natomiast nie będzie to gamechanger. Tego powinniśmy oczekiwać dopiero od premiery własnego IP.

Od People Can Fly w przyszłym roku wyjdzie jedynie VR-owa wersja Bulletstorma, portowanego przez spółkę zależną Incuvo (odpowiedzialną m.in. za Green Hell VR). Na większy tytuł będziemy musieli poczekać do 2025 r. (zdaniem spółki), natomiast rynek podchodzi do tych zapowiedzi dość sceptycznie i patrząc po oczekiwanych mnożnikach przełomu w wynikach, debiutu gry spodziewa się dopiero w 2026 r.

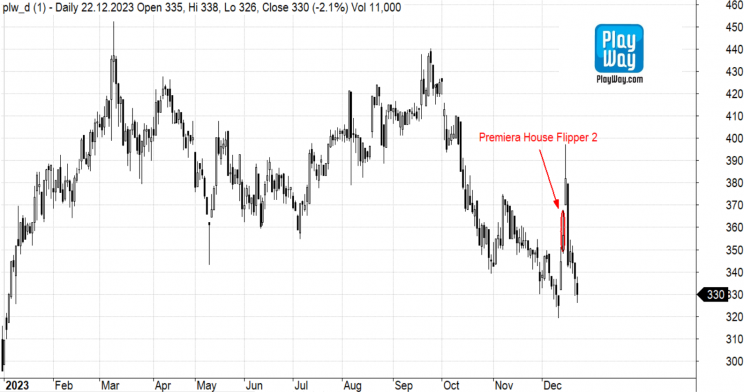

Co prawda Big Cheese Studio odwołało dotychczasowe okno premiery Cooking Simulator 2, chociaż prace są kontynuowane i gdyby spółka zdążyła z grą w 2024 r., byłoby to niewątpliwe silne wsparcie dla wyników Playway’a, który na ten moment ze swoich większych tytułów może liczyć w przyszłym roku jedynie na kontynuację dobrej sprzedaży, bardzo ciepło przyjętego przez graczy, House Flippera 2. Nie jest to niemożliwe, natomiast nowe władze spółki zakomunikowały, że na ten moment deklarowanie potencjalnego terminu obarczone jest zbyt dużą dozą niepewności i potrzebują więcej czasu na ocenę dotychczasowego stanu produkcji szczególnie, że odzew po publikacji dema był spory.

W sektorze gier mobilnych na weryfikację potencjału dalszego rozwoju czeka Artifex Mundi. Przychody w ostatnich miesiącach dosięgnęła stagnacja, natomiast zgodnie z zapowiedziami spółki, wraz z początkiem roku powinniśmy spodziewać się wzrostu wydatków na akwizycję użytkowników. Niepokój wśród akcjonariuszy może pojawić się, jeżeli owa intensyfikacja nie przyniesie oczekiwanych rezultatów w postaci poprawy ścieżki przychodów. Firma pracuje również nad aktualizacją aplikacji Unsolved do wersji 2.0, która miałaby poprawić monetyzację, ale głównym czynnikiem mogącym zmienić percepcję wobec studia jest wydanie nowej gry RPG na urządzenia mobilne. Dopiero jej udane przyjęcie przez graczy uprawdopodobni skuteczność drugiej nogi biznesowej. A przypomnijmy, że spółka wchodziła na giełdę właśnie z nastawieniem na takie produkcje, natomiast wydany tytuł okazał się sporym rozczarowaniem dla inwestorów. Prace nad grą trwają, jest szansa, że ujrzy ona światło dzienne już w 2024 r., choć nastroje są stonowane.

Warto zwrócić uwagę na Huuuge wyceniony na nieco ponad 7 C/Z na 2023 r. i ok. 8 na dwa kolejne lata. Studio, podobnie jak Ten Square Games, zoptymalizowało koszty i stara poprawić się ekonomikę gier. Lepsza sytuacja makrogospodarcza w drugiej połowie 2023 r. pozwoliła zwiększyć przychody. Jeżeli te procesy, wzrostu dochodu do dyspozycji konsumentów, będą kontynuowane w przyszłym roku, powinno to stworzyć pozytywne otoczenie dla wyników spółek gier mobilnych. W obu przypadkach nie widać perspektyw do pojawienia się nowych tytułów, równie istotnych co flagowe, a to ogranicza potencjał na przyszłość. Trzeba na te spółki w coraz większym stopniu patrzeć jak na spółki wartościowe (value), generujące regularnie cash flow i mogące się nim dzielić.

Notowania PlayWay od początku 2023 r.

Stosunkowo niewielka liczba dużych premier w 2024 r. może oznaczać trudny czas dla notowań rodzimych producentów gier, czy wręcz przeciwnie, będziemy widzieć spore zainteresowanie kupujących przed nadchodzącymi w następnych latach premierami?

Kacper Koproń, Trigon DM: Uważam, że w nadchodzącym roku sektor producentów gier będzie wiernie odwzorowywał sytuację WIG. Patrząc na kalendarz wydawniczy w 2024 r. widać, że brakuje bardzo ważnych wydarzeń dla branży, więc przyszły rok powinien podtrzymać trwającą zimę w sektorze. W tym momencie rynek zbiera żniwa tego, co działo się w 2020 r., czyli napływu kapitału podczas pandemicznej hossy. Teraz te wszystkie projekty, które wtedy zgromadziły finansowanie mają swoje premiery, często nieudane. Widać to m.in. w statystykach na platformie Steam, które mówią o 23-proc. wzroście liczby gier na platformie Steam w ujęciu YTD. Myślę, że 2024 r. przyniesie dalsze czystki w branży i nie jest to jeszcze dobry moment na powrót inwestorów na ten rynek.

Piotr Poniatowski, BM mBanku: W przypadku dużych deweloperów jak PCF Group oraz CD Projekt, w 2024 r. nie należy się spodziewać dużych premier. PCF oczywiście wyda „Bulletstorm VR”, ale jest to gra kierowana na nadal istotnie mniejszy rynek niż PC, konsolowy czy mobilny. Należy jednak pamiętać, że to, co rozbudza największy apetyt inwestorów, to tak naprawdę zapowiedzi nowych tytułów i ich marketing, a nie same premiery. Oczekuję, że w przyszłym roku zarówno Awiatorzy, jak i Redzi będą przekazywali na rynek coraz więcej informacji odnośnie prowadzonych przez siebie projektów.

W PCF Group Prezes Wojciechowski w niedawnym wywiadzie podtrzymał okno wydawnicze 2025-26 dla projektów Bifrost i Victoria, co naszym zdaniem oznacza, że w przyszłym roku marketing co najmniej jednego z tytułów powinien wystartować. Z kolei w CD Projekt zespół projektowy nowej sagi wiedźmińskiej istotnie rośnie z kwartału na kwartał. W przyszłym roku ma to już być ponad 400 osób. Myślę, że nowi szefowie studia będą powoli podsycali napięcie, systematycznie przypominając o jednej z największych globalnych franczyz w sektorze gier. Wielu inwestorów doskonale pamięta, jakie poruszenie wywołał skromny „beep” przy Cyberpunku. Często jedynie uchylenie rąbka tajemnicy wystarczy, aby istotnie odwrócić sentyment wokół spółki. CD Projekt jest jednym z naszych top-picków w sektorze na kolejny rok.

Mateusz Chrzanowski, Noble Securities: Premiery, szczególnie tych dużych tytułów o długim cyklu produkcyjnym, często są wykorzystywane do tzw. sprzedaży faktów, a dyskontowanie potencjalnego sukcesu zaczyna się znacznie wcześniej, czasem ze startem kampanii marketingowej bądź po pierwszych zapowiedziach odnośnie potencjalnej daty premiery. Z drugiej strony, brak premier oczywiście ciąży na wynikach finansowych, i tak np. CD Projekt będzie przez najbliższe dwa lata zmagał się z presją ze strony mnożników względem porównywalnych spółek zagranicznych. W przypadku PCF jest trochę inaczej, ponieważ płatności związane z produkcją projektu Maverick dla Microsoftu powinny regularnie spływać. Podobnie w przypadku projektu Gemini dla Square Enix, chociaż tutaj najprawdopodobniej ten strumień ulegnie zmniejszeniu po zakończeniu rozpoczętych niedawno renegocjacji kontraktu. Będzie to generować pewne napięcia po stronie cash flowu, stąd też decyzja o wstrzymaniu prac nad projektem Dagger, z którego finansowania wycofało się w 2022 r. Take-Two Interactive. Trzeba pamiętać, że jest to doświadczone studio, które po zabezpieczeniu środków na produkcję własnych IP niewątpliwie może pokazać swoją wartość. Najbliższym możliwym driverem będzie uwierzenie przez rynek, że najbliższa premiera nastąpi jednak w 2025 r., jak wskazuje spółka, a nie w 2026 r., jak oceniają inwestorzy. Podobne plany ma CI Games, natomiast nieudana premiera Lords of the Fallen tylko zwiększyła obawy rynku o jakość gier i jej powtarzalność. Trudno zatem znaleźć na horyzoncie argument przemawiający za poprawą nastrojów.

W 2023 r. widzieliśmy, że polskie i zagraniczne studia przeprowadziły zwolnienia pracowników, chcąc ograniczyć koszty. W 2024 r. może być podobnie?

Kacper Koproń, Trigon DM: Zwolnienia w branży producentów gier powinny być kontynuowane. Jak pokazują dane Game Industry Layoffs, w tym roku na świecie widać bezprecedensowy wzrost zwolnień w branży w porównaniu do poprzednich lat, sięgający 10 tys. pracowników. Nie wykluczam, że studia, które powstały na fali covidowej hossy, po niezbyt udanej premierze swojego projektu, w środowisku wysokiej podaży gier, przejdą po prostu na model work-for-hire i w ten sposób utrzymają pracowników. Niemniej bardziej niż zwolnień w 2024 r. obawiałbym się bankructw producentów gier.

Piotr Poniatowski, BM mBanku: Rzeczywiście, przez sektor przewinęła się fala zwolnień. Praktycznie co tydzień pojawia się informacja o redukcjach czy wręcz zamykaniu całych studiów. Z tylko tych szeroko znanych i komentowanych zwolnień w tym roku wynika, że mowa o ponad 10 tys. pracowników z ok. 350 tys. zatrudnionych na całym świecie. Część polskich spółek również dokonała istotnych redukcji w swoich szeregach, chociażby CD Projekt, Huuuge czy Ten Square Games. Z finansowego punktu widzenia redukcje etatów mają pozytywny wpływ na sytuację poszczególnych przedsiębiorstw, gdyż prowadzą do obniżenia bieżących kosztów operacyjnych i zwiększenia rentowności. Dodatkowo, zwolnienia w branży powinny sprawić, że sektor produkcji gier po latach bycia „rynkiem pracownika”, będzie zmierzał w kierunku pewnej równowagi. Większa dostępność siły roboczej istotnie przełoży się obniżanie presji płacowej, co również pozytywnie wpłynie na rentowność producentów gier i zdejmie presję z rosnących kosztów produkcji.

Mateusz Chrzanowski, Noble Securities: Myślę, że najgorsze mamy za sobą. Niemniej jednak globalnie firmy wciąż szukają oszczędności, o czym świadczy chęć renegocjacji kontraktu z PCF przez Square Enix czy odwołanie prac nad szeregiem zapowiedzianych tytułów przez zagranicznych wydawców. W ostatnim czasie weszliśmy jednak w etap wydawania wielu niedopracowanych produkcji. Rodzi się pytanie, czy to wyłącznie kwestia pośpiechu, czy też niewystarczających kadr. Większość polskich spółek domknęła programy redukcji zatrudnienia i widoczne są już efekty podjętych optymalizacji kosztowych. Wydaje się, że sytuacja w branży zaczęła się lekko poprawiać, co widać po wzroście przychodów producentów gier mobilnych, najszybciej reagujących na zmiany koniunktury. W 2024 r., wraz z dalszym wygasaniem nadmiernej inflacji, obniżaniem stóp procentowych i utrzymującym się silnym rynkiem pracy, dochód rozporządzalny konsumentów powinien ulec poprawie i wspierać sprzedaż. Dodatkowo, napięcia na linii pracodawca-pracownik może złagodzić wprowadzenie ulg dla informatyków zapowiadanych przez nowy rząd, które zmniejszyłyby presję na wynagrodzenia. Ryzykiem dla pracowników pozostaje wdrożenie AI, natomiast dla spółek będzie to oczywiście oszczędność. Być może to właśnie rozpowszechniająca się sztuczna inteligencja doprowadziła do takiego przyśpieszenia tworzenia związków zawodowych wśród największych polskich spółek.

Notowania indeksy WIG od początku 2023 r.

Według prognoz ekspertów, w nadchodzącym roku możemy zobaczyć dalsze umocnienie złotego i zejście kursu dolara na stałe poniżej poziomu 4 zł. Umocnienie lokalnej waluty może wpłynąć na rezultaty największych deweloperów gier?

Kacper Koproń, Trigon DM: Umocnienie się złotego względem dolara o 10 gr powoduje modelowo około 2-proc. spadek wyceny firm z branży. W przeszłości bywały jednak momenty, gdy kurs np. CD Projektu zyskiwał mimo umacniającej się złotówki. Jest to efekt flowu kapitału zagranicznego wynikający z tego, że osłabienie dolara przyciąga większe fundusze na rynki emerging markets.

Piotr Poniatowski, BM mBanku: Oczywiście warto pamiętać, że polscy producenci gier są de facto eksporterami produktów globalnych produkowanych zazwyczaj lokalnie. W uproszczeniu, sprzedają za dolary i euro, a koszty ponoszą głównie w złotym. W związku z tym umocnienie się rodzimej waluty jest negatywnym trendem, obniżającym osiąganą rentowność. Z drugiej strony, ta ekspozycja na zagranicznego konsumenta powoduje, że spółki mają szeroki rynek zbytu. Obecnie najistotniejsze są cały czas Ameryka Północna i Europa Zachodnia. Oczekuję jednak, że z czasem coraz więcej polskich producentów będzie podejmowało próby wejścia na rynek azjatycki. Dotychczasowe efekty spółek w tym zakresie były raczej mizerne, ale próbować zawsze warto, gdyż relatywnie niewielkim kosztem można praktycznie podwoić potencjalną grupę odbiorczą.

Zobacz także: Fala zwolnień w branży producentów gier, o pracę w gamingu coraz trudniej

Jak kształtują się perspektywy dla producentów gier w 2024 r.?

Piotr Poniatowski, BM mBanku: Wielu obserwatorów wskazuje tylko na negatywne trendy czy też plagi panujące w sektorze. Oczywiste jest, że gaming nie jest krainą mlekiem i miodem płynącą, niemniej jednak medal zawsze ma dwie strony. Wśród pozytywnych trendów warto moim zdaniem zwrócić uwagę na fakt, że ostatnio deweloperzy są bardzo skuteczni w podwyższaniu ceny gier, praktycznie zawsze oferują płatną, dodatkową zawartość cyfrową i istotnie poprawili sposoby monetyzacji graczy. Przykładowo, efektywna cena gier AAA podczas premiery przekracza już 70 dolarów. W tym roku mieliśmy chociażby „Starfield” czy „Diablo IV”, których wersje deluxe oferowały przede wszystkim 4-5 dni wcześniejszego dostępu do gier i kosztowały nawet 90-100 dolarów wobec podstawowej ceny 70 dolarów. W przypadku tego pierwszego tytułu znalazło się ponad milion graczy chętnych zapłacić dodatkową kwotę za tych kilka dni wcześniejszego grania, a szacunki dotyczące Diablo IV mówią nawet, że było to ponad 2 miliony graczy. Z punktu widzenia deweloperów jest to praktycznie czysta dodatkowa marża, gdyż koszty stworzenia kolejnej zawartości cyfrowej (skiny, artbooki, itp.) albo też udostępnienia gry wcześniej są praktycznie pomijalne.

Warto pamiętać, że gry obecnie rywalizują przede wszystkim o czas klienta. Wśród różnych dostępnych form rozrywki są one bardzo „efektywne” kosztowo w przeliczeniu na godzinę. Nie można też zapomnieć o punkcie widzenia zagranicznych konsumentów. W Nowym Jorku koszt seansu w kinie to ponad 25 dolarów, więc nawet pomijając różnice w dochodach rozporządzalnych, relatywna cena gier jest po prostu istotnie niższa niż w Polsce.

Rośnie też strona popytowa w rozumieniu bazy graczy. Zgodnie z moimi oczekiwaniami z początku grudnia zaprezentowanymi w strategii inwestycyjnej na 2024 r., Sony właśnie poinformowało, że przekroczyło 50 milionów sztuk sprzedanych konsol PlayStation 5. Japoński producent dokonał tego w 160 tygodni od premiery, czyli tylko o tydzień dłużej niż PlayStation 4. To imponujący wynik, gdyż należy pamiętać o kryzysie logistycznym i niedostępności półprzewodników w poprzednich dwóch latach, które istotnie opóźniły dostawy konsol na rynek. Co więcej, niedawno pojawiły się plotki o możliwości przyspieszenia premiery nowego Xboxa na 2026 r., z wcześniej wskazywanej daty 2028 r. Szybsze dostarczenie nowej generacji konsoli na rynek powinno kolejny raz pozytywnie wpłynąć na ceny sprzedaży gier. Do tej pory to kolejne generacje konsol wyznaczały podwyżki cen bazowych gier AAA. Również baza graczy Steam rośnie w zadowalającym tempie, w zasadzie co miesiąc osiągany jest nowy rekord liczby graczy, co tylko potwierdza, że rynek PC również ma się dobrze.

Notowania People Can Fly od początku 2023 r.

Zobacz także: Ekstremalne rekomendacje dla CD Projekt. Tego samego dnia zagraniczna instytucja wycenia spółkę na 9 mld zł, a polska na 18 mld zł

Pewnym wsparciem dla branży w następnych latach może być ożywienie konsumpcji konsumenckiej? Gdy sytuacja gospodarcza jest lepsza, wydatki dalszej potrzeby jak np. gry, mają większe szanse zaistnieć w portfelach klientów.

Mateusz Chrzanowski, Noble Securities: Tutaj postawiłbym tezę, że im mniejsze gry, tym ta wrażliwość na zmiany dochodów konsumentów jest wyższa. Myślę, że euforia towarzysząca niektórym tytułom AAA jest tak duża, a wydatek, mimo wielu narzekań na podwyżkę bazowej ceny do 70 dolarów niewielki, że popyt na duże tytuły jest stosunkowo nieelastyczny i to nie tylko u największych fanów. Trzeba też pamiętać, że kraje rozwinięte, a to one są głównym kierunkiem sprzedaży, są na tyle zamożne, że bieżące koniunkturalne zmiany dochodów w mniejszym stopniu przekładają się na ograniczenie konsumpcji, ponieważ w większym stopniu mogą być amortyzowane oszczędnościami. Oczywiście wzrost dochodów jest pozytywny dla branży, natomiast dużo bardziej istotny dla nowych tytułów. Potrzebują one obdarzenia zaufaniem przez graczy, o co dużo łatwiej w czasach koniunktury. Myślę, że dobrym prognostykiem dla całego rynku są przychody z gier mobilnych, które zaczęły rosnąć w drugiej połowie 2023 r. mniej więcej w tym samy czasie, kiedy w coraz większej liczbie gospodarek dynamika wynagrodzeń realnych znów zaczęła wychodzić na plus.

Notowania indeksu WIG-gry od początku 2023 r.