Rynek rękawic wraca do normy. Nadwyżka światowej produkcji z okresu pandemii właśnie ulega przeterminowaniu - Monika Żyznowska CEO Mercator Medical

Rynek rękawic powoli powraca do normy, a wielka nadwyżka światowej produkcji z okresu pandemii właśnie ulega przeterminowaniu. O aktualnej sytuacji rynkowej, miejscu w jakiej znalazł się segment dystrybucyjny, rozwojem produkcji rękawic typu premium oraz planom budowania nowego segmentu działalności związanego z nieruchomościami rozmawiamy z nową Panią Prezes Mercator Medical Moniką Żyznowską.

Redakcja Strefy Inwestorów: Od dziecka towarzyszy Pani swojemu tacie, który prowadzi biznes od ponad 30 lat. Teraz dochodzimy do momentu, w którym to Pani przejmuje stery Mercatora, a Prezes Żyznowski przechodzi do Rady Nadzorczej. Jak Pani ocenia swoje doświadczenie i przygotowanie do objęcia najwyższego stanowiska w spółce? Czy można się spodziewać jakichś zmian, rewolucji, czy może bardziej ewolucji obecnego modelu działania?

Monika Żyznowska CEO Mercator Medical: Rzeczywiście – obserwuję firmę i działam w niej od wielu lat. Już jako nastolatka odbywałam praktyki w Mercatorze i, co ciekawe, uczyłam się wtedy od osób, które do dziś są związane z firmą. Pracować w Mercatorze na stałe zaczęłam 14 lat temu. W tym czasie przeszłam przez różne działy i pozycje, a zaczynałam od samego dołu. Mówiąc konkretnie, zaczynałam od podawania kawy. Do dzisiaj pamiętam, który członek ówczesnego Zarządu pił jaką kawę. Później obejmowałam kolejne stanowiska i odpowiadałam za realizację coraz trudniejszych zadań, zajmowałam się między innymi projektem wejścia spółki na giełdę. Był też dział finansowy, fabryka w Tajlandii, a ostatnio dystrybucja. Dzięki temu naprawdę dobrze znam firmę i jej strukturę, a także zależności między poszczególnymi działami. Czuję się gotowa do objęcia stanowiska prezesa.

REKLAMA

Jeżeli chodzi o moje podejście do biznesu, to na pewno nie będzie ono rewolucyjne. Mój tata jako prezes dokonał bardzo wiele. Ja też chciałabym się odznaczyć pod tym względem w historii rodziny oraz oczywiście w historii Mercatora. Firma jest dla członków naszej rodziny jednym ze strategicznych aktywów i zamierzamy ją prowadzić przez wiele kolejnych lat. Mogę zresztą już teraz powiedzieć, że w przyszłym roku mój brat skończy studia i rozpocznie pracę w Mercatorze, więc nasze podejście do biznesu zostanie utrzymane.

Zobacz także: Mercator Medical szacuje wyniki pierwszego kwartału 2024 r.

Wspomniała Pani, że w ostatnim czasie zajmowała się Pani w Mercatorze segmentem dystrybucyjnym. W jakim jest on obecnie położeniu i jakie są perspektywy na drugą połowę roku?

Ostatnie kwartały 2023 roku pokazały, że dystrybucja znów stała się rentowna, co świadczy o tym, że ten segment ostatecznie pokonał kryzys po pandemii COVID-19. Funkcjonowanie dystrybucji w Mercatorze zostało zoptymalizowane. Kolejnym zadaniem jest dywersyfikacja produktowa. Nasza spółka przez lata rozwijała się dzięki rękawicom i jesteśmy kojarzeni głównie z nimi. COVID dość mocno zmienił ten rynek i choć myślę, że rękawice wciąż będą ważne w naszym portfolio, to nie chcemy, by stanowiły asortyment, na którym opiera się 95% dystrybucji.

W takim razie jakie są cele dywersyfikacji przychodów w segmencie dystrybucji?

Jeżeli chodzi o cele dywersyfikacji dystrybucji, o których teraz mogę powiedzieć, to planujemy rozwijać nasze portfolio włókninowo-opatrunkowe. W trakcie pandemii nasze przychody ze sprzedaży tych produktów znacząco zmalały, również ze względu na duży popyt na rękawice.

W tym momencie przychody z materiałów włókninowych i opatrunkowych stanowią widoczną część całości przychodów – udało nam się wrócić do sytuacji sprzed covidu. Nasze zamierzenia są jednak zdecydowanie ambitniejsze – chciałabym, aby ten asortyment przynosił jeszcze większe zyski w segmencie dystrybucji.

Jak obecnie wyglądają tendencje cenowe? Czy udaje się już osiągnąć dodatnie wskaźniki rentowności w dystrybucji?

Jeśli chodzi o ocenę rentowności dystrybucji, to po pierwszym kwartale wygląda ona dobrze, ale oczywiście daleko nam do tego, jak chciałabym, żeby ona wyglądała. Do tego potrzebna jest nam również wspomniana dywersyfikacja produktowa.

Zobacz także: Rynek dla PCC Rokita wciąż pozostaje trudny. Dywersyfikacja sprzedaży pozwala jednak pracować nad długoterminowym rozwojem

W ostatnich kwartałach uwidocznił się taki mechanizm: w segmencie dystrybucji trzeba było robić odpisy aktualizujące wartość zapasów, bo towary były kupowane w cenach, które na bieżąco spadały. Czy teraz, przy wzroście cen, może się pojawić odwrotny trend?

Mamy politykę tworzenia odpisów aktualizujących wartość zapasów w dystrybucji i jeżeli tylko ceny tych produktów, które mamy w zapasie, będą rosły, to zgodnie z przyjętą polityką będziemy je musieli przeszacowywać. W tym momencie wzrosty cen na rynku są na tyle małe, że nie spodziewam się, aby w najbliższym czasie można było zaobserwować taki efekt.

Przejdźmy do segmentu produkcji. Spółka już jakiś czas temu uruchomiła trzecią fabrykę w Tajlandii. Jej koszt wyniósł 220 milionów złotych. Mercator jest ponadto właścicielem pierwszej wybudowanej fabryki, która ma niski poziom efektywności kosztowej. Jak obecnie są wykorzystywane moce produkcyjne spółki?

Pierwszą fabrykę zamknęliśmy na początku 2023 roku – była to decyzja podyktowana zbyt wysokimi kosztami produkcji w stosunku do rekordowo niskich cen na rynku. Aktualnie nie planujemy wznowienia produkcji w tej fabryce. Jednocześnie udało nam się zoptymalizować koszty produkcji w pozostałych zakładach. Te koszty powiązane z pierwszą fabryką zostały wyeliminowane, w związku z czym jej zamknięcie nie ma wpływu na rentowność pozostałych dwóch fabryk. Jeżeli natomiast chodzi o trzecią fabrykę, jest to jedna z najbardziej nowoczesnych i ekologicznych fabryk istniejących w branży. Oprócz tego udało nam się przekroczyć pierwotne założenia związane z wolumenem produkcji, więc jest ona jeszcze bardziej rentowna. Prognozy dla segmentu produkcji wyglądają w tym roku dość optymistycznie. To, jak będą wyglądały kolejne kwartały, zależy również od cen surowców.

Jak więc kształtują się obecnie ceny podstawowego surowca do produkcji rękawic? Czy obecny poziom cen rynkowych zapewnia rentowność segmentu produkcji?

Ceny NBR, czyli lateksu nitrylowego, bardzo spadały w pierwszej połowie 2023 roku. Na początku 2024 roku mogliśmy jednak zaobserwować comiesięczną zwyżkę cen NBR. Nie bez znaczenia jest sytuacja na rynku ropy naftowej i na samym rynku NBR. Obecnie widać stabilizację cen, ale jesteśmy przygotowani na różne scenariusze.

Biorąc pod uwagę bieżącą cenę NBR i aktualne ceny rynkowe rękawic, które odbiły się od dna, to w tym momencie wskaźniki rentowności produkcji są dodatnie. Musimy jednak uwzględnić tu również kurs bata tajlandzkiego do dolara amerykańskiego, który w ostatnim czasie jest korzystny.

Jednym z zamierzeń spółki w segmencie produkcji jest większa dywersyfikacja, zwłaszcza w asortymencie rękawic premium. Proszę o rozwinięcie tego tematu. Jaki udział w ogólnym przychodzie z produkcji rękawic firma chce uzyskać z rękawic premium?

Rękawice premium charakteryzują się dużo wyższą rentownością niż rękawice mainstreamowe. W tym momencie udział z ich sprzedaży to kilkanaście procent zysków ze sprzedaży wszystkich rękawic, co przy obecnym kursie bata do dolara zapewnia dodatnie wskaźniki rentowności. Naszym celem jest jednak, żeby ten udział wynosił 30%. Jeżeli go osiągniemy, produkcja rękawic powinna być trwale rentowna. Ponadto korzystamy już z pozytywnych efektów przeprowadzonych w zeszłym roku projektów optymalizacyjnych (w tym redukcji zatrudnienia produkcyjnego o ponad 20%). Obecnie prowadzimy kolejne projekty, w tym plan optymalizacji kosztów energii.

W liście Prezesa do akcjonariuszy odnoszącym się do raportu rocznego pojawiło się pewne tajemnicze zdanie: „Ponadto pracujemy nad nowymi inwestycjami. Jeśli zostaną przeprowadzone zgodnie z planem, jedna spowoduje strukturalną obniżkę kosztów produkcji i konsekwentnie zwiększenie rentowności, a druga zapewni firmie pogłębienie specjalizacji w segmencie produktów premium”. Na ostatniej konferencji wynikowej Pani również wspomniała o tej kwestii i zaznaczyła, że nie chce zdradzać więcej szczegółów. Kiedy możemy się spodziewać informacji o tym, czy te projekty uda się wdrożyć? Kiedy mogłoby się to wydarzyć i o jakich potencjalnych oszczędnościach moglibyśmy mówić?

Jest za wcześnie, by podawać tak dokładne dane. Jeżeli chodzi o obniżkę kosztów produkcji, to prawdopodobnie w ciągu kwartału będziemy gotowi, by mówić o konkretach. Jeżeli zaś chodzi o ten drugi projekt, to jest on na razie we wstępnej fazie. Na pewno potrzebujemy więcej czasu, choć z pewnością podzielimy się szczegółami jego realizacji.

Czy ten pierwszy projekt dotyczący zmniejszenia kosztów produkcji łączy się z dużymi nakładami inwestycyjnymi?

Łączy się z wydatkami, ale ich wielkość jest względna. Ten projekt zapewni nam dużą wartość dodaną. Warto się uzbroić w cierpliwość.

Zobacz także: Specjalistyczny fundusz biotechnologiczny z USA zainwestuje w Celon Pharma. Wspólnie będą rozwijać i komercjalizować potencjalny lek na depresję dwubiegunową

Jak spółka ocenia swój potencjał wzrostu w 2024 roku?

Wydaje się, że po przedawnieniu zapasów covidowych rynek się ustabilizował – a my na pewno planujemy rosnąć szybciej niż rynek.

W takim razie w jakim tempie będzie w tym roku rósł rynek rękawic?

Zgodnie z szacunkami instytucji branżowych w 2024 roku rynek wzrośnie o 5–6%.

A jak wygląda kwestia segmentu deweloperskiego? Docelowo ma on być trzecią nogą, na której oprze się Mercator. Plan spółki zakłada inwestycje warte powyżej 150 mln złotych. Do tej pory spółka zainwestowała 15 mln złotych. W ostatnich miesiącach nie ogłoszono żadnego nowego, większego projektu. Jakie projekty – i o jakiej wartości – rozważa spółka?

Aktualnie analizujemy projekty kilkakrotnie przewyższające wartość naszych planów. Trudno jednak wyrokować, ile projektów z tej puli sfinalizujemy. Bardzo ostrożnie podchodzimy do biznesu deweloperskiego – ostrożniej niż wielu graczy na rynku, którzy nastawiają się na wyższe wzrosty cen nieruchomości w Polsce w kolejnych latach. Podchodzimy do tego z rezerwą. Zależy nam na osiągnięciu określonych stóp zwrotu ponad inflację, a nie tylko na inwestowaniu w projekty deweloperskie. Pokazaliśmy już, że potrafimy inwestować na rynkach finansowych, więc nasza ostrożność wynika z dużego doświadczenia w tej materii.

Na koniec 2023 roku spółka miała około 320 mln złotych gotówki. Jeśli dodamy do tego rozliczone już w nowym roku należności z FIZ-ów dało to około 350 mln złotych. W co spółka obecnie inwestuje i jak lokuje gotówkę?

W tym momencie nasze główne inwestycje to inwestycje finansowe, czyli m.in. obligacje skarbowe i korporacyjne, rynek akcyjny oraz FIZ-y. Współpracujemy z profesjonalistami, którzy pomagają nam lokować te środki. W przyszłości planujemy zainwestować znaczną część tych pieniędzy w rynek nieruchomości.

Wróćmy do podstawowych rękawic medycznych. Ich termin przydatności to 3 lata. Czy można stwierdzić, że nadwyżkę produkcyjną i podażową rękawic z czasu pandemii COVID-19 mamy już za sobą?

Tak uważam. Zwłaszcza jeśli weźmiemy pod uwagę, jak dużą podaż rękawic widzieliśmy pod koniec poprzedniego roku. Chyba wszyscy chcieli się pozbyć zapasów, które niedługo stracą przydatność do użytku.

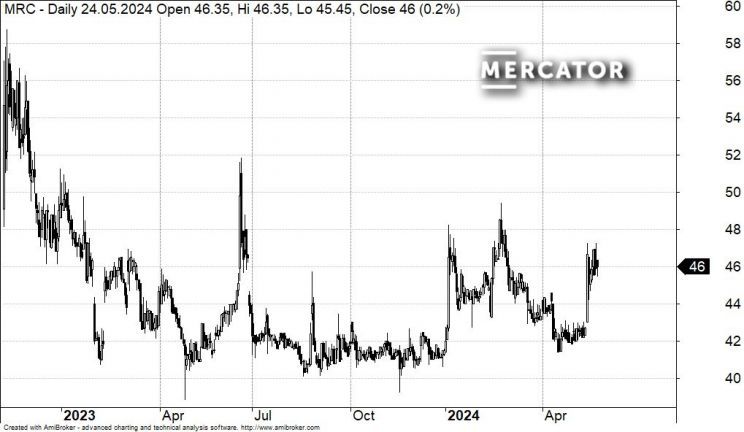

Kurs akcji Mercator Medical

Jaki wpływ na średnie koszty produkcji w Chinach miały różne dotacje rządowe? Czy producenci chińscy nadal otrzymują takie wsparcie?

Chińscy producenci nadal są dotowani, ale mechanizmy tych dotacji są dość skomplikowane i różnią się od siebie w zależności od regionu. Szacujemy, że wynoszą około 20% kosztów produkcji – to wsparcie polega na ulgach podatkowych czy preferencyjnych cenach energii dla firm. Jak długo taka pomoc będzie udzielana? Trudno to przewidzieć.

Jak z kolei wygląda konkurencja ze strony tych dotowanych chińskich producentów w segmencie rękawic premium?

Wszystko zależy od rodzaju rękawic premium. Jeżeli chodzi o rękawice przeznaczone dla pracowników przemysłu, to ich producentów jest na świecie bardzo wielu. Tutaj liczą się różnego rodzaju certyfikaty przyznawane rękawicom, a także zdolność firm do wytwarzania ich w wielu kolorach i gramaturach. Dzięki temu można zdobyć klientów. Tutaj mamy przewagę, gdyż jesteśmy mniejszym graczem – z tego względu możemy produkować krótsze serie i jesteśmy w stanie dostosować się do potrzeb klienta. Ponadto nasze portfolio rękawic industrialnych jest większe niż u konkurencji.

Jeżeli chodzi o rękawice medyczne premium, to tutaj walka toczy się o wymaganą dokumentację. Te rękawice muszą zostać przebadane przez różne instytucje, muszą być wykonane z odpowiedniego surowca, przechodzą wiele testów, a podczas ich produkcji należy spełnić odpowiednie normy środowiskowe. Ze względu na tak wiele obostrzeń Chińczycy nie oferują tego asortymentu. Tutaj konkurencją dla naszej fabryki w Tajlandii są duzi malezyjscy i tajscy producenci. Przewagę naszej fabryki stanowi zaś fakt, że jest bardziej elastyczna. Możemy się skupić na potrzebach naszych klientów – i dzięki temu wygrywamy.

Czy obecne otoczenie – mam tutaj na myśli kursy walut, ceny rękawic, koszty produkcji – pozwala osiągnąć rentowność w segmencie produkcji?

W ostatnim czasie sytuacja wygląda dla nas dość optymistycznie. Raport za pierwszy kwartał zostanie opublikowany pod koniec maja – wtedy poznamy więcej szczegółów. Jeśli ktoś obserwuje branżę rękawic, to może zauważyć stopniowy wzrost cen. Wiele wskazuje na to, że ten korzystny dla Mercatora trend się utrzyma.

Podsumowując: jakie są cele strategiczne Mercatora na ten rok w poszczególnych segmentach?

Dla segmentu dystrybucji celem jest dalsza dywersyfikacja przychodów i osiągnięcie wyższej, benchmarkowej rentowności dystrybucyjnej.

Dla segmentu produkcji cel stanowi zwiększenie sprzedaży rękawic premium oraz optymalizacja kosztów produkcji.

Dla segmentu deweloperskiego cel stanowi realizacja zapowiedzianych projektów o większej skali.

Dla naszej fundacji Hear Me, którą niedawno założyliśmy, celem jest przede wszystkim pomoc jak największej liczbie dzieci, które mają problemy ze słuchem, a także wsparcie ich rodzin.

Na koniec mam pytanie, które musi paść, bo inwestorzy indywidualni by nam nie wybaczyli. Jakie jest Pani obecne podejście do potencjalnego skupu akcji oraz wypłat dywidend?

Jak można przeczytać w uchwałach walnego zgromadzania, Zarząd nie zarekomendował wypłaty dywidendy za 2023 rok. To raczej wyjątek od reguły działania spółki dywidendowych. W przyszłości nie wykluczamy skupu akcji. Ale czy on nastąpi w tym roku? Na razie nie mogę udzielić informacji na ten temat. Zobaczymy, jak będzie się rozwijała sytuacja w poszczególnych obszarach naszej działalności.