Czy można pokonać rynek?

Ludwig Boltzmann, austriacki fizyk powiedział kiedyś, że "nie ma nic bardziej praktycznego niż dobra teoria". Być może słowa Boltzmanna mają odniesienie do wielu dziedzin życia i funkcjonowania ludzi, ale czy tak samo jest z inwestowaniem? Czy w erze Bitcoin i Dogecoin oraz sukcesu, jaki notuje w kinach Hollywoodzka produkcja „Wilk z Wall Street” tego rodzaju słowa mają jakiekolwiek odniesienie do inwestowania?

Ludwig Boltzmann, austriacki fizyk powiedział kiedyś, że "nie ma nic bardziej praktycznego niż dobra teoria". Być może słowa Boltzmanna mają odniesienie do wielu dziedzin życia i funkcjonowania ludzi, ale czy tak samo jest z inwestowaniem? Czy w erze Bitcoin i Dogecoin oraz sukcesu, jaki notuje w kinach Hollywoodzka produkcja „Wilk z Wall Street” tego rodzaju słowa mają jakiekolwiek odniesienie do inwestowania?

Kryzys inwestycyjnych autorytetów

Inwestowanie jest jedną z niewielu dziedzin, w których trudno o autorytety. Właściwie jednymi z nielicznych niekwestionowanych są Warren Buffett, czy Benjamin Graham. Chociaż do tego pierwszego też kierowane są zarzuty, że mu się udało i najwięcej zarobił na początku swojej kariery. Teraz czasy się zmieniły i gdyby dzisiaj startował, to sukcesu by już nie odniósł.

REKLAMA

Peter Lynch, legendarny zarządzający z Fidelity Investments, którego książkę jakiś czas temu recenzowałem również jest krytykowany za to, że dzisiaj jego strategia kupowania firm z usług, których korzystasz, nie przyniosłaby zysku. Swoją drogą, posiadaczom akcji Google, Apple, Facebooka i Twittera, w ostatnich latach, możemy tylko współczuć, prawda?

Inwestowanie to współzawodnictwo

Osobiście skłaniam się do stwierdzenia, że inwestorzy nie lubią autorytetów tylko z jednego powodu. Skoro inwestowanie to współzawodnictwo, a ktoś zasługiwałby na określenie najlepszego to oznaczałoby, że „ja jestem od niego gorszy”. W przypadku sportu nie ma w tym nic złego, ale w inwestowaniu oznacza to zwykle, że to ten lepszy zarobił „na mnie”.

Z tego też powodu w inwestycyjnej społeczności bardzo dużą popularnością cieszą się wieczni pesymiści. Ci, którzy zawsze prognozują katastrofę, krach albo przynajmniej mocną wyprzedaż. Moim zdaniem inwestorzy lubią tego rodzaju analizy tylko i wyłącznie dlatego, że dzięki nim łatwo mogą usprawiedliwiać przed sobą swoje słabe wyniki i to, że ich słabe inwestycje to właściwie i tak już nie są istotne, bo zaraz przyjdzie krach, który wszystko zmiecie z powierzchni ziemi, z drukowanymi pieniędzmi, a ludzie będą biegać z sakiewkami na złoto.

Czy na pewno rynki się cały czas zmieniają?

Koronnym dowodem na to, że w inwestowaniu liczy się jedynie praktyka jest rzekomo to, że rynki się cały czas zmieniają. W obliczu ciągłych zmian nie można przecież mówić o żadnej teorii. Obiegowe opinie mówią, że dobry inwestor to taki, który ma do tego smykałkę, coś wie no i ma tak zwany market feeling (wyczucie rynku). Osobiście uważam jednak, że tego rodzaju myślenie jest błędne. Owszem, rynki cały czas się zmieniają, ale nie ma możliwości, żeby cały czas za nimi nadążać. Kluczem do sukcesu jest wypracowanie metody inwestycyjnej, która się sprawdza w hossie i jej konsekwentne stosowanie.

Dobra teoria na giełdzie też może mieć wzięcie

Sebastian Buczek (prezes i główny akcjonariusz Quercus TFI) to jak możemy przeczytać w ostatnim Forbsie (wydanie luty 2014) najgorętsze obecnie nazwisko w branży zarządzania aktywami w Polsce. Założone przez niego w 2008 roku, w samym środku kryzysu, Towarzystwo Funduszy Inwestycyjnych w niespełna pięć lat wyrosło na lidera rynku, jeśli chodzi o graczy niezależnych (bez wsparcia matczynego banku).

Jest tylko jeden powód dla, którego Sebastian Buczek w tak krótkim czasie osiągnął tak duży sukces. Większość funduszy Quercusa uzyskało w ostatnich latach wyniki dużo lepsze od rynku, a jego certyfikaty inwestycyjne są szeroko dystrybuowane. To sprawiło, że wartość aktywów zarządzana przez TFI przekroczyła ostanio 4 mld zł.

Profesor na giełdzie

Wielu z zazdrością lub z zachwytem spogląda na to, co udało się osiągnąć Sebastianowi Buczkowi, ale mało kto zastanawia się nad tym dlaczego to nastąpiło. Oczywiście znajdą się tacy, którzy powiedzą, że miał szczęście albo kontakty. Dociekliwi jednak zobaczą, że prezes Quercusa jest doktorem habilitowanym i profesorem nadzwyczajnym SGH. Od lat 90-tych jest aktywny na rynku i prowadzi badania na temat giełdy. Już w połowie poprzedniej dekady napisał trzy bardzo dobre książki na temat tego, czym się obecnie zajmuje.

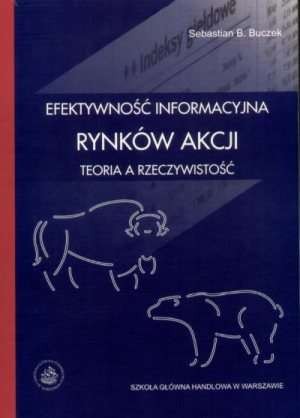

W 2005 roku pojawiło się drugie wydanie książki "Efektywność Informacyjna Rynków Akcji - Teoria, a Rzeczywistość". W 2007 roku autor w oparciu o ten temat zrobił habilitację.

W 2006 roku wydana została natomiast książka "Zagraniczne a Polskie Fundusze Inwestycyjne. Pierwsze Starcie". W zeszłym roku autor miał okazję tego rodzaju starcie przeżyć, kiedy w listopadzie 2013 roku w prasie pojawiła się plotka, że Franklin Tempelton, światowy potentat w branży, interesuje się zakupem Quercusa.

Również w 2006 roku Sebastian Buczek wydał również inną książkę "Asset Management - Zarządzanie Aktywami w Polsce".

Efektywność Informacyjna Rynków Akcji – Teoria, a Rzeczywistość

Dzisiaj chciałbym napisać kilka słów na temat pierwszej z wymienionych książek, której autorem jest Sebastian Buczek. Myślę, że nie będzie to stwierdzenie na wyrost jeżeli napiszę, że jest to jedna z najlepszych książek o inwestowaniu jakie kiedykolwiek przeczytałem.

Dla osób niezaznajomionych z teorią rynków efektywnych tytuł może niewiele mówić. Krótko mówiąc książka jest o tym czy jest możliwie aby pokonać rynek w długim terminie, a jeżeli tak to w jaki sposób.

Wystarczy rzut oka na wyniki funduszy Quercusa, aby domyślić się, że autor swoją książkę kończy konkluzją, że rynek można pokonać. W pierwszej części rozprawia się z teorią rynków efektywnych i w bezlitosny sposób punktuje jej podstawowe założenia. W dalszej części wprowadza czytelnika w temat finansów behawioralnych i pokazuje dlaczego inwestorzy nie są racjonalni.

Najbardziej wartościową częścią książki są jednak badania, dotyczące anomalii rynkowych. Krótko mówiąc, anomalią rynkową można nazwać sposób inwestowania, który konsekwentnie i w długim terminie pozwala pokonać rynek. Co ciekawe, jedną z wymienionych przez Sebastiana Buczka anomalii jest stosowana przez nas na łamach StrefaInwestorow.pl siła relatywna. Z badań autora wynika, że w latach 1999 – 2004 stosowanie tego rodzaju podejścia na Polskiej giełdzie też przynosiło ponadprzeciętne zyski.

W sumie autor przywołuje sześć rodzajów anomalii rynkowych, po czym każdą z nich omawia po kolei. Najpierw przedstawia badania z rynku amerykańskiego, a potem przybliża jak to wygląda na GPW. Wisienką na torcie jest test metody inwestowania kontrarialnego, jaki przeprowadził w okresie 1999 - 2004. Autor analizował wydania Gazety Wyborczej i Rzeczpospolitej i na podstawie tego jaki miały wydźwięk artykuły na temat GPW, ale tylko na pierwszych stronach wydań, kupował i sprzedawał benchmark.

Bez wątpienia największym wkładem autora, z punktu widzenia nauki, jest zaproponowanie różnych modeli efektywności rynku. I tutaj wracamy do tematu tego, że rynki się zmieniają. Sebastian Buszek to zauważył i dlatego proponuje trzy rodzaje krzywej efektywności rynku, które zmieniają się w zależności od tego, w jakim jest on stanie. Oprócz wyjściowej krzywej efektywności proponuje też dwie kolejne. Jedną dla rynku zdominowanego przez inwestorów profesjonalnych i drugą dla takiego, na którym trwa silny trend wzrostowy.

Podsumowując, w mojej opinii, Sebastian Buczek udowodnił, że powiedzenie Boltzmanna ma jak najbardziej odniesienie również do inwestowania. Rynek można pokonać, a do tego potrzebujemy sprawdzonej teorii, którą będziemy stosować z żelazną konsekwencją. Napisana przez niego książka może być świetnym drogowskazem dla każdego inwestora, który wiąże swoją przyszłość z giełdą i inwestowaniem w długim terminie.