Crowdfunding Grow Uperion z grupy TenderHut: co warto wiedzieć o spółce?

Start-up z grupy TenderHut przeprowadza kampanię crowdinvestingową w celu pozyskania środków na rozwój oprogramowania i kanałów sprzedaży.

Grow Uperion jest spółką technologiczną oferującą platformę dedykowaną dla firm pomagającą w zwiększaniu motywacji i zaangażowania pracowników. Założenia platformy opierają się o techniki grywalizacji (połączenia gry z rywalizacją), psychologii motywacji w połączeniu z elementami dziedziny marketing automation.

REKLAMA

Oferowane rozwiązanie wspiera w osiąganiu zakładanych wskaźników efektywności pracowników i całe zespoły. Podnosi motywację i pomaga budować pozytywne relacje między pracownikami. Platforma, w oparciu o algorytmy grywalizacyjne, wizualizuje poziom rozwoju pracownika, jego celi indywidualnych i grupowych wykorzystując proste i uniwersalne symboliki takie jak rosnące drzewa czy budowa budynków.

Zobacz także: Emisja akcji Grow Uperion [Webinar z zarządem spółki]

Po stworzeniu PoC (ang. proof of concept – dowód działania pomysłu) spółka dokonała jego pierwszych wdrożeń w znanych koncernach światowych Unilever i Mondelez. Obecnie trwa wdrażanie platformy grywalizacyjnej w grupie Raben do 11 działów firmy.

„Na 7 rynkach kilkuset menedżerów Unilever, poprzez korzystanie z platformy, zdobyło wiedzę i umiejętności w dodatkowych obszarach wiedzy niezwiązanych z ich codziennymi obowiązkami. W przypadku Mondelez, wdrożenie Grow Uperion pozwoliło ponad połowie sales managerów osiągnąć konkretny cel sprzedażowy w okresie krótszym niż sześć tygodni, choć mieli na to aż kwartał. Obecnie wdrażamy platformę na potrzeby logistycznej grupy Raben oraz u naszego głównego udziałowca – grupy TenderHut” - mówi Przemysław Śnioszek, prezes zarządu Grow Uperion.

Spółka zamierza też wdrażać swoje rozwiązanie do szkół. Ma wspierać uczniów, nauczycieli i rodziców w nauczaniu zdalnym. W tym celu Grow Uperion podpisał już list intencyjny z GovTech Polska dotyczący wdrożenia i utrzymania platformy dla 5,5 miliona użytkowników.

Produkt opiera się o rozwiązania Microsoftu, z którym spółka współpracuje. Używa technologii Microsoft Azure przechowywania danych, bezpiecznego dostępu i przetwarzania ich w czasie rzeczywistym z wielu źródeł. Umożliwia ona też skalowanie projektu do pracy z tysiącami użytkowników jednocześnie.

„Emitent prowadzi rozmowy i jest blisko zdobycia statusu produktu Microsoft Co-Sell, dzięki czemu w przyszłości produkt Grow Uperion będzie oferowany przez Microsoft swoim klientom” - czytamy w dokumencie informacyjnym Grow Uperion.

Znaczącym wsparciem dla firmy, która wciąż jest na początkowym etapie rozwoju jest jej główny akcjonariusz, TenderHut. Dzięki przynależności do grupy spółka może liczyć na wsparcie finansowe, know-how oraz dystrybucji poprzez sieć międzynarodowych partnerów obecnych w 8 krajach Europy oraz w USA.

Zobacz także: Grow Uperion zapowiada emisję akcji i plany debiutu na NewConnect w 2021 roku

Cele emisji akcji Grow Uperion i sposoby wyjścia z inwestycji

Grow Uperion zamierza pozyskać do 1 mln zł w dwóch transzach. Druga, w postaci crowdinvestingu (crowdfundingu udziałowego) rozpocznie się we wtorek, 28 lipca na platformie CrowdConnect.

Celem jest pozyskanie kapitału na dalszy rozwój oprogramowania i wsparcie globalnych kanałów sprzedaży.

Spółka planuje debiut na NewConnect w 2021 r., ale też nie wyklucza innego scenariusza umożliwiającego inwestorom wyjście z inwestycji. Alternatywą jest sprzedaż całości biznesu.

„W przypadku negocjowania umowy sprzedaży akcji będących w posiadaniu Tenderhut z potencjalnym nabywcą akcjonariusze będą mieć okazję dołączyć do zbycia” - czytamy w materiałach spółki.

Szanse i czynniki ryzyka

Głównym ryzykiem związanym z inwestycją w Grow Uperion jest jej etap rozwoju. Warto zwrócić uwagę, że jest to dość młoda spółka, która wciąż jest na etapie start-upu. Została założona w październiku 2019 r. Z uwagi na krótki okres działalności nie posiada rozbudowanych kontaktów biznesowych, a jej marka nie jest szerzej znana. Spółka nie rozwinęła jeszcze docelowego modelu dystrybucji SaaS (software as a service), który ma zapewnić stałe przychody w formie abonamentu.

„Zarząd Emitenta podkreśla, że czynnikiem znacząco ograniczającym powyższe ryzyko jest wiedza i doświadczenie Zarządu Spółki na rynku usług IT oraz obecność Emitenta w globalnej grupie - GK TenderHut” - czytamy w prospekcie emisyjnym

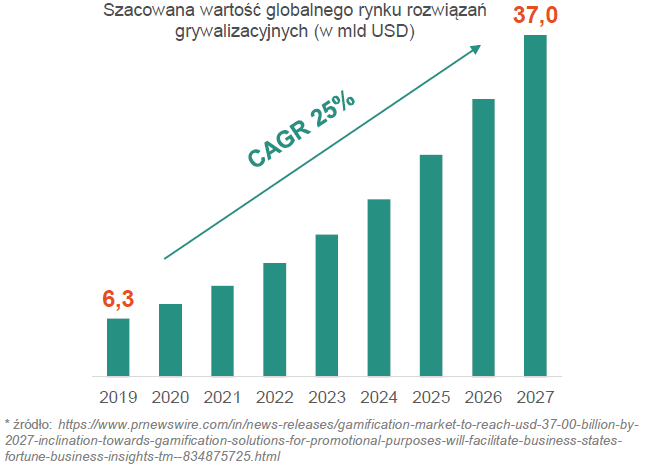

W rozwoju spółkę wspiera też wzrost niszy, w której działa. Badania globalnego rynku produktów opartych o grywalizację wskazują na jego rozwój w tempie ok 25% rocznie. Zaś rynek rozwiązań SaaS wzrośnie o 10,5% w 2020 r., według badań „Logicworks”.

Zapotrzebowanie na oferowane rozwiązanie spółka definiuje jako duże. Według Monitoru Ryku Pracy „Randstad”, aż 85% pracowników nie angażuje się w swoją pracę, a 14% wręcz ją sabotuje. Potwierdzają to też badania instytutu Gallupa:

„(...) aż 63% pracowników na świecie jest niezaangażowanych w swoją pracę, a 23% pracowników ją sabotuje osłabiając potencjalne wyniki firmy. Wyniki te w Polsce są jeszcze wyższe, gdyż zgodnie z badaniami hrpolska.pl 87% polskich pracowników nie angażuje się w swoją pracę, a pozostałe 13% rozprasza resztę” - czytamy w dokumencie ofertowym.

Dane finansowe i wycena Grow Uperion

Grow Uperion opublikował dane za 2019 r. oraz pierwszy kwartał 2020 r. Jako, że jest to startup, to niewiele z nich wynika. Obecnie spółka jest w trakcie wprowadzania docelowego modelu biznesowego. Nie generuje jeszcze dodatnich przepływów pieniężnych. Wspiera się więc pożyczkami od głównego akcjonariusza, GK TenderHut.

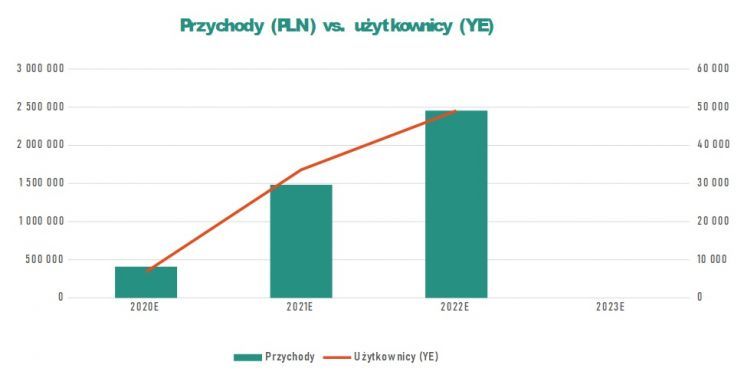

Spółka opublikowała założenia dotyczące pozyskiwania klientów i szacunkową wysokość przychodów na lata 2020 – 2022. Wynika z nich, że w 2021 r. spodziewa się osiągnąć ok. 1,5 mln zł przychodu z 30 tys. użytkowników. W kolejnym roku przychody mają wzrosnąć do 2,5 mln zł z 50 tys. użytkowników.

Według planów zarządu, próg rentowności ma zostać osiągnięty po około roku od zakończenia developmentu.

W trwającej ofercie zostało zaoferowane 300 tys. akcji nowej emisji (10% wszystkich istniejących akcji) w cenie 3,35 zł za walor. Przekłada się to na wycenę pre-money w wysokości 10 mln zł.

Zobacz także: Debiuty w 2020 r. oraz artykuły o spółkach debiutujących

---

Wszystkie treści zawarte w artykule mają wyłącznie charakter informacyjny i edukacyjny. Decyzje inwestycyjne podjęte na ich podstawie podejmowane są na wyłączną odpowiedzialność Użytkownika Serwisu.

Zawarte w artykule dane, opracowania, informacje, analizy zostały przygotowane wyłącznie w celach informacyjnych, są tylko i wyłącznie subiektywnymi opiniami autorów i nie są rekomendacjami zawarcia transakcji w rozumieniu § 3 Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych, lub ich emitentów lub wystawców m. in. nie opierają się na żadnej metodzie wyceny walorów oraz nie określają ryzyka inwestycyjnego, nie zawierają bezpośrednich zaleceń podjęcia określonych działań inwestycyjnych, przez co nie mogą być traktowane jako doradztwo finansowe, prawne, podatkowe czy też jakiekolwiek inne doradztwo inwestycyjne w rozumieniu art.76 ustawy z dnia 29 lipca 2005r. o obrocie instrumentami finansowymi. Zgodnie z powyższym autorzy nie ponoszą jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w artykule albowiem nie jest intencją Usługodawcy dokonywanie bezpośrednich porad inwestycyjnych.