Na giełdzie w USA są notowane fundusze IPO ETF. Jak działają i czy miałyby sens na GPW

Ciekawą alternatywą dla inwestorów rozważających dywersyfikację portfela na rynki międzynarodowe są ETF-y na pierwsze oferty publiczne. W Stanach Zjednoczonych jest już 7 IPO ETF. Najstarszy z nich działa od 2006 r. i zgromadził kapitał o wartości 1,13 mld dolarów. Na czym polega ich proces inwestycyjny i czy taki fundusz miałby sens w Polsce?

Jak działają ETF na IPO

Ogólnie rzecz biorąc, ETF-y na pierwsze oferty publiczne są dobrą opcją dla inwestorów zainteresowanych nowymi spółkami często z nowoczesnych branż. Przy dużej ilości IPO w USA i na świecie trudno jest samemu śledzić i wybierać najlepsze z nich. ETF-y rozwiązują ten problem i pozwalają na zdywersyfikowanie portfela w znacznie większym stopniu niż przy samodzielnych inwestycjach.

REKLAMA

IPO ETF kupują spółki, które niedawno zadebiutowały, ale nie wszystkie. Prowadzona jest selekcja i brane są pod uwagę przede wszystkim te z najlepszą płynnością i szansą na wzrost. Co ciekawe, ETF-y nie biorą udziału w ofertach pierwotnych, tzn. nie zapisują się na akcje w IPO. Kupują spółkę do portfela dopiero jak rozpoczną się jej notowania – przeważnie od 6 do 90 dni od debiutu. Jest to znacznie prostsze niż uczestniczenie w zapisach w trakcie IPO i zmniejsza ryzyko zamrożenia kapitału. Spółki są wyprzedawane po 2-4 latach, w zależności od funduszu, od ich pierwszego dnia notowań.

Najważniejszym argumentem za funduszami typu IPO ETF jest ich skład. Zawierają bowiem spółki, które nie są jeszcze uwzględniane w najważniejszych indeksach. Zanim debiutant zostanie dołączony do któregoś z głównych indeksów mija zwykle kilka, a nawet kilkanaście miesięcy. Dopiero po dołączeniu taką spółką interesują się zwykłe fundusze, które muszą benchmarkować się do głównych indeksów. Dlatego IPO ETF jest ciekawym uzupełnieniem portfela inwestorów indywidualnych.

Zobacz także: Zadziwiające zjawisko wśród spółek giełdowych po debiucie. Epidemia spadających marż po IPO

Jak radzą sobie fundusze IPO ETF

Obecnie w USA działa 7 tego typu funduszy. Część inwestuje bezpośrednio na rynku USA, a część na światowym rynku IPO. Największym i najstarszym jest First Trust US IPO Index ETF (FPX), który został uruchomiony w 2006 r. Notowana jest też jego wersja uwzględniająca tylko spółki spoza USA. Podobną strukturę i zasady doboru spółek mają dwa fundusze Renaissance IPO ETF (IPO) inwestujący tylko w USA i Renaissance International IPO ETF (tylko spoza USA).

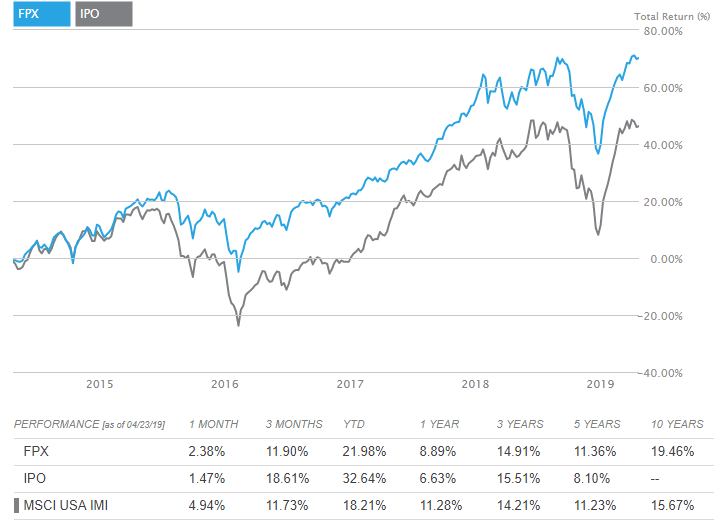

Wyniki dwóch wybranych funduszy IPO ETF inwestujących w USA wraz z porównaniem średniej rocznej stopy zwrotu do benchmarku (MSCI)

Źródło: www.etf.com

W ciągu pięciu ostatnich lat, średnia roczna stopa zwrotu indeksu MSCI USA IMI. First Trust US IPO Index ETF nie odbiega zbytnio od benchmarku. Fundusz wygenerował 11,36%, zaś MSCI 11,23%. Gorszy wynik miał Renaissance IPO ETF, który może pochwalić się średnią roczną stopą zwrotu w wysokości 8,10%. W skali 10 lat FPX miał zdecydowanie lepszy wynik od benchmarku. Średnia roczna stopa zwrotu wyniosła 19,46% vs. 15,67% dla MSCI.

Odmiany funduszy IPO ETF inwestujących za granicą, głównie w Chinach, Japonii i Europie Zachodniej, mają gorsze wyniki, ale lepsze do benchmarku.

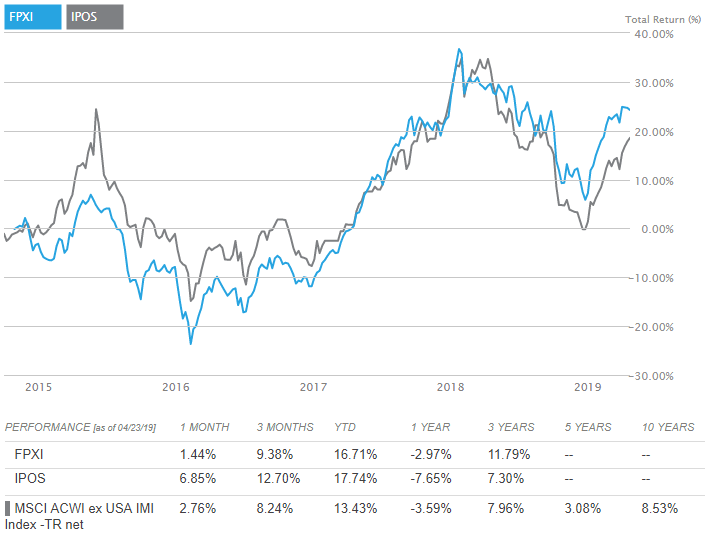

Wyniki dwóch wybranych funduszy IPO ETF inwestujących poza USA wraz z porównaniem średniej rocznej stopy zwrotu do benchmarku (MSCI)

Źródło: www.etf.com

Fundusze nie mają pełnej historii za ostatnie 5 lat. Możemy porównać więc tylko średnioroczne wyniki za ostatnie 3 lata: FPXI miał stopę zwrotu 11,79%, czyli wypadł lepiej od indeksu MSCI ex USA (7,96%). Drugi fundusz Renaissance International IPO ETF był gorszy: 7,30%.

Czy w Polsce taki fundusz ETF na debiuty giełdowe by się sprawdził?

Nasz rynek, jeśli chodzi o ETF-y, jest daleko z tyłu za Europą i USA. Całkiem niedawno wystartował pierwszy polski ETF na indeks WIG20TR. Nie mamy jeszcze funduszy tego typu obejmujących pozostałe ważne indeksy, a co dopiero mówić o specjalistycznych ETF-ach. Ponadto, polski rynek IPO w ostatnich latach zamarł. Taki fundusz po prostu nie miałby w co inwestować.

Jednak koncepcja stojąca za funduszami typu IPO ETF jest warta do rozważenia. Inwestują one w spółki, które są nowe na giełdzie, często z wzrostowych branż. Ponadto kupują spółki, które już są na tyle duże, że powinny być uwzględnione w najważniejszych indeksach, a tylko ze względu na procedury w nich jeszcze nie są – nie zostały więc zauważone przez zwykłe fundusze.

Dlatego nawet odwzorowanie samemu portfela takiego ETF na Polskę nie powinno być problemem. Zaś spółki, które mogłyby się znaleźć w takim zestawieniu byłyby ciekawą alternatywą inwestycyjną.