Debiuty na GPW już nie sprzedają się na pniu, choć Wskaźnik Koniunktury IPO w całym 2021 r. osiągnął wysokie wartości

To już drugi rok z rzędu, w którym obliczany w Strefie Inwestorów Wskaźnik Koniunktury IPO osiąga znaczącą wartość – tym razem 76,8%. Także rok 2021 r. okazał się dobry dla debiutantów, choć po pierwszym wyjątkowo udanym półroczu, na jesieni ponownie odnotowaliśmy schłodzenie oczekiwań.

W 2021 roku przeprowadziło ofertę akcji powiązaną z planami debiutu na głównym rynku GPW aż 13 spółek. Jest to więcej podmiotów niż w każdym z poprzednich czterech lat. Dobra koniunktura dla IPO rozpoczęła się już w II półroczu 2020 r. i utrzymała się do lipca 2021 r. Aż 5 spółek uplasowało ofertę akcji po cenie maksymalnej. Były to Huuge, Captor Therapeutics, Vercom Shoper i ONDE. Niestety, potem ten pozytywny trend wyhamował. Chętnych do przeprowadzania oferty akcji ja jesieni nie brakowało, lecz oferty spotkały się już z mniejszym zainteresowaniem.

REKLAMA

Zobacz także: Rekordowy rok pod względem debiutów na GPW. Wskaźnik Koniunktury IPO w 2020 osiągnął wysoki poziom

Jeden z najlepszych okresów dla debiutów na GPW – Wskaźnik Koniunktury IPO dla 2021 r. wyniósł 76,8%

Prowadzony przez Strefę Inwestorów Wskaźnik Koniunktury IPO opiera się o badanie wszystkich ofert akcji powiązanych z debiutem na głównym rynku GPW. Porównujemy oczekiwania oferujących z faktycznym zainteresowaniem rynku. Zestawiamy liczbę i cenę akcji oferowanych do sprzedaży z faktyczną liczbą i ceną akcji sprzedanych w ofertach pierwotnych. Im większa wartość pozyskanego kapitału od inwestorów w stosunku do oczekiwań, tym większe zainteresowanie rynkiem IPO wśród inwestorów indywidualnych i instytucjonalnych.

Zobacz także: Bądźmy gotowi na kolejne debiuty na GPW. Wskaźnik Koniunktury IPO w pierwszej połowie 2021 r. na bardzo wysokim poziomie

W latach 2018 i 2019 wskaźnik ten miał bardzo niską wartość 32%, ale już w 2020 r. osiągną rekordową wysokość 87,4%. Natomiast w tym roku wartość Wskaźnika Koniunktury IPO wyniosła 76,8%. Oznacza to, że inwestorzy godzili się na kupno akcji po zbliżonej cenie do maksymalnej. Ponadto obejmowali często wszystkie akcje oferowane.

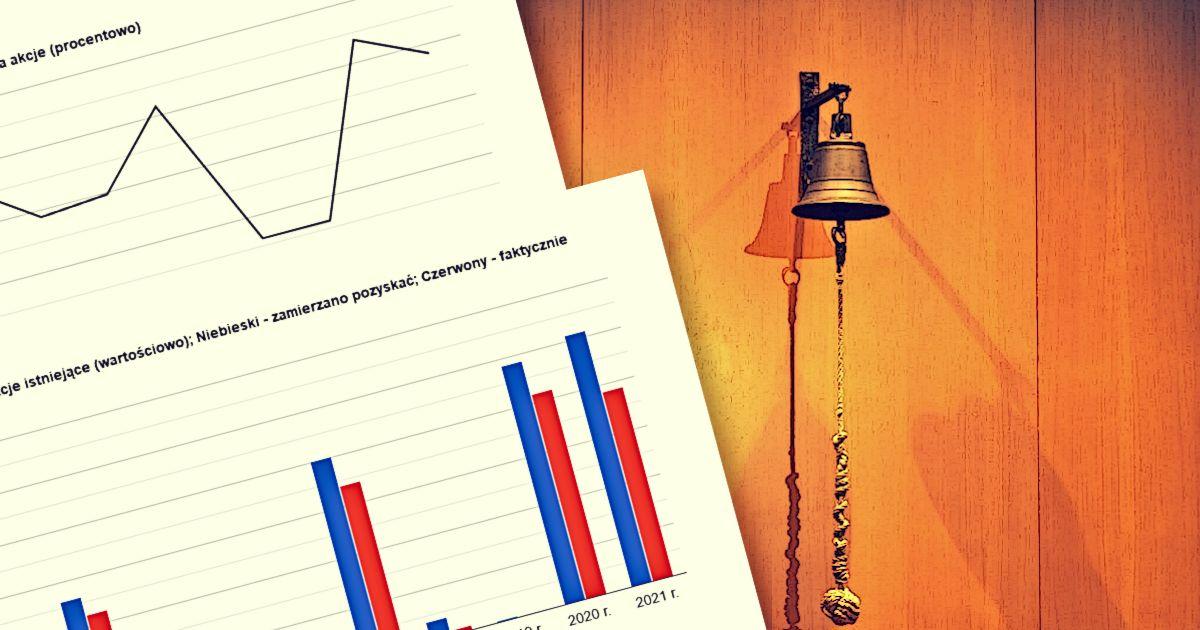

Wskaźnik Koniunktury IPO: Porównanie procentowe wartości akcji faktycznie nabytych do zaoferowanych w prospekcie emisyjnym

Popyt na akcje w 2021 r. był więc wysoki. Wartość ofert była rekordowa w całej historii GPW (11,9 mld zł) i przebiła nawet zeszłoroczny rekord (11,0 mld zł). Ostatecznie sprzedano akcje o wartości 9,1 mld zł, czyli za niższą kwotę niż w 2020 r. (9,6 mld zł). Cztery oferty przekroczyły wartość 1 mld zł ( STS Holding, Grupa Pracuj, Huuge i Pepco). Jedna oferta (Murapol) została zawieszona.

Porównanie wartości akcji faktycznie sprzedanych do zakładanej wartości w prospekcie emisyjnym

Zobacz także: 6 spółek, które mogą zadebiutować na giełdzie jeszcze w 2021 r.

Wskaźnik Koniunktury IPO istniejących akcji wyniósł 75,3% w 2021 roku

W badaniu Wskaźnika Koniunktury IPO rozdzielamy też popyt na akcje oferowane przez akcjonariuszy sprzedających i popyt na akcje nowej emisji. W pierwszej kolejności inwestorzy obejmują akcje nowej emisji, z których sprzedaży czerpie korzyść spółka. Dlatego też ważnym wskaźnikiem jest popyt na dodatkową ofertę – akcji już istniejących.

W tym roku inwestorzy chętnie obejmowali także akcje sprzedawane przez udziałowców. Wskaźnik Koniunktury IPO istniejących akcji wyniósł 75,3% i był jednym z najwyższych w ostatnich badanych 10 latach.

Wskaźnik Koniunktury IPO istniejących akcji: Porównanie procentowe wartości akcji właścicieli faktycznie sprzedanych do zakładanej w prospekcie emisyjnym

Sprzedający zaoferowali akcje przy cenach maksymalnych o łącznej wartości 10 mld zł. Ostatecznie uplasowali walory o wartości 7,7 mld zł.

Porównanie wartości akcji właścicieli faktycznie sprzedanych do zakładanej w prospekcie emisyjnym

Wskaźnik Koniunktury IPO nowych akcji wyniósł 86% w 2021 r.

Popyt na nowe akcje był w tym roku bardzo wysoki. W pierwszym półroczu wyniósł 100%, czyli inwestorzy objęli wszystkie akcje oferowane nowej emisji po cenach maksymalnych. Drugie półrocze nie było już tak dobre – wartość wskaźnika wyniosła 69%. Łącznie w 2021 r. wartość Wskaźnika Koniunktury IPO nowych akcji wyniosła 86,0% Jest to drugi najlepszy wynik w badanej historii. Rekord należy do 2020 r.

Wskaźnik Koniunktury IPO nowych akcji: Procent kapitału faktycznie pozyskanego przez spółki na IPO (emisja nowych akcji) w porównaniu do zakładanego w prospekcie emisyjnym

W 2021 r. spółki zamierzały pozyskać na rozwój 1,6 mld zł. Ostatecznie inwestorzy objęli nowe akcje o wartości łącznej 1,4 mld zł.

Wartość kapitału faktycznie pozyskanego przez spółki na IPO (emisja nowych akcji) w porównaniu do zakładanego w prospekcie emisyjnym w mln zł

To był dobry rok dla nowych spółek na GPW. Zwłaszcza jego pierwsze półrocze. Po dużych i cieszących się zainteresowaniem ofertach w pierwszych 7 miesiącach, nastąpiła przerwa aż do listopada. Wysyp kolejnych ofert nastąpił niemal jednocześnie. Jednak dobre nastroje na giełdzie osłabły, co zmusiło oferentów do obniżenia cen akcji, a nawet w jednym przypadku do zawieszenia oferty. Zobaczymy co przyniesie następny rok. Może być bardzo ciekawy – z jednej strony nastroje się pogorszyły, ale z drugiej strony cały rok był udany, co świadczy o tym, że pieniądze na rynku wciąż są i czekają na dobre oferty.

Zobacz także: Debiuty, artykuły i analizy IPO w Strefie Inwestorów