Ken Fischer: Warren Buffett przesypia koronahossę być może dlatego, że… jest stary

89-letni Warren Buffett ma ponad 130 mld USD płynnych środków i ich nie inwestuje na giełdzie. Inwestor Ken Fischer sugeruje, że Wyrocznia z Omaha po prostu… przesypia okazje ze starości.

Warren Buffett milczy. Nic nie robi, niczego nie kupuje – wedle powszechnej wiedzy - a wyceny akcji idą w górę od końca marca jak szalone. Zaczynają się pojawiać coraz ciekawsze komentarze co do postępowania Wyroczni z Omaha.

REKLAMA

Upływ czasu wpływa negatywnie także na inwestorów

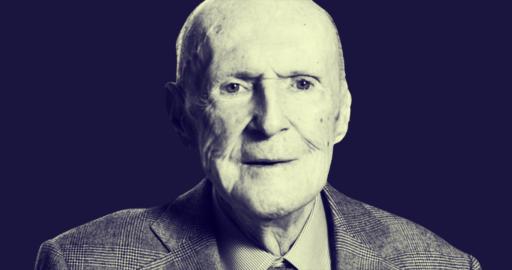

Głos w tej sprawie zabrał ostatnio znany inwestor Ken Fisher, będąc gościem TV CNBC. Jest to syn innego znanego inwestora, Philipa Fishera (autora kultowej książki „Zwykłe akcje, niezwykłe zyski” zwanej Biblią inwestowania w spółki wzrostowe). Kieruje firmą Fischer Investments. Jego majątek jest szacowany na około 4 mld USD.

„Dzięki mojemu ojcu, gdy byłem młody, poznałem wielu świetnych inwestorów. Rzeczywistość była taka – i to się odnosi również do mojego ojca – że gdy dochodzili do pewnego wieku, to tracili pęd, ostrość umysłu, instynkt. Nie twierdzę, że tak musi być w przypadku Warrena Buffetta. Jednak zwróćmy uwagę na to, że niemal wszyscy wielcy inwestorzy będący w podeszłym wieku podczas koronakryzysu i koronahossy są statyczni. Taka jest po prostu natura człowieka po 80-ce” – stwierdził Ken Fischer.

Ken Fischer buduje swoją teorię na podstawie m.in. doświadczeń z ojcem. Jeśli zajrzymy do ubiegłorocznego wydania książki „Zwykłe akcje, niezwykłe zyski” - do której Ken Fischer napisał przedmowę traktującą o swoim ojcu – to przekonamy się, że coś jest na rzeczy. Ken wspomina w rozdziałach poświęconych ojcu, że ten wielki inwestor po 70-ce zupełnie stracił „to coś”, ten instynkt, który zapewniał mu przed długie lata wielkie zyski. Jego ojciec po przekroczeniu pewnego wieku po prostu dużo spał i przestał podejmować odważne decyzje.

Zobacz także: „Zwykłe akcje, niezwykłe zyski” – Biblia inwestowania we wzrost

Stary giełdowy byk mocno śpi

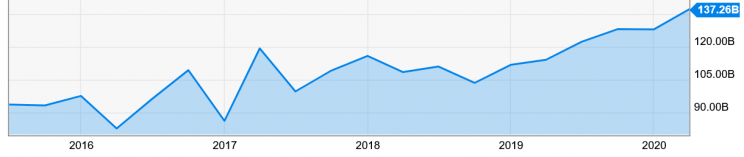

Przypomnijmy, że wehikuł inwestycyjny Warrena Buffetta – firma ubezpieczeniowa Berkshire Hathaway – ma 137 mld USD płynnych środków. Jednak niczego nie kupuje, nie dokonuje żadnych wielkich inwestycji. Kilka tygodni temu Warren Buffett przyznał, że „nie widzi obecnie okazji inwestycyjnych na giełdzie”.

Wartość płynnych środków BRK (w mld USD)

Źródło: YCharts

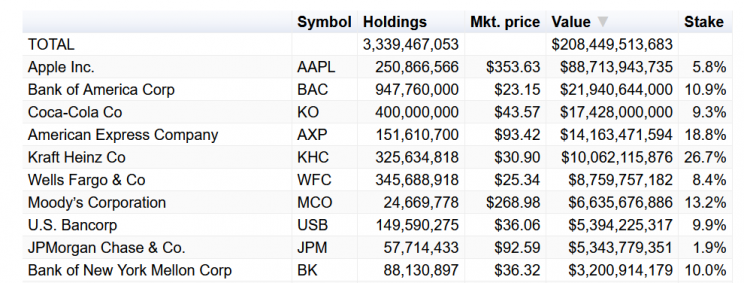

Spółka Warrena Buffetta zaraportowała blisko 50 mld USD straty za I kwartał 2020 roku. „Papierowa” strata na inwestycjach wyniosła 54,5 mld USD (wobec 15,5 mld USD zysku w analogicznym kwartale 2019 roku). Pozbyła się akcji linii lotniczych, zaczęła też redukować pozycję na sektorze bankowym. Sprzedała niemal wszystkie posiadane akcje Goldman Sachs (to była jedna z największych inwestycji Buffetta podczas kryzysu finansowego w 2008 roku, obok General Electric).

TOP10 pozycji w portfelu Warrena Buffetta

Źródło: CNBC

Jak myślicie, czy teoria Kena Fischera jest słuszna? Czy to po prostu biologia powoduje, że Buffett nie widzi okazji podczas tegorocznej koronahossy? Czy PESEL powoduje, że stary giełdowy byk mocno śpi?