Rośnie zdolność kredytowa Polaków. W marcu odnotowano wzrost na poziomie kilkunastu procent miesiąc do miesiąca

Od 9 miesięcy rośnie zdolność kredytowa na zakup mieszkania. Zaczyna być dobrze widoczny efekt poluzowania liczenia zdolności kredytowej przez KNF, w marcu br. przykładowa 3-osobowa rodzina może pożyczyć 527 tys. zł.

Od kilku miesięcy rośnie zdolność kredytowa, wynika to m.in. z zawieszenia cyklu podwyżek stóp procentowych Narodowego Banku Polskiego (NBP), ale przede wszystkim jest to efekt poluzowana zasad liczenia zdolności kredytowej przez Komisję Nadzoru Finansowego (KNF). Według danych przedstawionych przez HRE Investments, zdolność kredytowa w przypadku finansowań hipotecznych wzrosła w ciągu miesiąca o 11% i teraz przeciętna 3-osobowa rodzina może starać się o ponad 500 tys. zł kredytu.

REKLAMA

Zobacz także: Hossa na akcjach deweloperów mieszkaniowych. Oto dlaczego inwestorzy wierzą, że kryzys na rynku nieruchomości się kończy

Łatwiejszy dostęp do kredytów

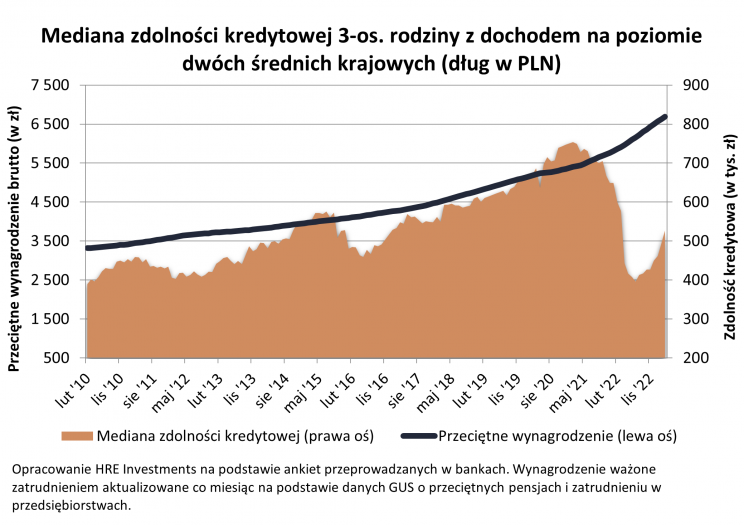

Zgodnie z danymi HRE Investments, od 9 miesięcy obserwujemy wzrost zdolności kredytowej u chętnych na zakup mieszkania lub domu. Co prawda jeszcze daleko do momentu, który obserwowaliśmy przed pandemią, kiedy przeciętna rodzina mogła liczyć na 700 tys. zł kredytu. Jednak dzięki decyzji KNF o obniżeniu bufora obliczania zdolności kredytowej, w przypadku hipotek opartych o okresowo stałe oprocentowanie, zdolność wzrosła.

„Dostęp do kredytów poprawia się już od 9 miesięcy. W tym czasie dość szybko odzyskujemy to, co wcześniej przez zakręcenie kurków z kredytami traciliśmy. Jeszcze przed podwyżkami stóp procentowych, a więc we wrześniu 2021 roku, nasza przykładowa rodzina mogła pożyczyć na zakup mieszkania aż 700 tys. złotych. Wtedy jednak mieliśmy do czynienia z nienaturalnie tanim i łatwo dostępnym kredytem” – czytamy w analizie HRE Investments.

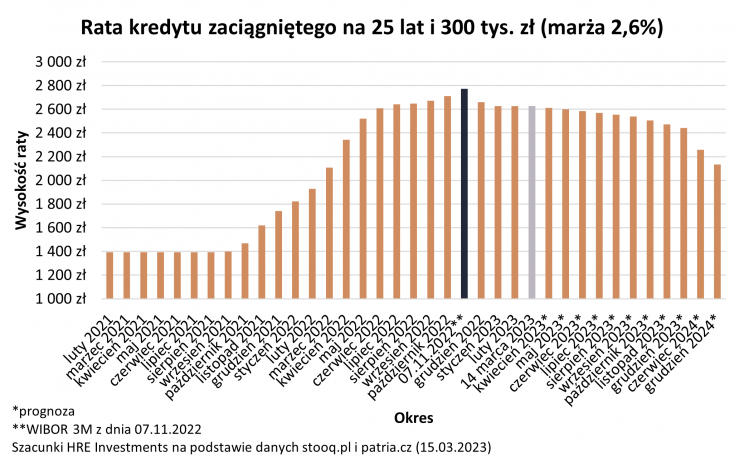

Decyzje KNF-u to nie jedyne czynniki, które miały wpływ na obserwowaną poprawę. Również decyzje Rady Polityki Pieniężnej (RPP) o pozostawieniu stóp procentowych na niezmienionym poziomie od pół roku ma swój udział w tym odbiciu. Te decyzje wpłynęły również na indeks WIBOR, czyli główny składnik oprocentowania kredytów złotowych w Polsce. Wskaźnik ten od listopada 2022 r. spadł z poziomu 7,6% do 6,9%. Dla wielu to niewielka korekta jednak nawet tak nieduży spadek wskaźnika podnosi zdolność kredytową.

Również rosnące wynagrodzenia Polaków podnoszą zdolność kredytową, ponieważ wyższe zarobki to wyższy kredyt. Według danych Głównego Urzędu Statystycznego (GUS) wzrost wynagrodzeń utrzymuje dwucyfrową dynamikę. Np. w styczniu br. średnie wynagrodzenia były o ponad 13% wyższe niż przed rokiem.

Na obserwowaną oprawę wpłynęły także same banki i większa konkurencyjność. „To ona powodowała, że spadały bankowe marże, czy wymagania odnośnie wkładu własnego, a do tego analitycy bankowi zaczęli akceptować dochody dotychczas pomijane (np. z 500+). Wszystko po to by w czasach ograniczonego popytu na kredyty zachęcić klientów do skorzystania z oferty. Powoli widać jednak, że popyt na kredyty mieszkaniowe jest coraz większy. Jeśli trend ten się utrzyma, to banki mogą podnieść swoje marże” – napisano w analizie.

Kolejne miesiące przyniosą dalsze wzrosty zdolności

Wydaje się, że kolejne miesiące mogą przynieść kolejne pozytywne zmiany w zdolności kredytowej. Projekcja inflacji i PKB przygotowana przez bank centralny sugeruje, że wynagrodzenia mają wciąż rosnąć, w latach 2023-25 nawet o 29%.

Z pewnością zdolność kredytową w tym roku podniesie program preferencyjnych kredytów mieszkaniowych „Bezpieczny kredyt 2%”. Został on stworzony z założeniem poprawienia zdolności kredytowej potencjalnych chętnych, nawet o kilkadziesiąt procent.

„Na tym tle co najwyżej kosmetyczną zmianą może być oferowanie kredytów opartych o stawkę WIRON, która jest niższa niż WIBOR. A gdyby i tego było mało, to z każdym upływającym miesiącem jesteśmy coraz bliżej decyzji o obniżaniu stóp procentowych przez RPP, co oznaczać powinno tańsze kredyty. Notowania kontraktów terminowych na stopę procentową (FRA) sugerują, że takie decyzje mogą zapaść już nawet w drugiej połowie bieżącego roku, choć oficjalnie mówi się raczej o przełomie 2023/24” – napisali analitycy HRE Investments.

Zobacz także: Rząd przyjął projekt programu „Pierwsze mieszkanie” zapewniający kredyt hipoteczny na 2%

Nawet 600 tys. zł w kilku bankach

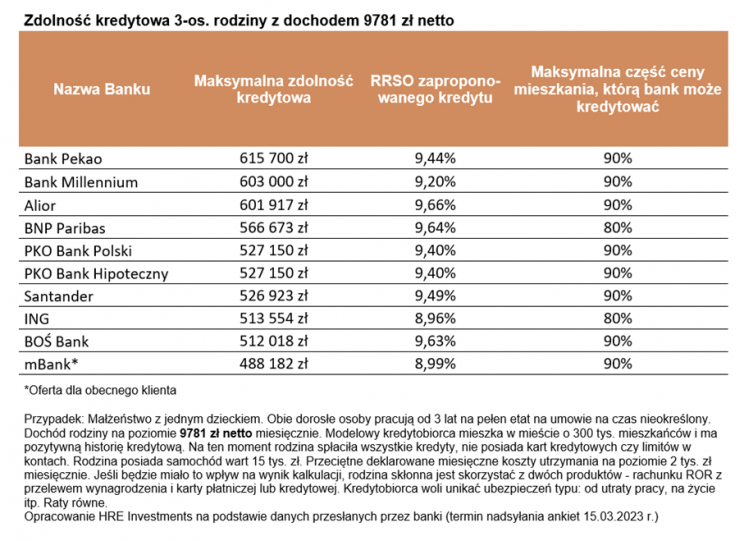

Wśród produktów bankowych możemy już znaleźć kilka interesujących ofert dających możliwość pożyczenia na mieszkanie ponad 600 tys. zł dla przeciętnej 3-os. Rodziny ze średnim dochodem nieprzekraczającym 10 tys. zł. Ta sama symulacja jeszcze w lutym dawała owej rodzinie 500 tys. zł, dlatego zmiana jest znaczna.

Według rankingu przygotowanego przez HRE największy kredyt otrzymamy w Banku Pekao, nawet 615 tys. zł, na 603 tys. zł możemy liczyć w Banku Millennium. Najmniejszy kredyt mieszkaniowy oferuje mBank (488 tys. zł).

Zobacz także: Hossa na akcjach deweloperów mieszkaniowych. Oto dlaczego inwestorzy wierzą, że kryzys na rynku nieruchomości się kończy

Źródło grafik: HRE Investments