Rentowność obligacji oraz oczekiwania inflacyjne są dla ceny złota kluczowe – Michał Słysz z Investors TFI

Czy warto znów kupować złoto? Kiedy przebije się ono przez barierę 1380 USD za uncję? Od czego obecnie zależą notowania kruszcu, czy tylko od amerykańskiej Rezerwy Federalnej? Czemu banki centralne znów masowo kupują złoto? I czy inwestowanie w fundusz złota, a nie w sztabki czy monety, może mieć sens? O tych i wielu innych tematach związanych z Królem Metali porozmawialiśmy z Michałem Słyszem z Investors TFI.

REKLAMA

Piotr Rosik (Strefa Inwestorów): Od października 2018 roku trwa dobry okres dla złota. Czy uważa Pan, że kurs przebije się w końcu przez opór w okolicach 1350 USD za uncję?

Michał Słysz (Investors TFI): Umacnianie się notowań złota względem walut jest wyrazem utraty ich wartości. Postępuje ono w zmiennym tempie od ponad 100 lat. W istniejącym systemie pieniądza kredytowego, długookresowa aprecjacja złota - jak i innych aktywów trwałych, takich jak nieruchomości - jest rzeczą bezdyskusyjną. Dlatego złoto jest bardzo istotnym składnikiem długoterminowego i zdywersyfikowanego portfela inwestycyjnego.

Rozumiem, że nie chce Pan prognozować w krótkim terminie. Jednak warto przyjrzeć się ciekawym tendencjom na rynku złota. Równolegle do ceny uncji kruszcu rośnie też kurs dolara, a przynajmniej nie spada. W przeszłości kurs złota był odwrotnie skorelowany z USD. Czy można tu mówić o jakiejś zmianie, czy to raczej chwilowa tendencja?

Korelacja ceny złota z USD jest nieporozumieniem. W USA kontrakty na złoto kwotowane są w dolarze. Cena złota jest zatem relacją, która może być ewentualnie skorelowana z inną ceną, wyrażoną inną relacją. Jeśli jedna z tych wielkości ma mieć wymiar absolutny i określać drugą, to moim zdaniem powinno być to złoto, nie dolar. To samo dotyczy innych walut, jak na przykład euro, jena czy juana.

Fakt, że w ostatnim półroczu cena dolara wyrażona w złocie spadła mniej, niż innych walut, sugeruje, że rynek z różnych przyczyn preferuje dolara.

Dlaczego?

Bo czynniki ryzyka, na które reaguje złoto, są w przypadku innych walut jeszcze bardziej nasilone. Z największych gospodarek strefy euro napływają mocne sygnały spowolnienia, wobec którego Europejski Bank Centralny (EBC) - w imię hasła Mario Draghiego "whatever it takes!" - prawdopodobnie powróci pospiesznie do zawieszonego z końcem 2018 roku wspomagania zadłużonych państw zakupem ich obligacji. Tego rodzaju oczekiwania nie poprawiają parytetu stóp USD i EUR i nie sprzyjają popytowi na wspólnotową walutę.

Z kolei Bank of Japan nie zwalnia tempa skupu obligacji skarbowych i akcji japońskich spółek. Relacja aktywów banku centralnego Japonii do PKB przekroczyła niedawno 100% i dalej rośnie. EBC walczy o uratowanie najsłabszych ogniw wspólnoty europejskiej, a BoJ wraz z finansowanym przezeń budżetem Japonii - o pobudzenie inflacji i w konsekwencji konsumpcji. Żadne z tych działań nie służy kondycji walut.

Notowania XAU/USD - 1 rok

Jakie czynniki obecnie wpływają na cenę złota? Czy wciąż pozostaje ono zakładnikiem dolara, a więc polityki FED? I jak Pan interpretuje ostatnie minutki FED? Będzie podwyżka stóp w USA?

Polityka FED, przynajmniej w wymiarze deklaracji, rzeczywiście w ostatnich miesiącach nieco złagodniała. O ile jeszcze pół roku temu oczekiwano 2-3 podwyżek w 2019 roku, o tyle obecnie rynki oceniają szansę na choćby jedną podwyżkę na około 2%.

Warto jednak zauważyć, że z punktu widzenia posiadaczy złota, wzrost stóp funduszy FED nie jest złą okolicznością. Spośród wcześniejszych 8 cykli wzrostu stóp, które miały miejsce od uwolnienia ceny złota w sierpniu 1971 r., 5 przyniosło wzrosty ceny złota, średnio o 138%. Tylko 3 przyniosły spadki, średnio o 9%. Średnia zmiana ceny kruszcu w trakcie cyklu podwyżek wyniosła +83%. Te imponujące wzrosty to w dużej mierze zasługa inflacyjnych lat 70-tych, kiedy cena złota wyrażona w dolarze amerykańskim wzrosła blisko 20-krotnie. Jednakże nawet ostatni cykl - trwający od czerwca 2004 r. do czerwca 2006 r. - któremu towarzyszył tylko niewielki wzrost inflacji, przyniósł wzrost ceny złota o ok. 55%.

To jakie jeszcze czynniki obecnie kształtują cenę złota?

Złoto jest wrażliwe nie tyle na zmiany krótkoterminowych stóp procentowych w USA, ile na ich spodziewane konsekwencje. Jeśli podwyżkom towarzyszą obawy o spowolnienie gospodarcze i w konsekwencji o wzrost cen obligacji, to będzie to sprzyjać złotu. Tym bardziej jeśli - co zwykle się dzieje pod koniec cyklu - towarzyszy temu wzrost oczekiwanej inflacji.

Te dwa parametry - rentowność obligacji i oczekiwania inflacyjne - są dla złota kluczowe, ponieważ determinują jego koszt alternatywny. Polityka FED ma zatem wpływ na zmiany ceny złota tylko w zakresie, w jakim jest ona w stanie wpływać na parametry makroekonomiczne.

Pytanie czy FED rzeczywiście ma nad nimi kontrolę. Rentowność obligacji 10-letnich znajduje się ledwie 15-20 punktów bazowych powyżej poziomu z końca 2015 roku, kiedy to rozpoczął się obecny cykl podwyżek stóp. Na zbliżonym poziomie kształtują się również oczekiwania inflacyjne.

Obecnie oczekiwana realna rentowność obligacji 10-letnich wynosi ok. 0,7%, co jest dla złota umiarkowanie korzystne.

Zobacz także: Warren Buffett uważa, że złoto to słaba inwestycja. Eksperci rynku metali sądzą, że nie ma racji

Jak wygląda w nowym roku zainteresowanie złotem ze strony inwestorów instytucjonalnych? W 2018 roku globalny popyt na kruszec ze strony funduszy ETF spadł aż o 67% rok do roku. Z drugiej strony w grudniu 2018 roku fundusze hedge zaczęły kupować kruszec, po 6 miesiącach z rzędu wyprzedawania go.

Szeroko analizowany cotygodniowy raport o zaangażowaniu głównych grup graczy na rynku futures ujawnia, że popyt, mierzony liczbą otwartych pozycji, od sierpnia 2018 r. zwiększył się jedynie o około 5%. Rośnie zaangażowanie traderów i funduszy managed money po długiej stronie, a banków komercyjnych - po krótkiej. Ale to zaangażowanie dalekie jest od poziomów, które historycznie korelowały z istotnymi szczytami ceny złota.

W ETF-ach zasoby złota wzrosły od sierpnia 2018 roku do końca stycznia o około 200 ton, czyli 10%, przyspieszając wyraźnie w ostatnich dwóch miesiącach. Wzrost zainteresowania tą formą złota widać szczególnie w Europie, gdzie napływy do ETF-ów są wysokie od już od 2016 r. W USA natomiast zakupy niemal idealnie korelują ze zmianami ceny złota, a zgromadzonego tam kruszcu jest o 27% mniej, niż w rekordowym 2013 r.

Czemu, Pańskim zdaniem, banki centralne ostatnio się zaktywizowały na polu zakupów złota? W 2018 roku kupiły blisko 652 tony złota, zgłosiły największy popyt od wielu lat i o 74% większy, niż w 2017 roku!

Rzeczywiście, według World Gold Council popyt netto na złoto ze strony banków centralnych w ubiegłym roku był największy od momentu, gdy Richard Nixon zawiesił wymienialność dolara na złoto, czyli od 1971 roku, co zdaniem niektórych było tożsame z ogłoszeniem przez USA niewypłacalności. W latach 1990-2010 banki centralne były sprzedawcami netto złota. Bilans odwrócił się w 2010 roku, a od 2011 r. banki centralne kupują netto od 400 do 650 ton kruszcu rocznie.

Co jest przyczyną tego zjawiska?

Po stronie popytu pojawili się tak potężni i żądni złota gracze, jak Rosja i Chiny. Rosja kupuje złoto od 2006 roku, zwiększając wyraźnie zakupy w ostatnich dwóch latach do 224 ton i 270 ton. W 2018 r. bank centralny Rosji odpowiadał aż za 40% zakupów netto wszystkich banków centralnych! To bardzo mocny sygnał braku zaufania do długoterminowych perspektyw dolara.

Co do Chin, to nie zostały one ujęte w rekordowych statystykach za 2018 r. Państwo Środka kupuje złoto przynajmniej od dwóch dekad, tyle że swoje zakupy ogłasza nieregularnie, raz na kilka lat. Również dla banku centralnego Chin głównym celem zakupów złota jest zastąpienie obligacji największego dłużnika świata pewniejszym aktywem.

Ale jest jeszcze jeden istotny motyw: zwiększenie zaufania do juana wśród partnerów handlowych Chin, w szczególności właśnie Rosji. W 2017 r. giełda ropy w Szanghaju umożliwiła wymianę juanów uzyskanych ze sprzedaży ropy na złoto, co było rozwiązaniem skrojonym na potrzeby niechętnej dolarom Rosji. W ten sposób, w zakresie ograniczonym do handlu ropą, juan uzyskał wymienialność na złoto po parytecie określonym ceną ropy.

Zobacz także: Złote i srebrne monety warto kupować na rynku wtórnym – rozmowa z Tomaszem Witkiewiczem, ekspertem rynku numizmatycznego

Czy akcje kopalni złota, których wyceny zostały dość mocno zdołowane w ostatnich latach, mogą być dobrą inwestycją? Zwracam uwagę, że na początku tego roku kanadyjski koncern Barrick Gold przejął za 6,1 mld USD firmę Randgold Resources i szykuje się do wrogiego przejęcia amerykańskiego Newmont Mining. Jeśli ono dojdzie do skutku, to powstałaby największa na świecie spółka produkująca złoto, dysponująca największymi zasobami surowca.

Trudno powiedzieć, by długoterminowo spółki wydobywające złoto były dobrą inwestycją. Po pierwsze, mimo wymaganych pozytywnych studiów wykonalności, jedynie około 20% kopalń okazuje się generować wystarczające przepływy gotówkowe, by zwrócić nakłady. Reszta albo bankrutuje, albo generuje tylko tyle gotówki, by pokryć część kosztów stałych i umożliwić trwanie spółki w oczekiwaniu na wyższą cenę kruszcu. Co gorsza, nawet gdy kopalnia dotrwa do hossy, jej cash-flow niewiele się poprawia z powodu wysokiej korelacji kursu złota z ceną ropy i jej ponad 60-procentowym wkładem w koszty wydobycia złota.

Po drugie, spółki wydobywcze - w odróżnieniu od produkcyjnych - nie mają najmniejszej kontroli nad ceną sprzedaży swojej produkcji. Co więcej, z racji działania w środowisku niepewnym mogą jedynie oszacowywać posiadane zasoby. Nowe inwestycje podejmują często w cyklicznych szczytach, kiedy łatwiej jest o ich sfinansowanie, a ponieważ ma ono zwykle przynajmniej częściowo charakter dłużny, spadek cen stawia je często w obliczu niewypłacalności lub konieczności oddania wartościowych aktywów na poczet długów.

Kopalnie borykają się również z czynnikami ryzyka regulacyjnego, politycznego czy ekologicznego. Do tego dochodzi naturalne wyczerpywanie się zasobów złota, które sprawia, że wydobywcom trudno jest odtwarzać eksploatowane złoża.

Najwięksi gracze, tacy jak Barrick Gold, starają ograniczać wpływ tych czynników poprzez przejęcia mniejszych producentów. Jaki to jednak ma skutek dla akcjonariuszy pokazuje najdobitniej fakt, że akcje Barrick Gold kosztują obecnie tyle, co 18 lat temu, gdy złoto kosztowało 1000 USD za uncję mniej, niż obecnie...

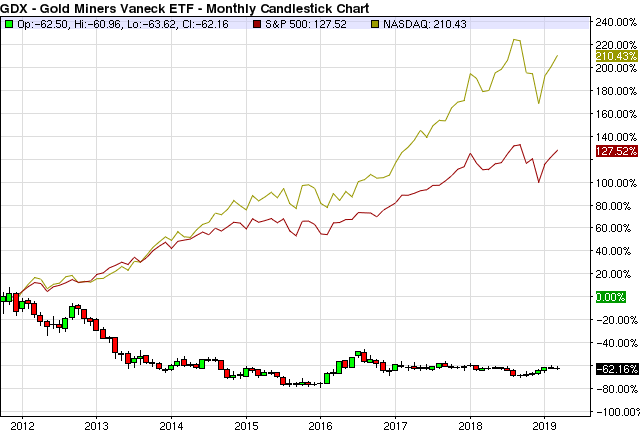

Notowania VanEck Vectors Gold Miners ETF na tle indeksów S&P500 i Nasdaq Composite

Od 1965 roku miało miejsce 7 recesji. W 5 przypadkach złoto zyskiwało na wartości, podczas gdy znaczący spadek odnotowało zaledwie w jednym. Czy w najbliższej przyszłości możemy się spodziewać recesji w USA?

Wzrost gospodarczy w USA jest już najdłuższy w historii. Wobec sygnałów spowolnienia na rynku nieruchomości i samochodów, czy spłaszczającej się krzywej dochodowości, należy się liczyć z ryzykiem recesji w tym lub przyszłym roku.

Poziom zadłużenia amerykańskiej gospodarki jest wysoki praktycznie na każdym poziomie: od studentów, przez gospodarstwa domowe, przedsiębiorstwa, stanowe fundusze emerytalne, budżety stanowe po budżet federalny. Oznacza to, że w warunkach recesji gospodarka USA nie będzie zdolna unieść ciężaru zadłużenia bez daleko idącej interwencji rządu i FED. Już teraz, mimo rozpędzonej gospodarki, USA nie są w stanie zrównoważyć budżetu, którego deficyt wynosi 4-5%, czyli znacznie więcej, niż w okresach poprzedzających poprzednie recesje – pod koniec lat 90‐tych i w 2007 r.

W warunkach recesji deficyt USA może się łatwo powiększyć, nawet do 10%, co, wobec wyraźnego spadku popytu zagranicznego na amerykańskie obligacje zmusiłoby FED do obniżki stóp procentowych, a zapewne też powrotu do programu luzowania ilościowego. Z tymi czynnikami ryzyka rynki się liczą i odzwierciedlają je w cenie dolara.

Czy złoto utrzyma w przyszłości status safe haven, czyli bezpiecznej przystani, mimo konkurencji m.in. ze strony kryptowalut? I czy w ogóle Bitcoin i inne waluty wirtualne mogą stanowić groźną konkurencję dla złota?

Pytanie co jest lepsze na czas upadku systemu, deflacyjnej implozji, hiperinflacji czy zaboru mienia przez państwo - złoto czy kryptowaluty - przywodzi mi na myśl rozważania nad wyższością świąt Wielkiej Nocy nad świętami Bożego Narodzenia. Moim zdaniem dla obu aktywów jest miejsce w portfelu inwestora świadomego wymienionych zagrożeń. Złoto ma za sobą 5 000 lat historii, kiedy znakomicie spisywało się w roli pieniądza i nie widać powodów, dla których miałoby z tej roli wypaść.

Większość kryptowalut ma wbudowane efektywne mechanizmy ograniczające wzrost podaży, co upodabnia je do złota. Cechują się jednak bez porównania lepszą mobilnością, podzielnością, a niektóre również całkowitą anonimowością. Ich wadą natomiast jest technologiczna zależność od systemu, podatność na ataki hakerów oraz możliwe zmiany postrzegania najważniejszych obecnie kryptowalut w przyszłości. Mimo absolutnej dominacji bitcoina, który odpowiada za około połowę kapitalizacji wszystkich ponad 2000 walut i tokenów, posiada on wiele mankamentów, które w przyszłości mogą zdecydować o jego abdykacji. Technologie rozproszonych baz danych rozwijają się tak szybko, że jest to bardzo realne ryzyko. Złotu ono nie grozi.

Przebieg zmienności bitcoina sugeruje ponadto, że jego cena jest bardziej skorelowana z rynkiem Nasdaq, niż ze złotem, co może wskazywać, że wspólnym źródłem popularności BTC i spółek technologicznych jest tani pieniądz i towarzysząca mu skłonność do ryzyka. Niewykluczone, że w razie ucieczki do jakości, na której złoto zyska, kryptowaluty utrzymają tę korelację i ucierpią.

Pojawiają się projekty na rynku złota oparte o technologię blockchain. Jednym z przykładów jest platforma Tradewind Markets. Co Pan sądzi o takich projektach?

Moim zdaniem projekty w rodzaju Tradewind Markets, DigixGlobal czy AurumCoin łączą ryzyka inherentne dla kryptowalut, nie oferując jednak w zamian ani pewności dostępu, jaką daje posiadanie fizycznego złota, ani płynności i transparentności produktów finansowych bazujących na złocie.

Na zakończenie rozmowy proszę więc o prognozę: na jakich poziomach cenowych możemy zobaczyć złoto pod koniec 2019 roku? I czy w długim terminie zobaczymy znów wieloletni trend wzrostowy?

Wiele fundamentalnych, technicznych i psychologicznych czynników wskazuje na prawdopodobieństwo wyższych cen złota już w perspektywie 2019 roku. Nastroje na rynku są złe, najgorsze od co najmniej 5 lat.

W tej szerszej perspektywie ożywienie na rynku złota, które nastąpiło w ostatnich miesiącach, może napawać jego posiadaczy dużym optymizmem. Zwłaszcza, że czynniki, które stoją za wzrostem popytu, mają charakter strukturalny, a zatem wymagają kilku lat, by się w pełni uzewnętrznić i odzwierciedlić w cenie. Zanim rynek przejdzie pełną drogę od niedawnego defetyzmu do euforii będzie wiele okazji do zakupów.

Już teraz warto kupować złoto?

Należy pamiętać, że trend wzrostowy zatrzymał się ponad 7 lat temu i dopóki rynek sam nie pokaże, że jest gotowy do dalszych wzrostów, dopóty wszystkie opisane wyżej korzystne dla złota okoliczności będą jedynie umacniać obecną konsolidację. Dlatego równie ważne, jak analiza fundamentalna, jest obserwowanie jak zmienia się bieżący układ popytu i podaży. Z punktu widzenia długoterminowego inwestora silnym sygnałem skłaniającym do zajęcia pozycji byłoby dopiero pokonanie poziomu 1360-1380 USD za uncję.

Investors TFI ma w ofercie fundusze złota: Investor Gold FIZ i Investor Gold Otwarty. Czemu inwestor miałby inwestować w takie podmioty, skoro może w sztabki? Zakup sztabek jest zwolniony z VAT, po pół roku od zakupu ich sprzedaż jest zwolniona z podatku dochodowego. Tymczasem fundusz pobiera opłaty...

W przypadku inwestowania w sztabki inwestor do kosztów inwestycji musi zaliczyć spread, czyli różnicę, jaką firmy skupujące złoto stosują między ceną kupna i sprzedaży, oraz koszt bezpiecznego przechowywania. Co ważne, spread ten jest wysoki przy niskich kwotach inwestycji. Dodatkowo, w przypadku większości inwestorów na rentowność takiej inwestycji wpływać będzie ryzyko walutowe związane z wahaniami polskiej waluty wobec dolara.

Tymczasem subfundusz, taki jak Investor Gold Otwarty, nie tylko pozwala uniknąć powyższych niedogodności, ale daje jeszcze możliwość inwestowania w ramach funduszu parasolowego. To w określonych przypadkach pozwala odroczyć podatek, bądź skompensować dla celów podatkowych zyski i straty z różnych subfunduszy.

Dziękuję za rozmowę.

Michał Słysz – Od kilkunastu lat związany z Investors TFI (kiedyś zasiadał w jej zarządzie). Wcześniej pracował jako analityk i zarządzający m.in. w CAIB TFI czy Domu Maklerskim BIG Banku Gdańskiego. Ukończył Szkołę Główną Handlową w Warszawie. Ma tytuł MBA, licencję maklera i doradcy inwestycyjnego.

Źródła wykresów: Strefa Inwestorów, ETFdb.com

Zobacz także: 95% kryptowalut umrze w męczarniach, a ich śmierć będzie w pełni zasłużona – uważa ekspert rynku crypto z USA