Cyberpunk 2077 ma szansę przenieść CD PROJEKT do wyższej ligi - twierdzą zarządzający funduszu Skarbiec Spółek Wzrostowych, który w ostatnich latach zaorał konkurencję

W jaki sposób dobierać spółki technologiczne do portfela, czy Nasdaq jeszcze urośnie, jak zmienia się branża gamingowa i czy Cyberpunk 2077 rzeczywiście będzie globalnym hitem – między innymi o tych tematach rozmawialiśmy z zarządzającymi funduszu Skarbiec Spółek Wzrostowych, który w ciągu 3 lat zarobił bardzo dużo dla swoich inwestorów.

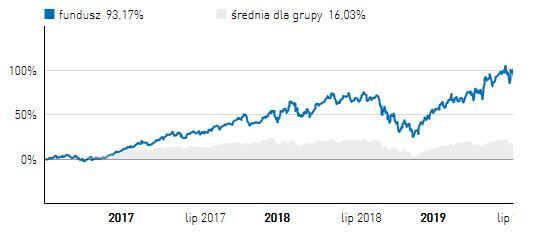

Fundusz akcji zarobił 93% w ciągu ostatnich 3 lat. Brzmi wiarygodnie? Tak. A jeśli dodamy, że to polski fundusz, zarządzany przez krajowe towarzystwo funduszy inwestycyjnych? Tutaj wielu już zaczyna drapać się po głowie i wątpić. Ale zapewniamy, że istnieje taki fundusz. Chodzi o fundusz Skarbiec Spółek Wzrostowych.

REKLAMA

Jego sukces jest tym większy, jeśli spojrzymy na to jaki wynik w tym okresie osiągnęła grupa funduszy akcji zagranicznych, do której należy (16%). Albo gdy przekonamy się, że w tym horyzoncie jest zdecydowanie najlepszym funduszem otwartym na rynku (dostępnym dla przeciętnego inwestora), bo drugi na podium zarobił „ledwie” 57%.

Jest on zarządzany przez Zespół Rynków Zagranicznych Skarbiec TFI, w którego skład wchodzą: Bartosz Szymański, Michał Cichosz, Tomasz Piotrowski i Paulina Brandstätter. Udało nam się porozmawiać ze wszystkimi specjalistami, którzy razem odpowiadają za jego sukces.

1. Notowania Skarbiec Spółek Wzrostowych na tle średniej dla grupy funduszy akcji zagranicznych

-----------------

Piotr Rosik (Strefa Inwestorów): W czym tkwi tajemnica sukcesu funduszu Skarbiec Spółek Wzrostowych? Patrząc się na stopę zwrotu za ostatnie 3 lata, która wynosi 92%, można kolokwialnie powiedzieć, że zaoraliście konkurentów.

Paulina Brandstätter: Moim zdaniem tajemnica naszego sukcesu tkwi w konsekwentnie prowadzonym procesie inwestycyjnym. Selekcja spółek dokonywana jest zgodnie z filozofią inwestycyjną, która może być aplikowana na każdym rynku, niezależnie od położenia geograficznego czy sektora, potocznie nazywaną przez nasz zespół „inwestycyjnym drzewkiem szczęścia”.

O, to ciekawe, przybliży Pani o co chodzi?

Paulina Brandstätter: Kluczowymi w naszej ocenie są trzy parametry, które muszą spełniać wszystkie wybierane przez nas spółki. Po pierwsze, analizujemy zmianę przychodów i przepływów pieniężnych zarówno w ujęciu historycznym, jak i prognozowanym. Kluczowym aspektem jest spełnienie oczekiwanego tempa wzrostu sprzedaży, w ujęciu absolutnym lub relatywnym. W przypadku, gdy sprzedaż firmy rośnie w tempie np. 20% rocznie, może być to sygnał, że działa ona albo na nowo powstającym rynku, który gwałtownie się rozwija, albo na tradycyjnym i już nasyconym, ale stworzyła nowe rozwiązanie, która pozwala dynamicznie zabierać udziały innym uczestnikom.

Drugim ważnym elementem jest efektywność. Wskaźnik ROIC, zwrotu z zainwestowanego kapitału, powinien przekraczać 20-30%. Dla średniej w gospodarce wynoszącej mniej niż 10% jest to jasny znak, że przedsiębiorstwo lepiej gospodaruje środkami od innych.

Ostatnim parametrem branym przez nas pod uwagę jest jakość, którą można zmierzyć relacją przepływów pieniężnych do wyników księgowych. Generowanie gotówki jest ważniejsze niż zysk, bo uwiarygadnia model biznesowy spółki, uniezależnia od finansowania zewnętrznego i redukuje ryzyko tzw. papierowych zysków.

Ponad 90% portfela funduszu stanowią akcje spółek z USA. Jaką część portfela macie w spółkach technologicznych z Nasdaq?

Paulina Brandstätter: Odpowiadając chcę zauważyć, że fundusz jest produktem tematycznym, a nie sektorowym. Osiągnięcie stopy zwrotu od początku roku do połowy sierpnia na poziomie 51,4% jest pochodną stosowania wyżej opisanej filozofii inwestycyjnej, a nie inwestowania w konkretne sektory.

Z ostatnich publikowanych przez nas sprawozdań finansowych może wynikać, że udział spółek z sektora technologicznego jest największy. Ale polityka inwestycyjna tego funduszu nie ogranicza nas do żadnego sektora czy branży. Jest to kluczowa charakterystyka naszej filozofii, ponieważ selekcyjne podejście w konstrukcji portfela umożliwia rotację między składnikami w poszukiwaniu najbardziej atrakcyjnych inwestycji. Ta filozofia przyświeca funduszowi od połowy 2011 roku. Szukanie odpowiednich składników do portfela ma charakter ciągły i otwarty, co powoduje zmiany na przestrzeni tych kilku lat w alokacji geograficznej, jak i sektorowej.

Czyli za dwa lata udział spółek z Nasdaq w waszym portfelu może być już o wiele mniejszy?

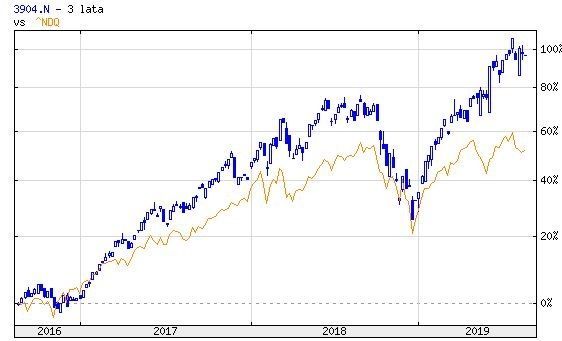

Paulina Brandstätter: Historia pokazuje, że porównywanie funduszu Skarbiec Spółek Wzrostowych do NASDAQ Composite jest obarczone dużym błędem. Zresztą, bijemy ten wskaźnik w dość istotny sposób.

2. Notowania funduszu Skarbiec Spółek Wzrostowych (świece) na tle Nasdaq Composite (linia pomarańczowa)

Skąd czerpiecie informacje na temat rynku amerykańskiego. Korzystacie z usług dostawcy analiz, czy raczej stawiacie na własne analizy?

Michał Cichosz: Starając się znaleźć nowych liderów do portfela stawiamy przede wszystkim na źródła branżowe dla odpowiedniego produktu czy usługi. Korzystamy z usług takich firm, jak m.in. Gartner, Business Intelligence, AppAnnie, Newzoo, SoftwareAdvice, eMarketer, SuperData Research.

Korzystamy też z opinii ludzi działających w danym sektorze, w którym działa spółka, a nie tych związanych ze światem analiz rynkowych czy inwestycyjnych. W zależności od danej niszy, mamy wiele zasubsrybowanych raportów, serwisów internetowych czy pojedynczych kontaktów do specjalistów w danej dziedzinie, którzy pozwalają nam odpowiedzieć na pytania co do przełomowych rozwiązań rynkowych. Dopiero na to finalnie nakładamy analizę finansową i inwestycyjną.

Przy szukaniu i weryfikowaniu pomysłów jeździmy również na światowe konferencje organizowane przez wyspecjalizowane podmioty. Przeprowadzamy też wiele rozmów telefonicznych z lokalnymi ekspertami.

W Państwa portfelu widać spółki produkujące gry: CD PROJEKT, Take Two, Activision Blizzard, Tencent, Ubisoft. Czy mogliby Państwo pokusić się o prognozę dla branży gier, a tym samym dla notowanych producentów?

Michał Cichosz: Branża gamingowa doświadcza obecnie bardzo ciekawego przeobrażenia. Staje się coraz bardziej zbliżona do branży kinowej, gdzie w danym roku kilka największych hitów zyskuje istotną atencję graczy i zgarnia coraz większy procent budżetu gracza w danym segmencie.

Czyli na rynku coraz trudniej jest osiągnąć wielki kasowy sukces produkcjom z niskim budżetem i małą rozpoznawalnością...

Michał Cichosz: Dokładnie. Debiutujących gier jest zdecydowanie więcej, niż jeszcze kilka lat temu, a rozkład przychodów jest obecnie jeszcze bardziej skrzywiony w kierunku największych bestsellerów, takich jak Fortnite.

Dlatego też mocne IP w branży gamingowej jest podwójnie cenione, ponieważ ogon sprzedażowy jest w niej znacznie dłuższy, przez co możliwość tworzenia i sprzedaży dochodowych sequeli się zwiększa. Dowodem na rosnące znaczenie tego trendu są chociażby transakcje kupna udziałów przez największe firmy z branży w podmiotach, które mają często pojedyncze, ale bardzo silne IP, a nie wiele gier „średniaków” w swoim portfolio.

Przykład?

Michał Cichosz: Najbardziej aktywnym graczem, który kupuje udziały wielu firm gamingowych na świecie z mocnymi i bardzo rozpoznawalnymi franczyzami, jest Tencent. Ta chińska firma nabyła na przykład udziały w Epic Games – właścicielu Fortnite’a , a także w Ubisoft, Paradox i wielu innych spółkach produkujących gry.

A co Państwo sądzą o sytuacji CD PROJEKT? Jak podoba się Państwu to, co pokazano jak do tej pory, jeśli chodzi o Cyberpunka 2077? Czy CDR spełni oczekiwania analityków i rynku i ta produkcja rzeczywiście będzie globalnym hitem?

Michał Cichosz: Póki co proces budowania hype’u i samej kampanii marketingowej związanej z Cyberpunkiem jest naszym zdaniem imponujący. Nowo utworzone IP było w stanie podbić serca graczy, przyciągnąć ich uwagę na ostatnich targach E3. Co ważne, produkcja przebiła się także do mediów mainstreamowych.

Okienko czasowe, w którym ma debiutować gra, wydaje się być dla Cyberpunka bardzo korzystne. Na wiosnę 2020 mamy bardzo ubogi tzw. pipeline wysokiej jakości debiutów od największych studiów gamingowych. Pozostaje więc kwestia dostarczenia wysokiej jakości gry, a tutaj CD PROJEKT zwykle dokłada starań, żeby spełnić oczekiwania fanów. Wydaje się na ten moment, że ta produkcja ma szansę przenieść spółkę po raz kolejny do wyższej ligi.

Czy w przypadku CD PROJEKT może dojść do spełnienia się scenariusza „kupuj plotki, sprzedawaj fakty”, czyli do premiery Cyberpunka kurs będzie rósł, a po premierze zacznie spadać?

Michał Cichosz: To wszystko będzie zależało od tego jak długi „ogon sprzedażowy” będzie w stanie osiągnąć gra Cyberpunk. Po debiucie Wiedźmina 3 rynek zakładał szybkie spadki sprzedaży, co jednak nie nastąpiło. To między innymi dlatego kurs spółki CD PROJEKT zachowywał się dobrze także w okresach późniejszych po debiucie. Tym razem powyższy czynnik, połączony z potencjalnym sukcesem późniejszego debiutu wersji online gry Cyberpunk, zadecyduje o tym, co będzie działo się z wyceną spółki w kolejnych latach.

Czy oprócz CD PROJEKT widzicie jeszcze polskich producentów gier z globalnym potencjałem?

Michał Cichosz: Receptą na sukces w przypadku innych polskich spółek gamingowych jest tworzenie i utrzymywanie wiernej rzeszy fanów wokół silnego IP w swoim segmencie. Póki co, udało się to na relatywnie istotną skalę dwóm spółkom: 11bit studios oraz Ten Square Games.

Zobacz także: Nadchodzą kolejne biało-czerwone targi gamingowe. Już jutro rozpoczyna się Gamescom!

Zmieńmy branżę. Wierzycie w globalny potencjał polskiej biotechnologii?

Michał Cichosz: Polska biotechnologia jest w dobrym miejscu, ponieważ w pewnym stopniu ma podobne pozytywne cechy, jak rodzima branża gamingowa. Chodzi mu tu o dobre zaplecze kadrowe, przy znacznie niższym koszcie pracownika w relacji do firm zachodnich, oraz wsparcie grantowe. To co różni ją od branży gamingowej, to ryzyko regulacyjne i ogromne środki finansowe potrzebne do przeprowadzania leku przez kolejne fazy kliniczne, które już na początkowym etapie zazwyczaj wymagają udziału dużego branżowego partnera.

Czynnikiem najtrudniejszym dla spółek biotechnologicznych pozostaje nieprzewidywalność powodzenia projektu, która jest znacznie większa, niż w przypadku spółek gamingowych. I chociaż, jak mówi powiedzenie „szczęście sprzyja dobrze przygotowanym”, to w sukcesie projektu biotechnologicznego - jak w żadnym innym - łut szczęścia ma wyjątkowo duże znaczenie.

A co z branżą SaaS? Jak wybierać spółki w niej działające? Ona ma potencjał?

Michał Cichosz: Branża SaaS jest bardzo ciekawa i bogato reprezentowana na rynku amerykańskim. Model oparty o abonamenty miesięczne ma wiele zalet. Po pierwsze, bardzo obniża początkową barierę wdrożenia produktu. Po drugie, daje sporą kontrolę nad późniejszymi kosztami dla klienta. Po trzecie, jest łatwiej skalowalny, a po czwarte nie pociąga za sobą wielkich inwestycji w architekturę.

Przy inwestowaniu w spółki z tego segmentu warto pamiętać, że wygrywają tylko liderzy w danych rozwiązaniach. W produktach o charakterze cyfrowym obowiązuje zasada 100-30-10-0, czyli lider jest wart 100, drugi gracz 30, trzeci 10 a reszta to prawdopodobni bankruci… Czyli prosta dywersyfikacja inwestycyjna nie jest dobrym pomysłem. Trzeba w każdej niszy precyzyjnie zidentyfikować lidera, a wystrzegać się spółek, które nie mają dominującego rozwiązania. Ponadto, ważne aby platforma produktowa miała naprawdę wysoką barierę technologiczną dla konkurentów. Najlepiej żeby to nie był jeden prosty produkt, który łatwo zareplikować któremuś konkurentowi.

Naszym zdaniem w następnych latach istnieje spora ilość firm w tym segmencie, które mogą zwielokrotnić swoją wartość, bo potencjały produktowo-rynkowe są ogromne, ale to właściwa selekcja będzie kluczem do sukcesu.

Jaka jest Państwa prognoza dla amerykańskiego rynku akcji, a szczególnie dla spółek technologicznych z Nasdaq? Czy spółki technologiczne nie są przewartościowane?

Tomasz Piotrowski: Amerykański rynek akcji jest według nas w dalszym ciągu najciekawszym inwestycyjnie rynkiem na świecie. O jego przewartościowaniu słyszymy mniej więcej od 2012 roku, kiedy to po niedoszłym Grexicie inwestorzy mieli ruszyć do zakupów tanich europejskich akcji. Problem w tym, że tak się nie stało i nie stanie, o ile oczywiście sytuacja fundamentalna w firmach europejskich się nie zmieni.

Dlaczego Pan tak uważa?

Tomasz Piotrowski: Proszę spojrzeć na ilość tzw. ostrzeżeń wynikowych i decyzji o obniżkach dywidend, płynących ze spółek niemieckich z ostatnich dwóch miesięcy. Powszechna percepcja tzw. bańki w branży technologicznej bierze się z faktu lepszego zachowania się tych przedsiębiorstw w relacji do szerokiego rynku. Niektórzy twierdzą wręcz, że wzrost ten dokonał i dokonuje się w oderwaniu od fundamentów. Według nas jest to jeden z największych błędów, który inwestorzy obecnie popełniają. Poziom indeksu determinują zyski przedsiębiorstw wchodzących w jego skład oraz mnożniki, jakie inwestorzy do tych zysków przykładają. Dekompozycja stóp zwrotu pozwala ocenić, na ile zmiana w czasie odbyła się na sentymencie, a na ile na fundamentach.

Co świadczy o formowaniu się „bańki” wycenowej aktywów? Otóż nie jest to przecież tylko i wyłącznie wzrost ceny, ale przede wszystkim brak pokrycia zmiany wyceny tegoż aktywa przez fundamenty. W celu zobrazowania sytuacji trzeba wziąć pod uwagę cały ruch wzrostowy za ostatnie 10 lat. Z takiej analizy wynika, że rynek amerykański nie oderwał się wcale od rzeczywistości. Co więcej, sektor technologiczny nawet w większym stopniu poprawił swoje wyniki, niż zdrożał na mnożnikach. Sytuację, gdzie wzrost nastąpił przede wszystkim przez wzrost mnożnika, bez pokrycia zyskami, można zauważyć właściwie jedynie w… Europie.

Dodatkowo, trajektoria wzrostu indeksu Nasdaq jest mniej stroma, niż ta obserwowana pod koniec lat 90. Obecne poziomy mnożników giełdowych - zarówno księgowe, jak i cashowe - sugerują, że jesteśmy daleko od stanu z bańki internetowej i nic nie wskazuje, żebyśmy weszli w tamten obszar ryzyka poziomem wyceny. Ówczesny mnożnik P/E dla indeksu NASDAQ wynosił ok. 40x i był blisko dwukrotnie wyższy od obecnego. Dodatkowo, parametry jakościowe - jak marże czy zwrot na kapitale - były dużo gorsze, niż obecnie.

Jeszcze wyraźniejsza różnica widoczna jest we wskaźnikach cashowych. Rynek podczas bańki internetowej płacił blisko 6x więcej za każdego wygenerowanego dolara gotówki przez firmy z tego indeksu, aniżeli ma to miejsce dziś.

Bo spółki technologiczne, korzystając m.in. z rozwoju Internetu, zdominowały istniejące od dawna branże i sektory, znacząco zwiększając swoje przepływy gotówkowe...

Tomasz Piotrowski: Otóż to. W 2000 roku wyceny opierały się o same zapowiedzi, że dana firma chce zacząć prowadzić działalność internetową lub zbliżoną. To doprowadziło do absurdalnych wycen biznesów. Ponadto, popularyzacja mobilnego dostępu do technologii, zmiana platform i modeli zakupowych z offline na cyfrową dystrybucję daje tym firmom paliwo do przyspieszenia - już i tak wysokiego - wzrostu. Historia i empiryka wskazują, że to firmy o najwyższych parametrach wzrostu przychodów, posiadające często również istotnie wyższe poziomy mnożników, prowadziły do istotnie wyższych stóp zwrotu, zachowując się lepiej, niż te tańsze, których rozwój był znacznie wolniejszy.

Dlaczego tak się dzieje?

Tomasz Piotrowski: Spółki rozwijające się błyskawicznie w swoich branżach i na całym rynku dzięki swoim unikalnym, skalowalnym modelom, są w stanie zdobywać konsekwentnie udziały rynkowe. Coraz szybciej atakują nowe nisze i w ten sposób najszybciej generują wzrost wartości biznesu, a co za tym idzie, również cen ich akcji. Dzieje się tak pomimo wyższych wskaźników, bo wartość i prędkość rozwoju ma ostatecznie decydujące znaczenie. Ta zasada ma zastosowanie nie tylko na rynkach kapitałowych. Trudno nie zgodzić się ze stwierdzeniem legendarnego prezesa Realu Madryt Florentino Perez’a, że „najdrożsi zawodnicy najczęściej okazują się najtańszymi”.

Stopy procentowe w USA zaczynają iść w dół. Co to znaczy dla dolara amerykańskiego, czy nie obawiacie się, że jego kurs zacznie mocno spadać?

Tomasz Piotrowski: Na wstępie zaznaczę, że poziom stóp procentowych jest istotną zmienną w analizie fundamentalnej, jednakże w koncepcji tematycznego zarządzania, którą my reprezentujemy i dominacji w niej selekcyjnego podejścia wszelkie dywagacje o perspektywie makro są dla nas mniej istotne. Oczywiście, dokonujemy tego typu ćwiczeń, jednak przeznaczamy na nie relatywnie mniej swojego czasu. Przy analizie poziomu wycen poszczególnych rynków należy uwzględniać jego otoczenie i parametry mające istotny wpływ na sam absolutny poziom mnożników, jak chociażby poziom stóp procentowych oraz rentowność instrumentów dłużnych.

Po wydarzeniach z IV kwartału 2018 roku liczba sceptycznych komentarzy o wpływie banków centralnych przez zacieśnianie polityki monetarnej na gospodarkę i rynek finansowy cały czas rośnie. Z naszego punktu widzenia to dobrze, gdyż według nas najlepszym otoczeniem inwestycyjnym jest niepewność i wdrapywanie się na przysłowiową ścianę strachu.

W jaki sposób dobierają Państwo spółki do portfela? Jak wygląda ten proces w wersji kolegialnej? Kto ma głos decydujący?

Bartosz Szymański: W inwestowaniu tematycznym, któremu hołdujemy, kluczowym elementem jest selekcja. To od niej zależy sukces lub porażka całego przedsięwzięcia.

Pierwszym krokiem, jaki wykonujemy, jest poszukiwanie produktu czy usługi, który rozwiązuje istotne problemy z jakimi w coraz większym stopniu spotykają się konsumenci detaliczni, jak również biznesowi. Sprawdzamy wszelkimi możliwymi alternatywnymi sposobami czy dany produkt zyskuje na popularności wśród klientów, czy i jak szybko jest w stanie poszerzać rzeszę odbiorców, jakie są mechanizmy monetyzacji danego produktu, jakie są szanse na jego rozwój przez dodawanie nowych funkcjonalności, jakie są szanse na podwyżki cen itp.

Dopiero po spełnieniu wszystkich naszych oczekiwań co do biznesowych metryk poszczególnych produktów i usług przechodzimy do tradycyjnej analizy finansowej. Analizy wykonujemy we własnym zakresie, bo każda osoba z naszego zagranicznego zespołu jest nie tylko zarządzającym, ale także analitykiem. Korzystamy także z zewnętrznej pomocy w postaci zagranicznych brokerów. Chciałbym w tym momencie wyraźnie podkreślić, że mając tak szeroką wiedzę produktową pochodzącą z kluczowej pierwszej fazy analizy możemy podejść do analiz i raportów zewnętrznych z dużo większą dozą sceptycyzmu, co ma ogromne znaczenie w procesie inwestycyjnym.

Często się Państwo spieracie między sobą o wybrane spółki? Mogą Państwo zdradzić o jaką spółkę było najwięcej spięć?

Bartosz Szymański: Decyzje w zespole co do poszczególnych składowych portfeli podejmujemy kolegialnie i nie ma w naszym zespole osoby uprzywilejowanej co do ostatecznego głosu. Oczywiście nie jest tak, że zawsze jesteśmy jednomyślni. Każdorazowe dodanie spółki do listy transakcyjnych poprzedza długa dyskusja, gdzie rolą osoby wprowadzającej jest przekonanie pozostałej części zespołu do danej spółki. Co więcej, bardzo szybko przychodzi reality check, który pokazuje czy nasz tok rozumowania i praca analityczna były prawidłowe.

Kiedy macie najwięcej pracy?

Bartosz Szymański: Najbardziej intensywnymi pod kątem ilości pracy, jaką musimy wykonać, są okresy kwartalnego raportowania wyników finansowych. Wtedy to zarządy dzielą się z rynkiem informacjami dotyczącymi ostatniego okresu, ale również oczekiwań biznesowych w kolejnych kwartałach. W tych właśnie momentach podejmujemy najwięcej decyzji i rewidujemy swoje dotychczasowe oczekiwania co do składowych naszych portfeli. Nikt z nas nie jest nieomylny i kiedy tylko pojawiają się pierwsze sygnały wskazujące na osłabienie biznesowych metryk poszczególnych biznesów, reagujemy odpowiednio. Cały nasz zespół hołduje zasadzie: „pozwól zyskom rosnąć, tnij straty szybko”.

Dziękuję za rozmowę.