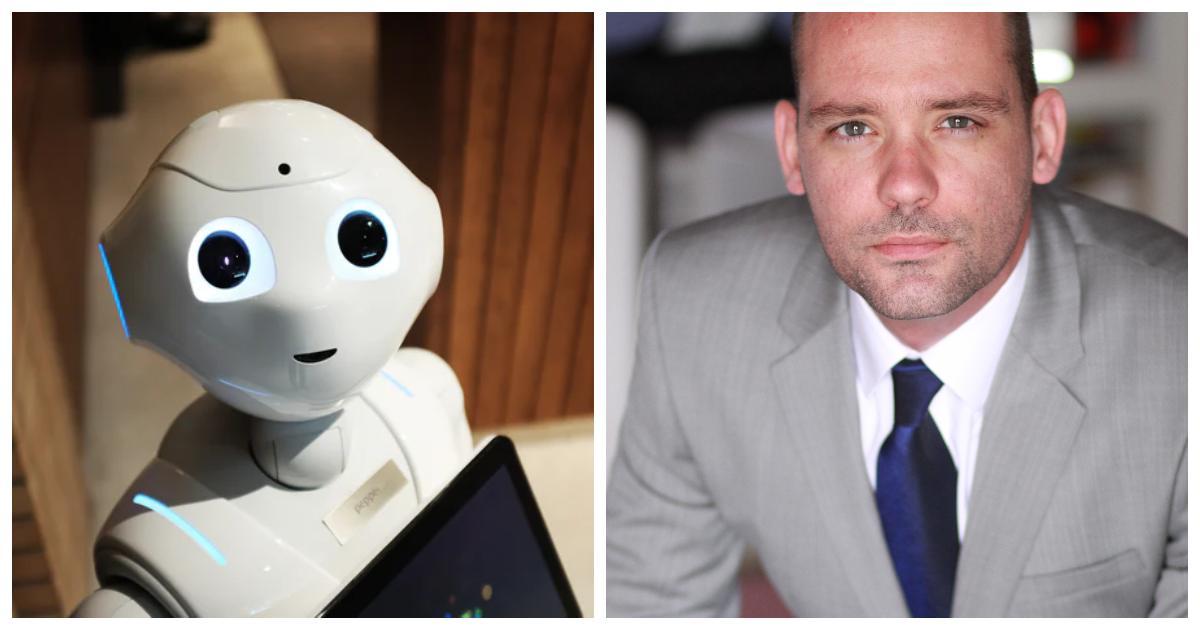

Algotrading ma 10% udziału w obrotach na warszawskiej GPW - mówi dr Carlos Lenczewski-Martins z warszawskiej Szkoły Głównej Handlowej

Negatywna opinia na temat handlu wysokich częstotliwości (HFT) bierze się z niewiedzy czym dokładnie jest to zjawisko i jakie są jego realne skutki – uważa dr Carlos Lenczewski-Martins z warszawskiej Szkoły Głównej Handlowej.

Piotr Rosik (Strefa Inwestorów): Jaka jest skala algotradingu na giełdach na świecie, a jaka w Polsce? Jaki procent transakcji jest obecnie realizowany przez automaty? Czy skala tego zjawiska, jakim jest handel algorytmiczny, zwiększa się?

Dr Carlos Lenczewski-Martins (Szkoła Główna Handlowa, Warszawa): Pytanie, czy mówimy o obrocie zorganizowanym, czy o handlu pomiędzy podmiotami mającymi możliwość organizacji takiego handlu. W USA na rynkach zorganizowanych, w szczytowym momencie popularności algotradingu kilka lat temu, jego udział w obrotach ogółem sięgnął 60%. Obecnie jest na poziomie około 50% i podobnie jest w krajach europejskich. Jeśli chodzi o Polskę, to algotrading ma udział około 10% w obrotach na warszawskiej GPW.

A czemu w ostatnich latach udział algotradingu w handlu giełdowym w USA spadł?

To wynika z ogólnego spadku obrotów, a przede wszystkim z przeniesienia handlu przez duże podmioty na inne giełdy, do innych krajów. Podmioty zajmujące się algotradingiem czy HFT (high frequency trading, handel wysokich częstotliwości – przyp. aut.) szukały rynków, na których będą miały mniejszą konkurencję. Bo zauważyły, że rentowność HFT spadła, właśnie z uwagi na dużą konkurencję na rynku amerykańskim.

Czy może Pan wyjaśnić czytelnikom Strefy Inwestorów czym się różni HFT od algotradingu?

HFT wynika z algotradingu, jest jego „dzieckiem”. Algotrading to składanie zleceń przez automaty z ingerencją człowieka. Handel wysokich częstotliwości jest bardziej zautomatyzowany, bo zlecenia są składane nawet w mikrosekundach, a są plany takiego rozwoju technologii, by możliwe było składanie zleceń w nanosekundach.

Jak wygląda HFT na GPW? Ile podmiotów tak handlujących działa na warszawskiej giełdzie? Czy spółka GPW zarabia na HFT?

Zacznę od ostatniego pytania. Oczywiście, że GPW na tym zarabia, bo pobiera od takiego handlu określoną prowizję. Niestety, nie ma zbyt dużo danych dotyczących HFT na GPW. Firmy inwestycyjne też nie chcą się skalą takiej działalności chwalić. Przyznaję, że zawsze badając temat HFT miałem problem z dostępem dla danych.

Powinno tak być? Że HFT to działalność w cieniu?

Jestem przeciwnikiem całkowitej liberalizacji i transparentności. Poza tym uważam, że HFT generalnie robi dobrze giełdom, rynkowi. Całkowita transparentność mogłaby odstraszyć wielu graczy wykorzystujących HFT, bo oni często używają zleceń całkowicie ukrytych, mówię tu o tzw. zleceniach iceberg.

Dlaczego uważa Pan, że HFT to dobre zjawisko?

Większość badań pokazuje, że HFT znacząco zwiększa efektywność rynku. Dzięki HFT wszystkie informacje znajdują się błyskawicznie w cenach. Poza tym, nie oszukujmy się, zjawiska pod tytułem HFT nie da się uniknąć, nie da się zatrzymać. HFT staje się powoli normalną częścią handlu na giełdach.

Słynna książka „Błyskotliwi chłopcy” Michaela Lewisa przekonywała, że HFT raczej szkodzi rynkowi, bo rekiny zyskują coraz większą przewagę nad płotkami. Rozumiem, że się Pan z tym przesłaniem nie zgadza?

Sądzę, że negatywna opinia na temat HFT bierze się z niewiedzy czym dokładnie jest to zjawisko i jakie są jego realne skutki. Poza tym zawsze byli wielcy gracze, którzy mieli przewagę nad płotkami, na rynku kapitałowym od setek lat nic się nie zmienia, zmieniają się tylko metody.

Zobacz także: Wciąż na rynku jest dużo okazji inwestycyjnych, nawet w takich sektorach jak software, gaming - mówi Rafał Dobrowolski z Tar Heel Capital GI

A czy nie jest tak, że HFT przyczynia się do większej zmienności na giełdach, do krachów?

Podmiotom stosującym HFT nie zależy na krachach, wręcz przeciwnie. Takie zjawiska mogą mocno uszkodzić ich portfel, ich zlecenia. Nadmierna zmienność w postaci tzw. flash crash (krachu błyskawicznego – przyp. aut.) nie leży w ich interesie. Trochę inaczej jest jeśli chodzi o szeroko pojęty handel algorytmiczny. Niektórzy inwestorzy mogą tak konstruować algorytmy, że one składają zlecenia bardzo szybko i są nastawione na wysoką zmienność.

Warto pamiętać, że podmioty, które doprowadziły do słynnego flash crash z maja 2010 roku na giełdzie amerykańskiej, to były podmioty handlu algorytmicznego, ale nie HFT. Podmioty HFT wtedy tak naprawdę ratowały płynność.

Czy da się coś powiedzieć o zyskowności podmiotów stosujących HFT?

Nie da się ukryć, że takie podmioty bardzo dobrze zarabiają. Dane o ich zyskach z HFT nie są publicznie dostępne. Ale wiem, że podmiot, który stosuje taki handel i obraca 200 mld USD dziennie zatrudnia 124 osoby. A to jest skala obrotu właściwa bankom inwestycyjnym, które zatrudniają kilkaset lub kilka tysięcy osób. Widać więc, na jakiej pozycji jest podmiot o którym mówię, jakie ma oszczędności na kosztach pracy.

Jeśli chodzi o zysk na transakcję, to on spada ostatnio. Dzieje się tak z uwagi na zwiększoną konkurencję, która prowadzi do tego, że informacje są uwzględniane w cenach natychmiastowo. To oznacza, że trudniej jest zarabiać na wyprzedzaniu innych graczy.

Funkcjonowanie firm praktykujących HFT na większości rynków wciąż nie jest w żaden sposób uregulowane. Czy powinno być, Pańskim zdaniem?

Trzeba zacząć od tego, że w ogóle trudno jest zdefiniować zjawisko HFT. W MiFID znajduje się definicja wskazująca, że podmiot stosuje HFT, gdy zwiera więcej niż 2 transakcje na sekundę na jednym instrumencie, lub 4 transakcje na sekundę na różnych instrumentach. Powiem szczerze, to nie jest trafna definicja, ponieważ czasem podmioty stosujące algotrading na chwilę stają się graczami HFT, bo np. poprawiają transakcje. Poza tym podmioty stosujące HFT często są jednocześnie market makerami, co też komplikuje kwestię ewentualnej regulacji ich funkcjonowania. Być może bardziej rozsądną ścieżką byłoby poddawanie jakimś ściślejszym regulacjom te podmioty, które składają ponad 50% zleceń w formie zleceń ukrytych.

Czy to możliwe, że HFT stanie się kiedyś dostępny dla inwestorów detalicznych, za pośrednictwem np. jakiegoś specjalistycznego software’u?

Myślę, że taka możliwość jest mało prawdopodobna. Inwestor taki zawsze musiałby najpierw komunikować się z podmiotem pośredniczącym, zanim zawrze transakcję, a to zjada bezcenny czas. W HFT liczy się każda milisekunda. Sądzę, że HFT na zawsze pozostanie „zabawą” dla bogatych instytucji, mających odpowiedni know-how.

Zobacz także: Skuteczne inwestowanie w wartość wymaga umiejętności wyceniania aktywów niematerialnych - mówi Michael Mauboussin

Czy sądzi Pan, że HFT stoi za sukcesem słynnego i tajemniczego funduszu Medallion, założonego przez matematyka Jima Simonsa?

Jestem pewien, że ten fundusz stosuje HFT. To byłoby dziwne, gdyby tak nie było. Oczywiście, HFT nie musi być ich domeną. Ten fundusz na pewno jest jednak wysoko wyspecjalizowany w szeroko pojmowanym algotradingu. Przypominam, że w tym funduszu pracuje 300 specjalistów, naukowców z nauk ścisłych.

Jak Pan widzi przyszłość algotradingu i HFT? Czy za 30 lat na giełdach będą handlowały tylko automaty, a ludzie nie będą składali żadnych zleceń?

Myślę, że w tym kierunku to wszystko idzie. Każda firma szuka jak największej efektywności zainwestowanych środków. Po co zlecenia mają składać ludzie, którym trzeba płacić? Lepiej „zatrudnić” automat, który jest tańszy w utrzymaniu. HFT rozwinie się także w Polsce, jeśli płynność rynku się znacznie poprawi.

A co to będzie oznaczało dla strategii inwestycyjnych? Czy pasywne inwestowanie wyprze zupełnie aktywne inwestowanie? Czy będzie coraz mniej okazji rynkowych? Czy stock picking straci sens?

Za maszynami składającymi zlecenia zawsze stoją ludzie. To ludzie nadają parametry w ramach algotradingu. Zawsze będą więc różnice między algorytmami. Zawsze będzie jakaś zmienność, bo zawsze będą reakcje na informacje, mimo funkcjonowania HFT na dużą skalę. Rynek nie będzie głuchy, nie będzie stał w miejscu. Poza tym mogą się zdarzać sytuacje, że algorytm będzie w nieodpowiedni sposób reagował na jakieś sytuacje. Na pewno na rynku będzie mniej irracjonalnej zmienności, będzie mniej panicznych krachów czy szalonych skoków cenowych. Ale to nie oznacza, że nie będzie okazji rynkowych.

Dziękuję za rozmowę.

----------------------------------

Dr Carlos Jorge Lenczewski Martins – wykłada na warszawskiej SGH, na której obronił doktorat w 2006 roku. W przeszłości był m.in. dyrektorem audytu wewnętrznego w domu maklerskim oraz specjalistą w Urzędzie Komisji Nadzoru Finansowego (gdzie pełnił m.in. funkcję wiceprzewodniczącego międzyinstytucjonalnego zespołu roboczego ds. stabilności sektora finansowego). Od wielu lat skupia się w zagadnieniach handlu algorytmicznego i HFT. Autor licznych publikacji (m.in. na łamach „Journal of Trading”, „Bank i Kredyt”). Jest autorem książki „Handel o wysokiej częstotliwości na rynku walutowym” (Difin, Warszawa 2017).