Obligacje znowu na fali. Zbliżające się obniżki stóp procentowych skłaniają do instrumentów o stałym dochodzie

Obecnie, świat ekonomiczny przygotowuje się do kolejnej fali przetasowań, które mogą drastycznie wpłynąć na krajobraz inwestycyjny. Spowolnienie wzrostu gospodarczego i spadająca inflacja otwierają drzwi dla banków centralnych, aby podjęły działania mające na celu złagodzenie polityki pieniężnej. Jak te zmiany wpłyną na rynki obligacji i inne instrumenty o stałym dochodzie opisuje ekspertka Althea Spinozza dyrektor ds. strategii instrumentów o stałym dochodzie w najnowszym raporcie Saxo Banku o prognozach na drugi kwartał 2024 roku pt. „Zmarnowany rok".

Akcje w USA są już drogie. Modelowy portfel inwestycyjny na 2 kwartał 2024

Inwestorzy mogą wkrótce skorzystać z obniżek stóp procentowych, prognozowanych na II kwartał 2024 roku

Wiadomości o potencjalnych obniżkach stóp procentowych w czerwcu przez Federalną Rezerwę Stanów Zjednoczonych oraz Europejski Bank Centralny napawają nadzieją inwestorów. Niemniej jednak, decydenci zaznaczają, że będą postępować ostrożnie, biorąc pod uwagę dane makroekonomiczne i utrzymując się nadal nad poziomem inflacji.

REKLAMA

Spowolnienie gospodarcze i łagodzenie polityki pieniężnej przez banki centralne stwarzają sprzyjające warunki dla obligacji, zwłaszcza tych o krótkim terminie zapadalności (do 5 lat).

30 spółek, które dziś budzi pogardę, ale może zaskoczyć zyskami - kontrariańskie skanowanie rynku

REKLAMA

Jednak należy zachować ostrożność w kwestii długoterminowych obligacji, ze względu na utrzymującą się inflację powyżej celu 2%. Inwestorzy powinni śledzić różnice w polityce monetarnej na rynkach rozwiniętych, szczególnie działania Fed i EBC dotyczące redukcji bilansów.

Mimo potencjalnych zagrożeń, rynek instrumentów o stałym dochodzie oferuje obecnie atrakcyjne możliwości. Ceny obligacji są niskie, a rentowności sięgają 15-letnich maksimów. Obligacje rządowe wciąż pełnią funkcję zabezpieczenia portfela przed ryzykiem recesji i turbulencjami finansowymi.

Analitycy prognozują, że obniżki stóp nastąpią latem, ale podkreślają, że banki centralne będą działać ostrożnie, monitorując dane i inflację. Brak obniżek stóp może oznaczać gwałtowne spowolnienie gospodarcze, szczególnie w strefie euro.

Wśród obligacji korporacyjnych warto zwrócić uwagę na te o ratingu inwestycyjnym. Pogorszenie sytuacji kredytowej firm może prowadzić do obniżenia ratingów, dlatego kluczowa jest selekcja emitentów o silnych fundamentach.

Realizuje się czarny scenariusz dla obligacji. Rośnie ryzyko, że giełda zacznie spadać

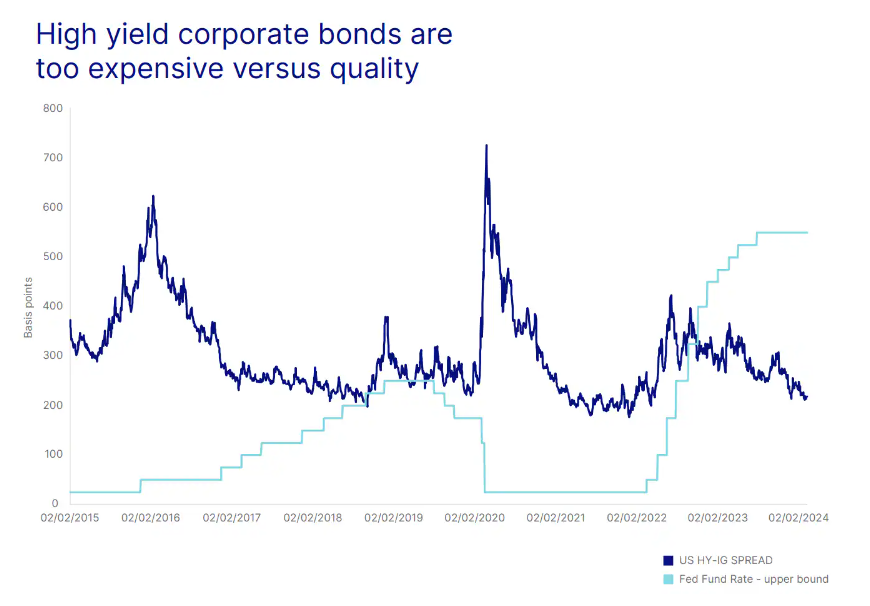

Obligacje wysokodochodowe zmagają się z podwójnym wyzwaniem: słabnącą kondycją firm i rosnącym ryzykiem refinansowania. Mimo to, zbliżające się złagodzenie polityki pieniężnej przez banki centralne może poprawić ich notowania.

Inwestorzy mogą rozważyć wydłużenie średniej duration portfela do 10 lat, w związku z oczekiwanymi obniżkami stóp. Krótkoterminowe obligacje na rynkach rozwiniętych oferują atrakcyjne perspektywy, a długoterminowe w USA są wrażliwe na tempo dezinflacji. W Europie rentowności obligacji długoterminowych pozostają na akceptowalnym poziomie, ale należy zachować ostrożność w przypadku bardzo długich terminów zapadalności.

Spready kredytowe obligacji o ratingu inwestycyjnym prawdopodobnie pozostaną ograniczone, z uwagi na preferencje inwestorów dla bezpieczeństwa. Natomiast spready obligacji wysokodochodowych mogą się poszerzać, w związku ze spowolnieniem gospodarczym. Pomimo ryzyka, popyt na te obligacje powinien pozostać silny, ze względu na ich atrakcyjną rentowność.

Opcjonalnie: https://zagranica.strefainwestorow.pl/