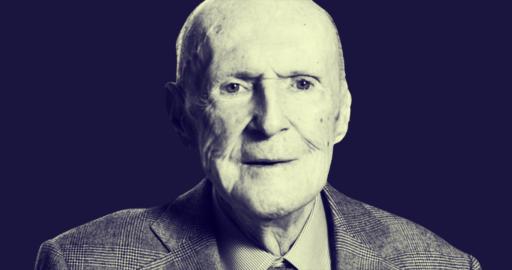

Oto najlepszy inwestor w wartość, o którym prawdopodobnie nigdy nie słyszałeś

Inwestując na giełdzie Floyd Odlum w 2 lata zmienił 39 000 USD w 700 000 USD, a w 12 lat ta sama kwota wzrosła do 150 mln USD! Początkowo szukał niedowartościowanych spółek użyteczności publicznej, a w czasie Wielkiego Kryzysu mocno zdywersyfikował portfel, kupując akcje m.in. spółek Hilton czy Paramount.

Warrena Buffetta zna każdy inwestor. Takie nazwiska, jak Joel Greenblatt, Ben Graham czy John Neff zapewne również nie są obce większości czytelników Strefy Inwestorów. Ale kto słyszał o Floydzie Odlumie? Floyd Odlum. Ktoś, coś? Pierwsze słyszę – odpowiada zapewne 99,9% z was. I słusznie, to zapomniany nawet w USA inwestor w wartość, który ma naprawdę udany track record inwestycyjny. Odlum dokonał niełatwej sztuki. Inwestując na giełdzie w 2 lata zmienił 39 000 USD w 700 000 USD, a w 12 lat w 150 mln USD!

REKLAMA

Zobacz także: Ogólna Teoria Inwestycji według Bena Grahama

Jak pomnożyć kapitał 17-krotnie w 2 lata

Floyd Bostwick Odlum urodził się w 1892 roku w Union City (USA, stan Michigan). Ukończył prawo na University of Colorado. Po studiach pracował m.in. w Utah Power and Light Company, ale prawdziwą karierę zrobił w Electric Bond and Share Company, gdzie doszedł do stanowiska wiceprezesa.

Ponieważ Odlum zarabiał niemało jak na swoje czasy, dysponował sporymi nadwyżkami finansowymi. Postanowił je zainwestować na giełdzie. Po początkowo udanych krokach poczuł się zbyt pewnie i w dość krótkim czasie stracił na czystej spekulacji 40 000 USD.

Po tym początkowym niepowodzeniu nie zniechęcił się. Postanowił powrócić na giełdę z podobną sumą, ale z zupełnie innym podejściem. Nie chciał już być spekulantem, zaczął po prostu oceniać jakość biznesów, które kupuje.

Wraz z przyjacielem Georgem Howardem w 1923 roku założył The United States Company – prywatny fundusz inwestycyjny, w którym znalazło się 39 000 USD oszczędności obu Panów i ich rodzin (dziś byłoby to około 573 000 USD). W latach 1923-25 kapitał założycielski funduszu został pomnożony 17-krotnie, do 660 000 USD (dziś około 9,5 mln USD)! Warto dodać, że funduszem Odlum zarządzał jednocześnie pozostając na etacie prawnika w korporacji, co podnosi rangę jego wyczynu.

Jak Odlum tego dokonał? Z jego notatek i listów znajdujących się w Eisenhower Library w Abilene (Kansas, USA) wynika, że ten zapomniany inwestor skupiał się na poszukiwaniu niedowartościowanych spółek, głównie w sektorze użyteczności publicznej. Preferował biznesy, które stały przed pewnymi wyzwaniami, których wystraszyli się wcześniej inni akcjonariusze i sprzedali ich akcje - określał je mianem „special situation”.

Zobacz także: Polacy kupują mieszkania na potęgę. Co o inwestowaniu w nieruchomości mówi Warren Buffett

Kupował, gdy lała się krew

W latach 1925 – 1928 strategia Odluma świetnie się sprawdzała, dzięki czemu aktywa United States Company urosły do 6 mln USD (dziś: 88 mln USD). W 1929 roku jego dotychczasowy wehikuł zmienił się w The Atlas Corporation. Przeczuwając, że rynek jest blisko szczytu, Odlum spieniężył połowę swoich udziałów. Miał 14 mln USD w portfelu i czekał na okazje inwestycyjne.

Jak wiadomo, wkrótce pojawiły się wielkie wyprzedaże giełdowe, bo nadszedł Wielki Kryzys. Odlum był przygotowany na zakupy, bo miał gotówkę w ręku. Podczas gdy na Wall Street lała się krew, Odlum mocno dywersyfikował swój portfel, kupując udziały w kopalniach, spółkach paliwowych i transportowych (m.in. Greyhound), firmach z branży filmowej (Paramount), w liniach lotnicznych i hotelach (Hilton), w sieciach handlowych, w spółkach przemysłowych.

Jego ulubionym celem były jednak firmy inwestycyjne, których udziały były tak mocno przecenione, że ich wycena była niższa od wyceny posiadanych przez nie papierów. Jedną z takich spółek inwestycyjnych, w które zainwestował Odlum, była spółka Manning & Napier. Jak wspominał w notatkach i listach Odlum, udawało mu się kupować akcje o wartości 1 USD po około 0,60 USD. W latach Wielkiego Kryzysu zawarł 22 tego typu transakcje. W ten sposób pomnożył swój majątek do około 150 mln USD (dziś byłoby to około 2,2 mld USD).

Z historii Odluma można wyciągnąć 3 podstawowe wnioski dotyczące inwestowania:

- Niekoniecznie trzeba być cały czas na rynku.

- Warto kupować nudne, ale niedowartościowane spółki.

- Warto mieć dużo gotówki w kryzysie.

Na koniec ciekawostka. Odlum przeszedł do historii jako sponsor rozwoju żeńskiej awiacji. Jego druga żona Jacqueline Cochran była pionierką w tej dziedzinie, właśnie dzięki pieniądzom męża pochodzącym z giełdy. Przyjaźnił się m.in. z Waltem Disneyem, Howardem Hughsem czy prezydentem USA Dwightem D. Eisenhowerem.

Podsumowując, w swojej karierze inwestycyjnej Floyd Odlum najpierw „przepalił” 40 000 USD, a potem pomnożył 39 000 USD w ciągu 12 lat do kwoty 150 mln USD! To oznacza, że osiągnął na swoim portelu średnioroczną stopa zwrotu w wysokości 32%. Szczególnie imponujący był początek jego działalności, gdy w latach 1923-29 wykręcił średnioroczną stopę zwrotu w wysokości 2 547%!

Pisząc tekst autor korzystał z artykułu Brandona Beylo “The Greatest Value Investor You’ve Never Heard Of” (blog Macro Ops).