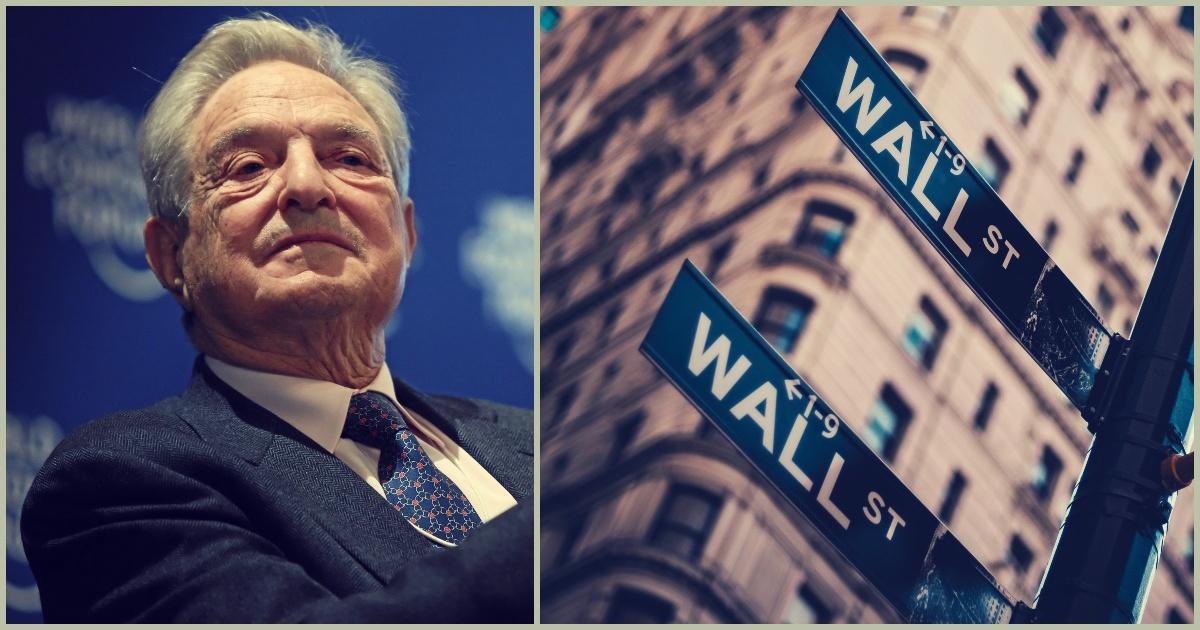

George Soros to jeden z najlepszych inwestorów w historii. Sprawdzamy w co inwestuje w 2021 roku

W co inwestuje obecnie George Soros jeden z najlepszych inwestorów w historii? Jeden z najbogatszych ludzi na świecie wciąż stawia na spółki technologiczne i takie firmy posiada w swoim portfelu.

George Soros (ur. 1930 r) znany w Polsce jest głównie jako filantrop i fundator Fundacji im. Stefana Batorego. W rzeczywistości tego typu działalnością zajął się dopiero w 1979 r. Zasłynął jako jeden z najlepszych traderów, inwestorów w historii.

REKLAMA

Największy majątek zbił na zarządzaniu funduszem Quantum Fund. Fundusz w okresie 1969-1994 r. zarobił dla inwestorów średnio 35% rocznie (po uwzględnieniu prowizji). Po rozpoczęciu bardziej aktywnej działalności filantropijnej, Soros powierzył swój wehikuł inwestycyjny innemu, wybitnemu inwestorowi, a był nim sam Stanley Druckenmiller. W 2000 r. fundusz zakończył swoją działalność i przekształcił się w familly office - Soros Fund Management. Po odliczeniu prowizji, George Soros jest właścicielem jednego z najbardziej imponujących wyników inwestycyjnych jakie znamy.

Wynik inwestycyjny Sorosa, w stosunku odniesieniu do Buffetta i indeksu S&P500

| Okres 1969-2009 |

Skumulowany roczna stopa wzrostu (CAGR) |

|---|---|

| George Soros | 26,30% |

| Warren Buffett | 21,40% |

| S&P 500 | 9,40% |

Zobacz także: Bitcoin może stać się nielegalny – ostrzega Ray Dalio. A George Soros inwestuje w BTC pośrednio

W co inwestuje George Soros w 2021 r.?

Jedynym wiarygodnym źródłem, z którego możemy poznać ekspozycję inwestycyjną Soros Fund Management są raporty SEC (w tym przypadku 13F, 13D za czwarty kwartał 2020 r.). Tak więc wszystkie wartości związane z wagą pozycji, podaję w odniesieniu do tych ujawnionych pozycji. Wartość portfela została wyceniona na $5,295,069,000, a największe pozycje to:

- Liberty Broadband Corporation (NASDAQ:LBRDK)

To spółka działająca w sektorze “usług komunikacyjnych”, o kapitalizacji 31 miliardów dolarów jest największą pozycją w portfelu Soros Fund Management (około 15,7%). Fundusz już długo trzyma ten papier, bo od 2016 - zwrot wygenerowany przez ten czas przekracza 200%.

Giverny Capital w trzecim kwartale, publikując list do swoich inwestorów prawdopodobnie wyjaśniałby dlaczego Soros jest zainteresowany tymi akcjami.

„Liberty Broadband jest holdingiem, który posiada udziały w spółce Charter (operator kablówki). Każda akcja Liberty zawiera w sobie 0.295 udziałów Charter. Biorąc pod uwagę ostatnie wyceny Charter (około $620 za papier), Liberty powinno być warte około $180 za akcje. W ostatnim czasie rynek wyceniał je na około $140. Przecena wydaje się tak szeroka, że zwiększyliśmy naszą pozycję”.

- Palantir Technologies Inc. (NYSE: PLTR)

Platforma softwarowa, zajmująca się big data Palantir Technologies Inc. jest stosunkowo nową pozycją w raportach 13F. Jej kapitalizacja to około 37 mld USD, a udział w portfolio wynosi około 8,2%

Fundusz musiał ujawnić pozycję w Palantir, kiedy ta w trzecim kwartale 2020 r. weszła na giełdę. Wycena rynkowa od tamtego czasu wzrosła dwukrotnie. Soros Fund Management wypowiedziało się w CNN Business, że obecna pozycja to około 1% akcji Palantir z prawem głosu - jest to rezultat inwestycji w spółkę na wczesnym etapie w 2012 r. kiedy jeszcze „negatywne konsekwencje społeczne” big data nie były tak bardzo zrozumiałe.

- ETF Invesco QQQ Trust

Invesco QQQ Trust to fundusz ETF (exchange-traded fund), którego zadaniem jest podążaniem za indeksem Nasdaq-100 Index™, w którego skład wchodzi 100 największych spółek „non-financial” biorąc pod uwagę ich kapitalizację. Pozycja ta to około 6,6% portfela.

- Quantumscape Corp (NYSE: QS)

QuantumScape to amerykańska spółka o kapitalizacji około 12 mld USD, zajmująca się badaniami nad półprzewodnikowymi bateriami litowo-metalowymi do samochodów elektrycznych. Ciekawostką jest, że dużymi inwestorami są Bill Gates i Volkswagen. Pozycja w portfelu Soros Fund Management to około 5,3%.

Quantumscape weszło na giełdę w 2020r. poprzez ostatnio bardzo popularną formę spółki - SPAC (special purpose acquisition), czyli konstrukcję, która powoływana jest w celu przejęcia spółki prywatnej i wprowadzeniu ją na parkiet bez konieczności przeprowadzania procesu IPO. Od tamtego czasu kapitalizacja spółki wzrosła trzykrotnie.

- D.R. Horton, Inc. (NYSE:DHI)

To spółka z sektora „home building” o kapitalizacji około 36 mld USD. Jest ona w portfelu inwestycyjnym Soros Fund Management od długiego czasu, opiewa ona na około 4,8% wartości portfolio. W ubiegłym roku fundusz zwiększył tą pozycję o ponad 70%. Spółka regularnie, trzy razy w roku wypłaca swoim akcjonariuszom dywidendę w wysokości od 1 do 1,7%.

Powodem do zainicjowania inwestycji w housing są prawdopodobnie trendy związane z trendami geograficznymi tj. migracje z miast to mniejszych aglomeracji, generacja milenialsów kupujących swoje pierwsze domy, rosnąca popularność pracy z domu. D.R. Horton dodatkowo oferuje domy w przedziale cenowym “entry-level”.

Zobacz także: Rynek IPO w USA złapał zadyszkę. Debiuty z ostatnich miesięcy nie dają zarobić inwestorom

Konstrukcja portfolio

George Soros od początku swojej kariery stawia na koncentrację portfela inwestycyjnego.

Patrząc na poziom dywersyfikacji innych dużych funduszy jest tak też w tym przypadku - pierwsze 5 pozycji w portfelu mają w nim udział ponad 40%. Reszta pozycji to duże spółki, w dużej mierze znane z amerykańskich parkietów, lepsze pod kątem jakościowym niż średnia, czego zadaniem ma być przynajmniej podążaniem za szerokim rynkiem. W tej części portfela znajdują się także pozycje, które były duże, a zostały mocno zredukowane. Jedną z takich spółek jest trust VICI Properties, która powstała jako efekt spin-off z potężnej Caesars Entertainment Corporation. Portfolio jest także zdywersyfikowane pod względem sektorów - żaden mocno nie przeważa.

To typowa konstrukcja Sorosa - kilka dużych pozycji (betów), reszta portfela ma robić lepszy zwrot niż pozycja gotówkowa. Oczywiście, jak obstawiamy dużo, musimy mieć mocne przesłanki analityczne, dużą wiarę w swoje umiejętności, jak i też być odporni na duże straty, w szczególności te niezrealizowane.

Ciekawostka

George Soros, jako jeden z małego odsetka osób znajdujących się na liście FORBES 400, ma wskaźnik Self-Made Score na poziomie 10.