Kto będzie następcą Warrena Buffetta? Lista inwestorów, którzy potrafią znaleźć wartość w tych szaleńczych czasach

Kim są inwestorzy w wartość idący śladem Warrena Buffetta i co kupują do swoich portfeli?

Warren Buffett powoli przechodzi do historii, chociaż jest wciąż prezesem i właścicielem Berkshire Hathaway. Widać już jednak na horyzoncie jego młodych następców. Oczywiście, są na tej liście jego młodzi „pomagierzy”, czyli Ted Weschler i Todd Combs. Są na niej także inwestorzy o ugruntowanej już pozycji, czyli David Einhorn i Bill Ackman.

REKLAMA

Postanowiliśmy zerknąć jednak na drugą linię inwestorów w wartość. Są na niej niezwykle ciekawe postaci, wielce obiecujące. Większość z nich zajmuje już eksponowane stanowiska i ma pierwsze sukcesy na kocie. Postanowiliśmy sprawdzić także co wkładają do portfeli. Warto się przypatrzeć tym ludziom i ich portfelom tym bardziej, że – jak się wydaje – kończy się słaby okres dla spółek value, który trwał przez ponad dekadę.

Pierre Py (Phaeacian Partners)

Założyciel firmy Phaeacian Partners jest nieskrępowanym inwestorem w wartość. Gdy odchodził z First Pacific Advisors i zakładał własną firmę, zignorował tych, którzy sugerowali, aby w nazwach jego funduszy nie było słówka „value” (Phaeacian Global Value, Phaeacian Accent International Value). Ten 44-letni inwestor pobierał nauki u Davida Herro z Oakmark International, nauczył się obsesyjnej kontroli ryzyka od Boba Rodrigueza, nieufności co do dźwigni ze strony Davida Samry z Artisan Partners. Co ciekawe, nie wyklucza inwestowania w spółki wzrostowe, dzięki wpływom Chada Clarka z Select Equity. Jego ekipa – podobnie jak starożytni Fenicjanie – podróżuje po świecie w poszukiwaniu okazji, najlepiej akcji mocnych fundamentalnie spółek, które są handlowane z około 30-procentowym dyskontem.

Py w wywiadach powtarza, że stara się rozumieć nie tylko spółkę, ale i kulturę kraju, z którego ona się wywodzi. Sądzi, że największym zagrożeniem dla dobrego biznesu są źli liderzy. „Biznes to po prostu grupa ludzi, która zmierza w jednym kierunku, na jednym pokładzie i relacje między nimi są bardzo ważne” – podkreśla Py.

Jedną z ulubionych spółek Py jest dziś szwedzki Ericsson. Spółka ta pod wodzą Börje Ekholma znacznie ścięła koszty działalności i zaczęła rozwijać się w zakresie wykorzystania technologii 5G. „Jakość i siła nowego Ericssona jest wyraźnie niedoceniana” – podkreśla Py. Co ciekawe, jego fundusze mają około 13% gotówki w portfelach, bo Py musi mieć przekonanie, że rzeczywiście wydaje pieniądze na okazję. Gdy wybuchła w Chinach pandemia na początku 2020 roku, poziom gotówki sięgał aż 46%, bo fundusze kierowane przez Py powychodziły z wielu pozycji. W ciągu ostatnich 5 lat Py wykręcił 13,5% średniorocznie.

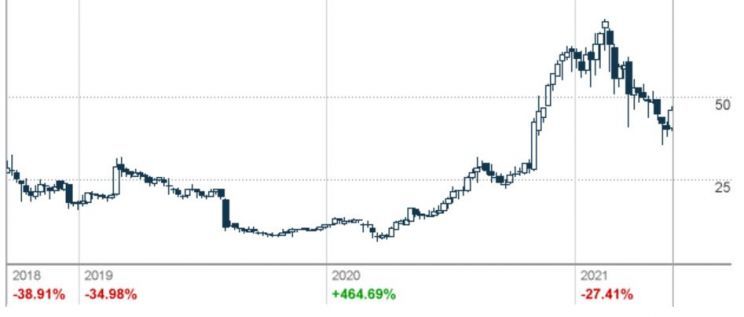

Historia notowań spółki Ercisson

Źródło: Macrotrends

Py uważa, że obecnie inwestorzy nie doceniają ryzyka inflacji. „Biliony dolarów i innych walut zostały wydrukowane, a nie wiemy, jakie będą tego implikacje” – ostrzega.

Mark Cooper (MAC Alpha Capital Management)

Mark Cooper przez 17 lat uczył na Columbia Business School przedmiotu Applied Value Investing – stosowane inwestowanie w wartość. Był przez lata pod wpływem Todda Combsa czy prezesa Eagle Capital Partners Meryla Witmera. Teraz prowadzi fundusz akcji małych spółek inwestujący globalnie, oraz fundusz ze strategią long – short, także inwestujący globalnie. W przeszłości pracował dla Omega Advisors, Pimco, czy First Eagle.

Współpracownicy Coopera mówią, że ma on niezwykłą cierpliwość oraz parcie na poszukiwania ciekawych, nisko wycenianych spółek. Ich zdaniem, 52-letni inwestor jest w stylu bardziej podobny do Buffetta, niż do Bena Grahama, czyli spółka nie może być tylko tania, musi być bardzo solidna fundamentalnie i w przystępnej cenie.

Obecnie, w opinii Coopera, wielką okazją są akcje japońskiej spółki Pilot produkującej przybory do pisania z wyższej półki. W trakcie pandemii jej wycena została przepołowiona, ale wedle Coopera jest to solidna fundamentalnie firma, która ma dobre perspektywy rozwojowe i dopiero co zaczęła publikować raporty w j. angielskim.

W swoim portfolio Cooper ma sporo pozycji – 70 akcji z 25 krajów. Przywiązuje dużą wagę nie tylko do wyszukiwania spółek, ale także do konstrukcji portfela oraz do zarządzania ryzykiem. Co ciekawe, wykorzystuje sztuczną inteligencję i Big Data do wyszukiwania spółek, które są ze sobą odwrotnie skorelowane i mogą się dobrze uzupełniać w długim terminie (jedna pozycja służy jako hedge).

Cooper przyznaje, że MMT przeraża go i gdy dolar wciąż będzie słabł, przyjdzie czas na przejście do defensywy. Mówi także, że trzyma się z dala od lewara, od kryptowalut, oraz od europejskich akcji. Jego zdaniem, najlepsze okazje można teraz znaleźć wśród brytyjskich i japońskich spółek z branży przemysłowej.

Zobacz także: Amerykanie są "zapakowani w akcje" pod korek i kupują je na kredyt. Prof. Robert Shiller ostrzega, że na giełdzie widać mentalność Dzikiego Zachodu

Samantha McLemore (Patient Capital Management)

Uczennica legendarnego Billa Millera. Pracowała w Legg Mason oraz w Miller Value Partners. „Ona jest Buffettem w spódnicy. Myśli niezależnie, jest stabilna emocjonalnie, rozumie ludzką psychologię oraz to, w jaki sposób funkcjonują wielkie firmy. Jest zorientowana na długi termin i nie pozwala, by rynkowe emocje zaburzały jej pogląd. Ona jest inwestorem w wartość z krwi i kości” – zachwala Samanthę McLemore sam Bill Miller.

McLemore prowadzi firmę Patient Capital Management oraz współzarządza funduszem Miller Opportunity Trust (LGOAX) o aktywach przekraczających 2 mld USD, a który wypracował 23% średniorocznej stopy zwrotu w ciągu ostatnich 5 lat.

“Buffett w spódnicy” nie unika spółek technologicznych. Ma w portfelu akcje Alphabet / Google – firmy którą jest zachwycona. „To nie jest walor, który ma duży potencjał wzrostowy, ale dla inwestora przyjmującego długi horyzont jest to spółka wręcz idealna” – przekonuje McLemore. Inną spółką z branży technologicznej, na którą McLemore zwraca uwagę, jest Farfetch – firma oferująca marketplace dla dóbr luksusowych.

Notowania spółki Farfetch – 3 lata

Źródło: CNN Business

Co ciekawe, w roku 2020 McLemore do swojego portfela włożyła… bitcoina. Według niej, BTC jest czymś w rodzaju cyfrowego złota i powinien spisywać się dobrze w okresie wysokiej inflacji. Ostatnią majową wyprzedaż na rynku cryptos McLemore potraktowała jako okazję do doważenia się w bitcoinie. McLemore przedstawia nawet szokującą wycenę fundamentalną sieci BTC: 735 bln USD! Wartość wydobytego złota to około 12 bln USD, a obecna wartość bitcoina to 1 bln USD.

Clare Hart (dyrektor zarządzająca J.P. Morgan Asset Management)

Kobieta, która zarządza 45 mld USD umieszczonymi w JPMorgan Equity Income Fund zaczynała karierę jako… księgowa. Po tym jak trafiła do firmy Salomon Smith Barney odkryto jej talent do badania fundamentów spółek z branży nieruchomości. Potem przeszła do Fleming Asset Management, którą to firmę przejął bank JP Morgan. Pod jej rządami, w ciągu 15 lat, fundusz JPMorgan Equity Income wypracował 9,2% średniorocznej stopy zwrotu, bijąc 88% konkurentów.

Hart przyznaje, że Buffett jest dla niej ciekawy jako myśliciel, jako filozof, ale już nie jako inwestor. Określa siebie samą mianem inwestora, który szuka biznesów wysokiej jakości, a nie inwestora w wartość. „Dla mnie inwestowanie w wartość to czekanie na okazje, tymczasem ja nie czekam, tylko szukam biznesów najwyższej jakości, które można kupować bez czekania na ten moment, gdy staną się okazją, bo będą nisko wycenione” – tłumaczy. Dodaje, że nie lubi stosować DCF, bo ta metoda zawiera „za dużo gdybania o przyszłości”.

Według niej, mimo że pandemia dobiega końca, wciąż dobrze będą spisywać się biznesy opierające się na handlu internetowym, takie jak VF Corp, Best Buy czy Gap.

Henry Ellenbogen i Anouk Dey (Durable Capital Partners)

Ta para prowadząca firmę Durable Capital Partners wprowadza inwestowanie w wartość w XXI wiek – uważa Tano Santos, szef Heilbrunn Center for Graham and Dodd Investing. Trudno chyba sobie wyobrazić lepszą rekomendację.

Ellenbogen wywodzi się z T. Rowe Price – w tej firmie był przez lata analitykiem pokrywającym branżę internetową, media, telekomy. Jego Gwiazda rozbłysła, gdy osiągnął świetne wyniki kierując funduszem T. Rowe Price New Horizons. Obserwował przez wiele lat na własne oczy wielkie zmiany technologiczne, a teraz wykorzystuje to doświadczenie, wynajdując perełki wśród małych spółek.

Dey była świetnie zapowiadającą się narciarką, ale kontuzja zakończyła jej karierę. W 2012 roku dołączyła do firmy T. Rowe Price, gdzie jako analityk zajmowała się małymi spółkami i tam poznała Ellenbogena. Ukończyła kurs inwestowania na Columbia Business School.

Firma Durable ma w zarządzaniu 11 mld USD. Ma zasadę, że jeśli już wkłada do portfela jakieś akcje, to trzyma je minimum 3 lata. Jak wskazuje jej nazwa, zarządzający biorą na celownik przede wszystkim biznesy trwałe, które mają szansę na kilkunastoprocentowe wzrosty przychodów i zysków przez wiele lat. Ellenbogen i Dey podkreślają, że zwracają dużą uwagę na jakość kadry zarządzającej. W trakcie pandemii prowadzony przez nich fundusz włożył do portfela akcje m.in. Abcam (producent narzędzi do badań białek) oraz FirstService (firma z kanadyjskiego rynku nieruchomości).

Laura Geritz (Rondure Global Advisors)

Laura Geritz ma wielką awersję do długów. Dlatego zwraca baczną uwagę na poziom zadłużenia przedsiębiorstw, w które inwestuje. Pracowała jako analityk m.in. w Wasatch Advisors, a od 2016 roku prowadzi własną firmę inwestycyjną.

Jej prowadzenie zaczęła od sporządzenia listy 1 000 najmocniejszych fundamentalnie, najstabilniejszych, namniej zadłużonych spółek na świecie. Są to firmy, które mają unikalne produkty i usługi, które mają silny cash flow i są zyskowne. Dla każdej z nich opracowano kilka scenariuszy i te które wypadały dobrze nawet w czarnych scenariuszach – trafiły do portfela.

Geritz jest przerażona skalą ryzyka, jakie wisi nad rynkiem akcji na skutek wieloletniej super-luźnej polityki pieniężnej. „Skoro Enron był dzieckiem poprzedniego okresu luźnej polityki pieniężnej, to jakie będą owoce tej, która trwa od dekady i jest naprawdę szalona?” – pyta. „W pewnym momencie Fed i inne banki centralne stracą kontrolę nad sytuacją, a wtedy zacznie być bardzo źle na rynkach” – ostrzega.

Geritz prowadzi fundusz Rondure New World, który w ciągu ostatnich 3 lat wypracował 7,5% średniorocznego zysku. Z kolei Rondure Overseas zarabia 8% średniorocznie, bijąc indeks MSCI AC World o blisko 3 pkt. proc.

Geritz przestrzega przed inwestowaniem w Chinach. Za to poleca na przykład tajwańską spółkę President Chain Store – operatora sieci sklepów convenience, który płaci sowite dywidendy. Inną z jej ulubionych spółek jest Indofood – indonezyjski producent klusek i makaronów.

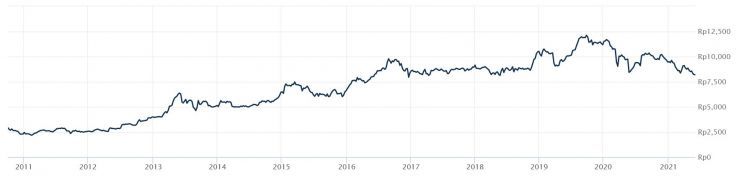

Historia notowań spółki Indofood

Źródło: Barron’s

Autor inspirował się tekstem “The Next Generation of Would-Be Buffetts—and the Stocks They’re Buying Now” opublikowanym przez magazyn Barron’s.