Ceny energii w Europie będą spadały, ale w Polsce prąd w najbliższych latach będzie drożał uważa Goldman Sachs

Cen energii elektrycznej w Europie będą spadać wraz z osiągnięciem przez Europę udziału OZE w miksie energetycznym odpowiadającym 70% w 2030 roku oraz 90% w 2050 roku. W Polsce w najbliższych latach czeka nas wzrost cen prądu i minie parę lat zanim zaczną spadać uważają analitycy Goldman Sachs. Docelowo jednak nigdy ceny prądu w UE nie będą bliskie zeru.

Przeciętne ceny energii elektrycznej w Polsce dla gospodarstw domowych kształtują się obecnie poniżej stawki Europejskiej, niepokojący jest jednak fakt, że już teraz dotykają nas najwyższe podwyżki cen energii w całej Unii Europejskiej. Związane jest to nie tylko z transformacją systemową, ale także ze wzrastającymi cenami surowca, co tylko potwierdza, że obliczenia analityków Goldman Sachs wydają się bardzo dobrze oddawać realia rynkowe. Dopiero efektywność przeprowadzania transformacji energetycznej w Polsce pokaże w której części stawki się uplasujemy – niestety, sytuację wyjściową mamy obecnie nieciekawą.

REKLAMA

Wydawałoby się, że energia powinna być tym tańsza, im większy jest udział odnawialnych źródeł energii w miksie energetycznym – co do zasady jest to prawda, ponieważ czysta energia produkowana jest bez zużycia surowca, jednak nie oznacza to wcale, że w przyszłości czekają nas zerowe ceny prądu. W rzeczywistości, przeciętne ceny prądu w Europie w 2050 roku będą zbliżone do cen z 2030 roku, a te będą o około 25%-45% mniejsze niż obecnie. Niestety, statystyczna miara średniej ma swoje ograniczenia i w przypadku Polski możemy liczyć na wzrost cen trwający znacznie dłużej niż dla reszty Europy.

Ceny będą spadały wraz z wdrażaniem niskoemisyjnej polityki, ale nigdy nie będą równe zeru

Na samym porządku analitycy rozprawili się z mitem zerowych cen energii, zgodnie z którym ceny energii wraz z implementacją OZE powinny dążyć do zera. Zdaniem analityków Goldman Sachs jest to niemożliwe z 3 powodów:

- Nawet przy 90-procentowym udziale energii odnawialnej w europejskim miksie system potrzebowałby pewnej produkcji energii cieplnej. Elektrownie marginalne (czy też elektrownie krańcowe, elektrownie mogące wytwarzać energię elektryczną na konkretną godzinę – napędzane turbinami zasilanymi gazem lub, w przyszłości, wodorem) byłyby potrzebne przez aż około 55%-60% czasu. Wysokie koszty funkcjonowania tego typu elektrowni cieplnych będą zapobiegały spadkowi cen do zera.

- Gdyby ceny energii spadły poniżej LCOE (przeciętnego kosztu budowy i eksploatacji danego źródła wytwarzania energii przez cały okres jego użytkowania, podzielonego przez całkowitą produkcję energii) energii wiatrowej i słonecznej, dalsze przeprowadzanie aukcji straciłoby rację bytu, bo udział w nich byłby nieopłacalny, chyba że te opierałyby się na umowach długoterminowych.

- W krajach skandynawskich około 90% produkcji energii elektrycznej pochodzi obecnie z instalacji o wysokich kosztach kapitałowych i niskich kosztach gotówkowych, czyli opierających się o źródła wodne, jądrowe i wiatrowe – jest to bardzo podobny rozkład do potencjalnego kształtu europejskiego rynku produkcji energii w 2050 roku. Pomimo tego, skandynawskim cenom energii bliżej jest obecnie do 40 € za MWh niż do zera.

Zobacz także: Pierwszy mały reaktor jądrowy ruszy w Polsce w 2030 roku, a kolejne będą oddawane co rok

Przeszłość i przyszłość cen w systemie energetycznym

Od kiedy w latach dziewięćdziesiątych i na początku lat dwutysięcznych system energetyczny w Europie przeszedł znaczną przemianę, ceny energii na zliberalizowanych rynkach ustalane były w oparciu o godzinowe aukcje elektrowni marginalnych, które ustalały cenę na konkretną godzinę, dzięki czemu promowane były bardziej efektywne źródła energii (czyli z reguły nowe elektrownie gazowe, a nie stare, spalające olej napędowy). Po wdrożeniu systemu handlu uprawnieniami do emisji, promowane było tworzenie możliwie najczystszych źródeł energii, co jeszcze przyspieszyło odejście od źródeł konwencjonalnych. Goldman Sachs wskazuje dwa podstawowe elementy mechanizmu cen krańcowych:

- Ceny krańcowe są motywacją do rozwoju tańszych źródeł energii, dzięki którym producenci mogą zyskiwać na różnicy cen między własnym, niskim kosztem produkcji a ceną droższych elektrowni (w skrajnym przypadku cena energii może być ustalana w oparciu o produkcję elektrowni o bardzo wysokich jednostkowych kosztach wytwarzania energii elektrycznej. Co do zasady, im wyższe te ceny będą, tym więcej zarobią producenci o niskich kosztach wytwarzania, przy założeniu, że w tym konkretnie czasie będą w stanie dostarczyć energię).

- Ceny energii z reguły są ustalane na poziomie tzw. „kosztu, którego uniknięto”, czyli muszą pokrywać przynajmniej gotówkowe koszty, jak koszt paliwa, gazu czy węgla.

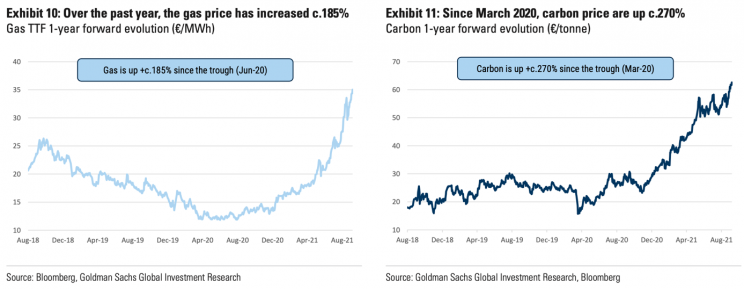

Analitycy przedstawiają tu przykład Hiszpanii, gdzie przeciętna roczna cena energii ustalana jest w oparciu o 8760 godzinowych aukcji, dla których cena waha się między 0 €/MWh, gdy produkcja jest nadmiarowa względem zapotrzebowania, a 75 €/MWh, kiedy popyt jest duży, a podaż energii mała (wtedy właśnie system ratują drogie elektrownie marginalne, windujące cenę do góry przez wysokie koszty własne i zwykły brak alternatyw – często jest tak np. w bezwietrzne i pochmurne wieczory). W systemie cen krańcowych funkcja ceny jest pochodną cen: surowca, uprawnień do emisji, dysproporcji między popytem a podażą, udziału tanich źródeł energii o stałych kosztach (elektrownie wiatrowe, wodne, słoneczne i atomowe) oraz dodatkowych opłat nakładanych na ustalające ceny elektrownie krańcowe. To właśnie te czynniki uwzględnił w swoich kalkulacjach Goldman Sachs. Jak wskazano w raporcie, spośród wymienionych zmiennych najbardziej niestabilne wydają się być ceny surowca oraz praw do emisji CO2, przez co to właśnie one uznane zostały za najważniejsze czynniki napędzające ceny energii elektrycznej w krótkim terminie. Dużą zmienność najlepiej obrazują wahania cen gazu i uprawnień do emisji w ostatnich 36 miesiącach – cena gazu spadła o połowę między Q3 2018 roku a Q2 2020 roku, po czym wzrosła trzykrotnie w ciągu ostatniego roku, a uprawnienia do emisji CO2 między Q3 2018 roku a końcem 2020 roku sprzedawano po cenie 20-30 euro za tonę, po czym ich cena prawie się podwoiła, osiągając ponad 60 euro za tonę. Posługując się dalej przykładem Hiszpanii, wzrost kosztów surowca oraz wzrost ceny uprawnień do emisji dwutlenku węgla były głównymi czynnikami odpowiedzialnymi za 120-procentowy wzrost krzywej forward cen energii na 2022 rok w ciągu ostatnich dziewięciu miesięcy – obecnie ceny energii na rok do przodu wynoszą tam mniej-więcej 90 €/MWh.

Wykres 1. Kształtowanie się cen gazu (lewa strona, €/MWh) oraz uprawnień do emisji CO2 (prawa strona, €/tonę) w przeszłości

Źródło: opracowanie – Goldman Sachs Global Investment Research, Bloomberg.

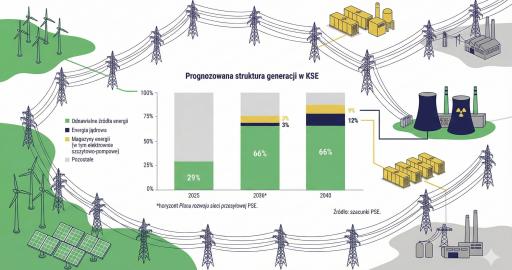

Według szacunków przedstawionych w raporcie Goldman Sachs, przeciętna cena energii elektrycznej w 2030 roku powinna kształtować się na poziomie około 50 €/MWh – jest to około 45% mniej w porównaniu z obecnym, szczytowym poziomem. Za około połowę tego spadku ma odpowiadać normalizacja cen gazu – wiele wskazuje więc na to, iż możliwe jest, że Europa osiągnęła już, lub niedługo osiągnie, szczytowe ceny energii elektrycznej. Przy założeniu stałych cen surowców, rosnący udział OZE w Europie ma obniżyć ceny energii w 2030 roku o około 25% względem dziś, czyli do poziomu 65-70 €/MWh. Ceny energii elektrycznej w 2050 roku, pomimo zakładanego 90-procentowego udziału odnawialnych źródeł energii w miksie energetycznym, będą bardzo zbliżone do cen z 2030 roku z przyczyn wskazanych na początku tekstu – mają oscylować w granicy około 47,4 €/MWh. Przy założeniu stałych cen surowców, spadek cen energii w 2050 roku względem 2022 roku wyniesie około 30%. Zaznaczmy jednak, że obecna struktura polskiego sektora energetycznego raczej nie napawa optymizmem, a wiele – w tym deklaracje rządzących – wskazuje na podwyżki cen aż do 2027-2030 roku. Oznacza to, iż pod względem wysokości cen energii w przyszłości możemy plasować się bliżej czołówki stawki, niż jej końca – nawet pomimo tego, że jeszcze niedawno znajdowaliśmy się zdecydowanie poniżej średniej (dane Eurostatu za H2 2020 roku to 0,151 €/KWh względem średniej europejskiej na poziomie 0,2134 €/KWh). Przez wzgląd na duży udział cen surowca w produkcji energii elektrycznej w Polsce oraz wysoką emisyjność całego systemu, przez co polski system energetyczny ma dużą ekspozycję na uprawnienia do emisji CO2, których ceny rosną i będą rosły, gospodarstwa domowe w Polsce mogą w przyszłości spodziewać się cen wyższych niż przeciętne – o ile coś w systemie się nie zmieni.

Przeciętne ceny energii elektrycznej w Polsce dla gospodarstw domowych kształtują się obecnie poniżej stawki Europejskiej, niepokojący jest jednak fakt, że już teraz dotykają nas najwyższe podwyżki cen energii w całej Unii Europejskiej. Związane jest to nie tylko z transformacją systemową, ale także ze wzrastającymi cenami surowca, co tylko potwierdza, że obliczenia analityków Goldman Sachs wydają się bardzo dobrze oddawać realia rynkowe. Dopiero efektywność przeprowadzania transformacji energetycznej w Polsce pokaże w której części stawki się uplasujemy – niestety, sytuację wyjściową mamy obecnie nieciekawą.

Zobacz także: PGE, Tauron, Enea muszą radykalnie odciąć się od węgla, aby stały się atrakcyjne dla inwestorów

Projekty z sektora energii odnawialnej okazują się być naprawdę dobrymi inwestycjami

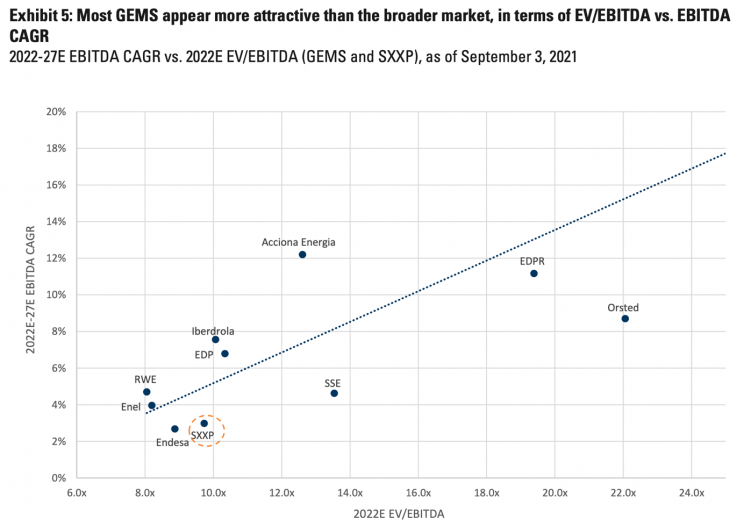

Na podstawie analiz sektora oraz rozmów z zarządami kluczowych europejskich deweloperów źródeł odnawialnej energii (EDP, Iberdrola, Enel, Acciona Energia, RWE), eksperci Goldman Sachs obliczyli przeciętne wskaźniki opłacalności inwestycji i… jest lepiej, niż wielu mogłoby się wydawać! Obecnie osiągane przez głównych graczy, określanych jako GEMS, zwroty z OZE są naprawdę atrakcyjne i implikują wskaźnik EBITDA/Capex na poziomie 9%-12% (Pre-tax ROIC to 6% do 9 %).

Analitycy zwrócili uwagę, że każdy wzrost długoterminowej ceny energii elektrycznej o 10 €/MWh powinien, zgodnie z przygotowanymi modelami, oznaczać wzrost wartości godziwej wyceny kapitałowej deweloperów OZE o około 10-15% (największy wzrost powinien dotyczyć RWE i EDP). Zauważono także, że większość spółek GEMS jest obecnie notowana ze znacznym dyskontem względem wartości – wskaźnik EV/EBITDA podzielony przez prognozowaną stopę wzrostu jest tu niższy niż przeciętna wartość dla szerokiego rynku spółek europejskich (reprezentacją szerokiego rynku jest tutaj STOXX Europe, czyli 600 europejskich spółek odpowiadających za 90% obrotu na europejskim rynku).

Co więcej, wskaźnik EV/EBITDA podzielony przez CAGR (skumulowana roczna stopa wzrostu prognozowana dla 5 lat) jest u większości deweloperów OZE niższy niż jego przeciętna wartość dla szerokiego rynku (największa dysproporcja to różnica 1,3-krotności dla spółki Iberdrola względem przeciętnej 2,9-krotności). Wisienką na torcie jest relacja EV/EBITDA oraz EBITDA CAGR (przewidywania dla 2022 roku), która dla deweloperów OZE jest znacznie bardziej atrakcyjna niż dla przeciętnych spółek z europejskiego rynku. Czy to uczyni ze spółek GEMS dobre inwestycje? Na to pytanie nie jesteśmy w stanie odpowiedzieć, jednak oceny mnożnikowe przeprowadzone przez analityków Goldman Sachs zdają się odpowiadać na to pytanie twierdząco – jest tu potencjał do wyrównania dysproporcji.

Wykres 2. Wybrani deweloperzy OZE ocenieni pod względem EV/EBITDA w relacji do EBITDA CAGR

Źródło: opracowanie – Goldman Sachs Global Investment Research, Bloomberg.