Czego Piketty nauczył mnie o inwestowaniu

Książka "Kapitał w XXI wieku" to absolutny bestseller, jeśli chodzi o literaturę ekonomiczną. Ostatni raz na tak szerokie wody, z literatury ekonomicznej, wypłynęła wydana 80 lat temu książka Keynesa "Ogólna teoria zatrudnienia, procentu i pieniądza". Jak zwykle w przypadku takiego sukcesu pojawiło się tyle samo zwolenników, co i przeciwników Pikettego. Największej krytyce zostało podane zwłaszcza stwierdzenie o tym, że stopa zwrotu z kapitału jest wyższa od wzrostu gospodarczego.

Książka "Kapitał w XXI wieku" to absolutny bestseller, jeśli chodzi o literaturę ekonomiczną. Ostatni raz na tak szerokie wody, z literatury ekonomicznej, wypłynęła wydana 80 lat temu książka Keynesa "Ogólna teoria zatrudnienia, procentu i pieniądza". Jak zwykle w przypadku takiego sukcesu pojawiło się tyle samo zwolenników, co i przeciwników Pikettego. Największej krytyce zostało podane zwłaszcza stwierdzenie o tym, że stopa zwrotu z kapitału jest wyższa od wzrostu gospodarczego.

W pierwszej kolejności, gdy książka uzyskała rozgłos zapoznałem się z krążącymi w internecie materiałami na temat prac Thomasa Piketty. Do lektury książki jednak nie mogłem się jakoś zabrać bo "Tomisko opasłe", ponad 700 stron, a na nadmiar wolnego czasu nie narzekam. W tyle głowy czułem jednak, że to jest książka o inwestowaniu, a zdawkowe opracowania jakie krążą po internecie, napisane najczęściej przez osoby, które nie przeczytały książki, to nie jest obiektywne źródło wiedzy. Mnie interesowała bowiem kwestia inwestycyjna, a ekonomistów bardziej kwestia nierówności dochodowych, które przewijają się przez książkę.

REKLAMA

Opinia o książce

Książkę przeczytałem w dwa weekendy. Zaskoczyła mnie lekkość stylu, pomimo charakteru naukowego. Ewidentnie Piketty w swojej pracy przyjął amerykański, a nie europejski styl przedstawiania wiedzy. Powiem szczerze, że nie pamiętam, która książka przykuła ostatnio tak bardzo moją uwagę. Zaznaczyłem dokładnie 144 interesujące fragmenty, a przygotowanie pełnych notatek z książki zajęło mi kilka godzin. Wniosków z lektury miałbym na co najmniej dziesięć takich artykułów, ale chcę skoncentrować się na najważniejszej konkluzji, do której prawdopodobnie nigdy bym nie doszedł, gdyby nie książka Pikettego.

Jak inwestować w okresie zerowego wzrostu gospodarczego?

Zawsze intrygowało mnie pytanie odnośnie zależności pomiędzy giełdą, a brakiem wzrostu gospodarczego. Niestety nigdzie nie mogłem znaleźć na to pytanie odpowiedzi. Wychodzę z założenia, że to miło, że ostatnie lata to okres bardzo dynamicznego wzrostu gospodarczego w Polsce i na świecie, ale co się stanie gdy gospodarka światowa przestanie się rozwijać? W jaki sposób w takich warunkach będą się zachowywać aktywa finansowe i giełdowe? Co się stanie z kapitałem, który udało mi się do tej pory zgromadzić? Utrzymywać dalej zaangażowanie w giełdzie czy może lepiej wszystko przetopić na złoto, a sztabki zakopać w ogródku? :)

Światowy wzrost gospodarczy na świecie od starożytności do dziś

Kwestia wzrostu gospodarczego została szeroko poruszona przez Pikettego w książce.

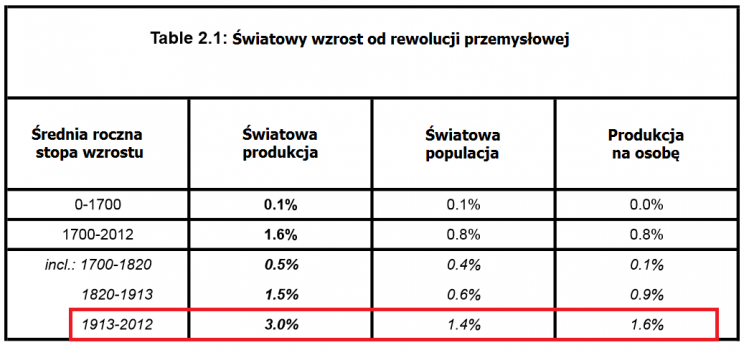

Tabela 1: Wzrost na świecie od starożytności.

Autor zwraca uwagę, że dynamiczny rozwój gospodarczy stanowi raczej domenę naszych czasów, a nie regułę. W latach 1913 – 2012 średni wzrost gospodarczy wynosił 3% (Tabela 1). Był to efekt średniorocznego przyrostu naturalnego w wysokości 1,4% i poprawy produktywności na osobę o 1,6%. Piketty zwraca uwagę na ścisłą zależność pomiędzy przyrostem naturalnym, a wzrostem gospodarczym. Pomiędzy 0 – 1700 rokiem świat się praktycznie nie rozwijał i nie przybywało specjalnie ludzi. Obecnie w krajach rozwiniętych przyrost naturalny jest coraz mniejszy, co będzie sprzyjać spowolnieniu gospodarczemu i akumulacji majątków. Autor nie twierdzi jednak, że to źle. W takich warunkach coraz większe znaczenie będzie miała jednak wartość zakumulowanego kapitału i spadki jakie będziemy otrzymywać. W okresie słabnącego wzrostu gospodarczego coraz trudniej będzie bowiem się „dorobić” i zrobić coś z niczego.

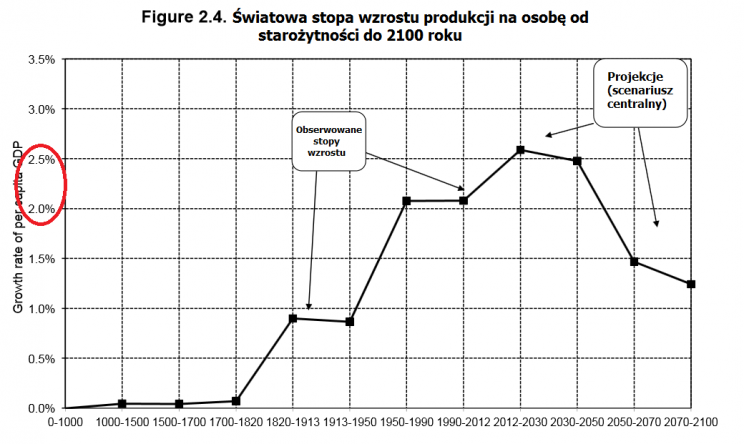

Wykres 1: Światowy wzrost gospodarczy w latach 0 - 2100.

Według danych historycznych i prognoz żyjemy w okresie najszybszego wzrostu PKB na głowę w historii (Wykres 1). Centralna prognoza dla wielu metod sugeruje, że od tej pory będzie gorzej. Do 2100 roku wzrost gospodarczy na głowę na świecie ma zwolnić do około 1% rocznie.

Oczywiście mamy świadomość tego, że to jedynie prognozy obarczone dużym błędem. Może być oczywiście lepiej, ale równie dobrze może być gorzej, a światowa gospodarka znacznie szybciej zwolni.

Z punktu widzenia inwestycji, jeżeli światowa gospodarka będzie się rozwijać tak samo jak teraz albo szybciej, to nie zmieniamy taktyki i to nie stanowi dla nas problemu. Gorzej jeżeli prognozy zaczną się realizować. Jak w takim okresie zareagują giełdy i aktywa, a w tym posiadany kapitał?

Stopa zwrotu z kapitału w okresie powolnego wzrostu gospodarczego

Według autora, który jest Francuzem, Francja dysponuje najlepszymi statystykami odnośnie wielkości majątków i kapitału ze wszystkich krajów na świecie. Jest tak ze względu na to, że jest pierwszym krajem na świecie, który wprowadził podatek spadkowy, zaraz po rewolucji francuskiej. Aby go egzekwować władza musiała zacząć prowadzić dokładną rejestrację majątków. Ponadto, Piketty uważa, że Francja jest krajem, w którym najczęściej dochodziło do zmian demograficznych przez co stanowi on dobre obserwatorium tego, co może się dziać z całą planetą. I tu dochodzimy do najważniejszego wniosku.

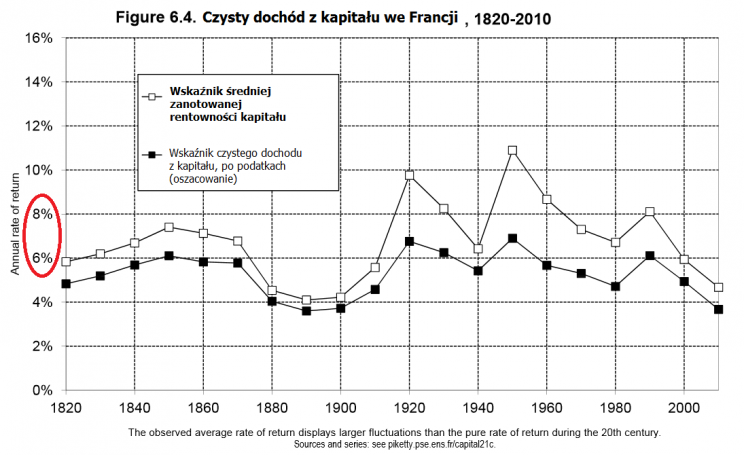

Wykres 2: Dochód z kapitału we Francji w latach 1820 - 2010.

Według danych zebranych przez autorów „Kapitału w XXI wieku”, średnia rentowność kapitału, w zależności od stopnia ryzyka, oscyluje na poziomie 5 – 8% rocznie. Takich stóp zwrotu, przed opodatkowaniem, możemy się jako inwestorzy spodziewać w długim terminie. Przy czym w przypadku giełdy są to większe wartości, niższe natomiast dla mieszkań czy obligacji.

To co mnie osobiście uderzyło w omawianych przez Pikettego danych to spadek zmienności kapitału jaki następuje w okresie spowolnienia gospodarczego (lata 1820 – 1910 Wykres 2). To w dużym uproszczeniu oznacza, że gdy gospodarka zwolni, to ceny się ustabilizują na stosunkowo równym poziomie i zyski będziemy czerpać główne z dywidend, w wysokości 4 – 8% rocznie. Taka sytuacja rynkowa może trwać wiele lat. Regularne dywidendy na poziomie 6-7% i brak zmienności rynku.

Jeżeli przyjrzymy się indeksowi WIG20, w ostatnich latach, to zauważymy, że to właściwie już następuje. Jeżeli będziemy reinwestować otrzymane zyski, to nasza stopa zwrotu z kapitału 4 – 7% będzie dużo wyższa od wzrostu gospodarczego 1%. Krótko mówiąc, będziemy się konsekwentnie bogacić, a rentowność z kapitału będzie się zmniejszać. Przeciwdziałać temu zjawisku może jedynie opodatkowanie zysków z kapitału. Jeżeli jest ono zbyt niskie lub go w ogóle nie ma, to rosnące nierówności dochodowe są nieuniknione.

Problem z definicją kapitału

I tutaj dochodzimy do największej wątpliwości, jaka się pojawia podczas lektury książki. Wygląda na to, że Piketty nie do końca bowiem dobrze definiuje kapitał albo nie wyjaśnił wystarczająco dobrze o co mu chodzi. Jego ogólne założenie, że stopa wzrostu z kapitału jest większa od wzrostu gospodarczego jest bowiem nieprecyzyjne.

Z jednej strony mówimy o zależności pomiędzy wzrostem gospodarczym a wzrostem wynagrodzenia, od którego to zależy, a z drugiej strony kapitałem i jego rentownością. Jak sam Piketty twierdzi bowiem sama rentowność kapitału jest na stosunkowo stałym poziomie, rzędu średnio 4 – 6% rocznie, a dopiero jego reinwestycja i inwestycja oszczędności z pracy przynosi wzrost. To wzbudziło we mnie największe wątpliwość, ale pozostawiam to innym. Bez wątpienia jednak dużym plusem kapitału, co wiemy już do Marksa, jest to, że można go akumulować, a pracy się nie da. To tak tytułem dygresji.

Obecna akumulacja kapitału prywatnego na świecie najwyższa w historii

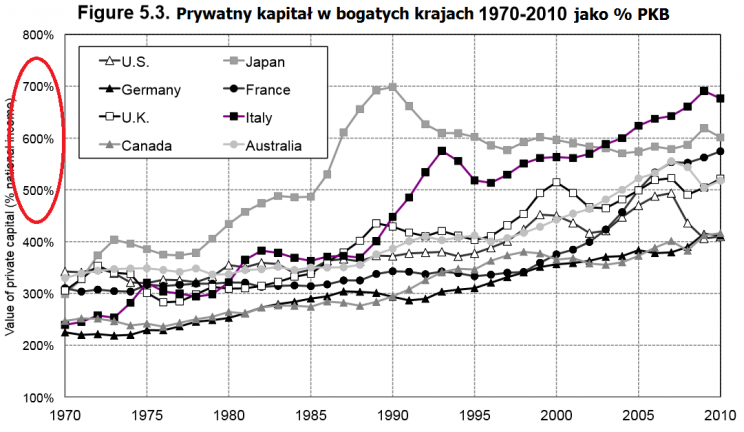

Kolejnym ważnym wnioskiem z książki Pikettego jest to, że jeżeli wzrost PKB ma zwalniać, to zgromadzone majątki prywatne, liczone jako suma aktywów finansowych, nieruchomości i ziemi rolnej powinny stanowić coraz większą wartość PKB poszczególnych krajów.

Wykres 3: Prywatny kapitał w bogatych krajach, jako % PKB.

Według autorów wartością graniczną jest 6 – 7 krotność PKB. Jeżeli następuje tak duża akumulacja bogactwa, to szkodzi to gospodarce i tempo wzrostu gospodarczego się znacząco obniża. Z taką sytuacją mieliśmy do czynienia m.in. w Japonii w 1990 roku (Wykres 3). To był historyczny rekord wartości majątków w stosunku do PKB tego kraju i wyniósł około 700%. Według obliczeń, rekord został jednak pobity później przez Hiszpanię w 2007 roku. W obydwu przypadkach wiemy co się wydarzyło. Obecnie we Włoszech wartość majątków prywatnych zbliżyła się do siedmiokrotności PKB, co według autorów oznacza stagnację gospodarczą w tym kraju.

Krótko mówiąc, słabnący wzrost gospodarczy powoduje, że odkładane oszczędności plus reinwestycja zysków sprawia, że kapitał zyskuje coraz większą wartość w stosunku do całego tortu, jakim jest PKB. Coroczne zyski z kapitału mają coraz większy udział w PKB, a akumulacja sprawia, że rentowność kapitału spada i przez to pojawia się stagnacja gospodarcza. Piketty przestrzega więc zwłaszcza przed szaleńczym akumulowaniem bogactwa.

Ostateczne wnioski z lektury

Po pierwsze książka uświadomiła mi jak duże znaczenie ma podatek od zysków kapitałowych. Im mniejszy tym szybciej można akumulować kapitał. Z tego punktu widzenia niedopuszczalną rzeczą dla świadomego inwestora jest niewykorzystywanie takich narzędzi jak konto IKE lub inne sposoby oszczędności w ramach III filara emerytalnego. Kto tego nie wykorzystuje to „zostawia gigantyczne pieniądze na stole”, które mogą przesądzić w długim terminie o racjonalności jego inwestycji.

Po drugie nie można w długim terminie liczyć na większe zyski niż średnio 4 – 6 % rocznie. W przypadku inwestycji giełdowych autorzy na podstawie długoterminowej statystyki mówią o zysku w wysokości średnio 8% rocznie. Ten wynik można jeszcze nieco poprawić, jeżeli reinwestuje się wypracowane zyski.

Po trzecie w długim terminie za coraz większą część zysków będą odpowiadać wypłacane dywidendy. Z tego punktu widzenia to co się dzieje z WIG20 w ostatnich latach nie może dziwić. Aby zwiększyć zyski musimy reinwestować dywidendy, najlepiej nie płacąc podatku. Stan w którym stopa dywidendy z akcji będzie przekraczała rentowność bezpiecznych instrumentów, w obliczu niskiego wzrostu gospodarczego może się stać regułą, nie wyjątkiem.

Po czwarte dynamiczny rozwój gospodarczy, jaki mieliśmy na świecie w ostatnich dziesięcioleciach, w skali całej historii ludzkości, stanowi raczej wyjątek niż regułę. Stąd też wniosek, że dynamika PKB może zwalniać i coraz większe znaczenie będzie miał zgromadzony dotychczas majątek.

Po piąte według autorów giełda i aktywa finansowe w długim terminie przynoszą największą rentowność i ich udział w całości majątków najbogatszych krajów rośnie najszybciej. Wraz z bogaceniem się społeczeństwa najszybciej na znaczeniu traci ziemia rolna, a potem nieruchomości. Aktywa najbogatszych obywateli to głównie papiery wartościowe.

Po szóste podatek "Belki" mimo, że oficjalnie jest podatkiem tymczasowy to na pewno nie zniknie. Dużo bardziej prawdopodobne jest to, że w perspektywie najbliższych lat wzrośnie.

Podsumowując, Kapitał w XXI wieku bardzo pozytywnie mnie zaskoczył. Byłem sceptyczny, ale dawno nie czytałem tak inspirującej i ciekawej książki. I choć nie ze wszystkimi wnioskami się zgadzam, to bez wątpienia jest to niezwykle ciekawa lektura, zwłaszcza dla inwestorów. Gigantyczna ilość statystyk odnośnie kapitału i jego rentowności dla różnych krajów oraz okresów stanowiła dla mnie idealne uzupełnienie wiedzy, jaką do tej pory posiadałem. Jeżeli ktoś ma otwartą głowę i chęci, to mogę z czystym sumieniem polecić tą książkę.