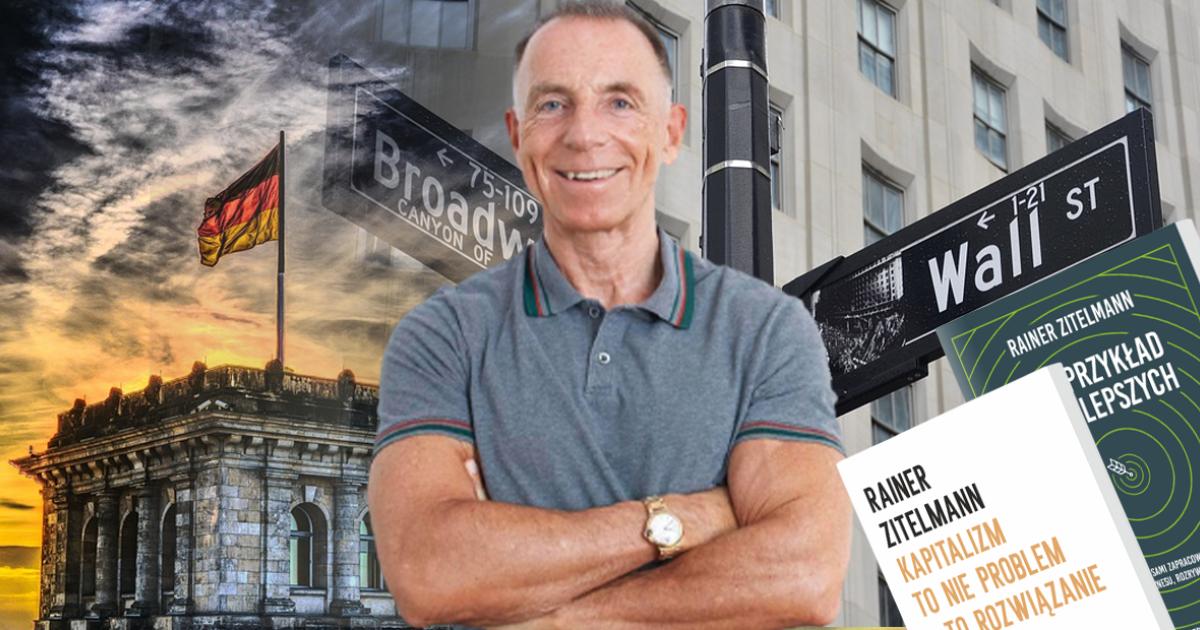

Najlepiej płynąć pod prąd i inwestować w czasie, gdy większość ludzi uważa to za błąd - mówi Dr Rainer Zitelmann

Dr Rainer Zitelmann, milioner, inwestor, doktor socjologii i historii. Opowiada nam o inwestycyjnych uprzedzeniach Niemców do Polski z początku lat 2000 oraz o swoich inwestycjach w nieruchomości. Kluczem do długoterminowego sukcesu w inwestowanie jest jego zdaniem kontrariańskie podejście do inwestycji, czyli podejmowanie decyzji wbrew większości.

Europejski Bank Centralny reaguje na kryzys i podnosi stopy procentowe

REKLAMA

Szymon Machalica: Masz kontrariańskie podejście do inwestowania. Nie uległeś euforii końca lat 90. związanej z inwestowaniem na giełdzie. Zainwestowałeś w nieruchomości. Jak wspominasz, wtedy wszyscy uśmiechali się do tego pomysłu z politowaniem, bo nieruchomości były niepopularne. Ceny wynajmu były niskie, więc stopy zwrotu z takich inwestycji były niskie. Ty wziąłeś milion euro kredytu i kupiłeś pierwszą nieruchomość – budynek wielorodzinny z 24 mieszkaniami w kiepskiej lokalizacji. Jak wyglądał wtedy twój profil ryzyka?

Dr Rainer Zitelmann: Niektórzy uważają, że ryzykowne jest płynięcie pod prąd i inwestowanie w czasie, gdy większość ludzi uważa to za błąd. Ja jestem innego zdania. Uważam, że podejmujesz większe ryzyko, jeśli inwestujesz, gdy jest to modne i wiele osób tak robi. Nie wierzę również w niektóre z tych, które wydają się być powszechnie akceptowanymi zasadami, takimi jak „Inwestycje z dużą dźwignią są bardzo niebezpieczne". Jeśli kupujesz nieruchomość po wyjątkowo dobrej cenie i z bardzo silną stopą zwrotu, wysoka dźwignia nie musi być ryzykowna sama w sobie, ponieważ masz duży bufor, czyli dużą lukę między miesięcznym dochodem a wydatkami. Zupełnie inaczej jest, gdy kupujesz po wysokiej cenie: masz tylko mały bufor i to właśnie uważam za ryzykowne.

Twój horyzont inwestycyjny wynosił 10 lat. Czy on był sztywno ustalony czy też wynikał z ówczesnego otoczenia makroekonomicznego?

Zitelmann: Oczywiście, 10 lat nie jest ogólnie sztywnym okresem. Ale dla mnie okres inwestycyjny wynosił 10 lat, ponieważ w Niemczech istnieje zasada, tzw. okres spekulacji: Jeśli posiadasz nieruchomość jako prywatny inwestor, to po 10 latach możesz ją sprzedać bez podatku. Oznacza to, że nie trzeba płacić podatku od zysku kapitałowego. I oczywiście robi to ogromną różnicę, jeśli osiągam zysk w wysokości, powiedzmy, 3 milionów, czy mogę zatrzymać całe 3 miliony dla siebie, czy też muszę zapłacić od nich do 48% podatku, co pozostawiłoby mnie z zaledwie około połową zysków. Ale nawet niezależnie od tych motywów podatkowych, jestem zdecydowanym zwolennikiem inwestowania długoterminowego. Niektórzy ludzie mówią, że myślą długoterminowo, ale mówią o może 6 miesiącach. Kiedy mówię 10 lat, to mniej więcej tyle oznacza dla mnie „długoterminowe". Ale oczywiście równie dobrze może to być 12 lub 20 lat, a gdyby nie kwestie podatkowe, o których mówiłem, to oczywiście mogłoby to być również np. 8 lub 9 lat.

Były wyjątki od tej reguły?

Niektóre nieruchomości sprzedałem wcześniej niż pierwotnie planowałem. Właściwie chciałem je zatrzymać do czasu, gdy będę dużo starszy. Powodem, dla którego sprzedałem wcześniej, było to, że widziałem nadmierną euforię na rynku, która mnie denerwowała. Łatwo się denerwuję, gdy wszyscy inni są w euforii - i mam tendencję do tego, by być może sprzedawać zbyt wcześnie. Ale oczywiście, nie można określić „idealnego" czasu na zakup lub sprzedaż aż do kilku lat po fakcie.

Czy Twoje kontrariańskie podejście mogło się wtedy sprawdzić w dzisiejszych warunkach?

Nie na rynku nieruchomości, bo wszystko jest zbyt drogie. Ale w marcu 2020 roku, gdy rynek akcji załamał się w odpowiedzi na pandemię koronawirusa, kupiłem udziały w ETF-ie na globalny indeks akcji. Przed krachem fundusz był wyceniany na około 142 euro, a spadł do 91 euro. Kupiłem po 100 euro. Złożyłem też inne zlecenie po 90, ale niestety cena nigdy tam nie spadła, osiągnęła dno na 91. Później cena wzrosła do ponad 180 euro, a dziś jest na poziomie 164 euro.

Jak wygląda dziś rynek nieruchomości w Niemczech?

Drogo. Zbyt drogo.

Jak oceniasz dziś inwestowanie na polskim rynku nieruchomości?

Tak naprawdę nie wiem wystarczająco dużo o polskim rynku. Wcześnie się mu przyglądałem, ale niestety sam wtedy nie inwestowałem. Pamiętam, kiedy po raz pierwszy intensywniej zainteresowałem się Polską, jej gospodarką i rynkiem nieruchomości. Był to rok 2002, kiedy to spółka zależna Deutsche Banku zajmująca się nieruchomościami (wówczas nazywała się DB Real Estate) uruchomiła pierwszy zamknięty fundusz nieruchomości w Polsce. Fundusz był właścicielem centrum handlowego zarządzanego przez niemieckiego lidera rynku centrów handlowych, ECE, w Łodzi. Wielkość inwestycji funduszu wynosiła nieco poniżej 100 mln euro. W tym czasie DB Real Estate było klientem mojej firmy doradczej PR Dr.ZitelmannPB.GmbH.

Poprosili nas o wyjaśnienie niemieckim inwestorom, dlaczego inwestowanie w Polsce ma sens. Nie było to łatwe zadanie, zwłaszcza że w tamtym czasie istniało wiele uprzedzeń na temat Polski. Na jednej z imprez sprzedażowych pewien inwestor zapytał: „Czy Polacy w ogóle robią tam zakupy, czy tylko kradną rzeczy?". Nie uznałem tego za zabawne, ale to przykład uprzedzeń, z jakimi musieliśmy się wtedy zmagać.

Jak powiedział mi kiedyś mój znajomy, który odniósł duży sukces w pozyskiwaniu pieniędzy na projekty nieruchomościowe na całym świecie, „Uprzedzenia kosztują".

Nieco łatwiej było nam w 2006 roku, gdy robiliśmy PR dla innego klienta, HGA Capital (filii HSH Nordbank), dla funduszu, który również zainwestował w centrum handlowe zarządzane przez ECE, tym razem w Gdańsku.

A jak dzisiaj inwestorzy odbierają inwestowanie w Polsce?

A dziś, 20 lat po tym, jak po raz pierwszy musiałem tłumaczyć inwestorom, dlaczego warto inwestować w Polsce, jak to wygląda? Tak wiele wydarzyło się w tym czasie! Polska jest obecnie jednym z najbardziej udanych gospodarczo krajów w Europie, z niezmiennie wysoką stopą wzrostu od dziesięcioleci. Ale oczywiście słowo się rozeszło, więc podejrzewam, że inwestowanie w Polsce jest dziś również drogie. Ale, jak powiedziałem, nie przyjrzałem się temu. Zwłaszcza jako obcokrajowiec nie jest łatwo wejść na jakiś rynek, jeśli się go nie przeanalizuje bardzo, bardzo dokładnie…

Nadciągający kryzys energetyczny. Od wielu lat bada Pan psychikę ludzi bogatych. Jak zabezpieczają oni swój kapitał w obecnym otoczeniu makroekonomicznym?

Głównym problemem jest dziś inflacja. Myślę, że w przypadku akcji, jeśli przyjąłeś długoterminową strategię, jesteś stosunkowo dobrze zabezpieczony przed wpływem inflacji. Problemem są natomiast obligacje. W przypadku 10-letnich niemieckich obligacji rządowych otrzymujemy może 1 procent; do niedawna rentowność była wręcz ujemna. Do tego dochodzi inflacja, która obecnie w Europie przekracza 8 procent i prawdopodobnie nadal rośnie. To jest właśnie różnica w stosunku do 1981 roku: inflacja w Niemczech wynosiła również 7,5 procent, ale rentowność obligacji rządowych wynosiła 11 procent! Mimo to mam część swoich pieniędzy w obligacjach. Jako inwestor nastawiony na bezpieczeństwo nie wierzę w inwestowanie wszystkiego wyłącznie w akcje i nieruchomości. Cieszę się, że kupiłem obligacje indeksowane inflacją, gdy oczekiwania inflacyjne wynosiły 2 procent. Ale niewiele osób tak zrobiło. Złoto kupiłem w 2004 roku, kiedy było jeszcze tanie. Od tamtej pory trzymam się go jako formy ubezpieczenia na wypadek, gdyby doszło do totalnego krachu finansowego.

Jak wyglądają obecnie Twoje inwestycje w nieruchomości?

Sprzedałem ponad połowę moich niemieckich nieruchomości. Zainwestowałem w USA, ale ta inwestycja nie radzi sobie obecnie szczególnie dobrze. Jest to fundusz, który inwestuje w amerykańskie nieruchomości biurowe i handlowe. Rynek nie jest w najlepszej kondycji, a zarządzający funduszem mówi, że popełnił też kilka błędów, więc zwrot wynosi obecnie tylko około 3%. Ale chociaż moje amerykańskie inwestycje nie przynoszą obecnie dobrych zysków, to z drugiej strony radzą sobie bardzo dobrze z powodu silnego dolara i słabego euro. Dokładnie 10 lat temu kupiłem dwa mieszkania w Nowym Jorku, tuż obok Rockefeller Center. Nie były one dobrą inwestycją: ceny nieruchomości od tego czasu spadły i nie są dziś dużo wyższe niż 10 lat temu. Tak więc, w tych kategoriach, była to zła inwestycja. Ale kiedy kupiłem te nieruchomości, euro było znacznie silniejsze. I jeśli chodzi o rozwój walut, to z perspektywy euro zyskałem na tej inwestycji ponad 30 proc. Od ponad 10 lat uważam, że euro w długim okresie będzie osiągać gorsze wyniki niż dolar i należy umieścić część swoich pieniędzy w dolarze.

Jak obecna sytuacja w Europie - wojna, inflacja, kryzys energetyczny - zmieni nasze myślenie o inwestowaniu?

Jestem zadowolony z tego, jak jestem ustawiony. Nie zmieniłem wiele. W ogóle rzadko coś zmieniam w swoich inwestycjach. Inwestuję w taki sposób, że jestem przygotowany na różne scenariusze, także bardzo złe.

Gdzie najwięcej teraz inwestujesz?

W sektorze nieruchomości w Niemczech, bo to rynek, który znam najlepiej. Ale także w USA, ponieważ mam przyjaciela, który zarządza tam funduszem i robi to od 40 lat. Jeśli chodzi o akcje, to nie inwestuję w pojedyncze akcje. Inwestuję w globalny fundusz ETF. Uważam, że większość inwestorów detalicznych inwestując w pojedyncze akcje raczej straci niż zarobi. Przynajmniej średnio i w długim okresie. Jestem agnostykiem, jeśli chodzi o akcje. Dlatego nie inwestuję w pojedyncze akcje ani w fundusze poszczególnych krajów i wybrałem inwestycję w fundusz oparty na globalnym indeksie. Ale w tym i przyszłym roku będę podróżował do 35 krajów, więc może to zmieni moje zdanie. Mój przyjaciel Jim Rogers, słynny bankier inwestycyjny, wiele się nauczył podczas swoich niesamowitych podróży. Powinieneś przeczytać jego książkę „Investment Biker".

Dziękuję za rozmowę.

Apple prezentuje iPhone 14, a Wall Street liczy nawet na 100 mld USD zysku

Badacz psychiki bogatych ludzi

Jak sam siebie określa jest rzadką mieszanką uczonego oraz praktyka. „Uważam, że wiedza naukowa jest ważna, także wtedy, gdy dotyczy najlepszych sposobów budowania bogactwa. Ale uważam również, że jedynymi wiarygodnymi pisarzami są ci, którzy żyją lub żyli tym, o czym piszą. Dlatego właśnie chcę teraz opowiedzieć Ci coś o moim życiu”. Zitelmann jest autorem ponad 20 książek przetłumaczonych na wiele języków, w tym niedawno wydanej w Polsce „Kapitalizm to nie problem - to rozwiązanie".

Rainer zanim zarobił pierwsze miliony na inwestycjach przeszedł drogę naukowca, dziennikarza „Die Welt” (gdzie, m.in. był szefem działu nieruchomości) oraz przedsiębiorcy. Zitelmann przeprowadził pierwsze na świecie badania o uwarunkowaniach psychologicznych zamożnych ludzi – głównie multimilionerów.

Pierwsze duże pieniądze. Już jako doświadczony dziennikarz, 1 października 200 roku Rainer rozpoczął działalność konsultingową Dr. ZitelmannPB. Agencja specjalizowała się w obsłudze branży nieruchomości i inwestycji w Niemczech. Spółka w ciągu kilku lat stała się wiodącą agencją PR w niemieckim sektorze nieruchomości oraz funduszy. Po sprzedaży spółki Rainer zajął się inwestowaniem. „Postanowiwszy stać się bogatym, zacząłem czytać książki i chodzić na seminaria, aby wyposażyć się w wiedzę, która będzie mi potrzebna do osiągnięcia mojego celu. Byłem (i nadal jestem) intelektualistą - a większość intelektualistów jest finansowymi analfabetami. W tym i ja. Zacząłem czytać książki o akcjach, inwestycjach i strategiach budowania bogactwa, jakby nie było jutra. Wśród tych wielu książek i seminariów, niektóre miały na mnie szczególnie silny wpływ. Pod koniec lat 90. uczestniczyłem w seminarium na temat finansów behawioralnych. Seminarium dotyczyło zarabiania pieniędzy za pomocą antycyklicznej strategii inwestycyjnej. Zrozumiałem, że to, co robiłem przez całe życie, czyli płynięcie pod prąd, wydaje się opłacać w sektorze finansowym".

Rainer przyjaźnie się Jimim Rogersem, autorem książki „Investment Biker", który zarządzał wraz z Georgem Sorosem funduszem Quantum. „Kiedy inni ludzie się z ciebie śmieją - mówił Rogers - wiesz, że jesteś na dobrej drodze. A im więcej ludzi się z ciebie śmieje, tym bardziej możesz być pewien, że masz rację"