Zacieśnianie ilościowe we wrześniu nabierze tempa, to może być dopiero początek problemów rynku akcji – uważa były trader Fed

Zacieśnianie ilościowe (QT) sprawia, że inwestorzy mniej chętnie ryzykują, do czego skłaniało ich QE – przekonuje Joseph Wang, były trader z open-market desku Fedu.

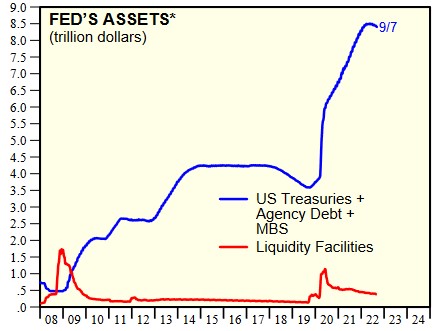

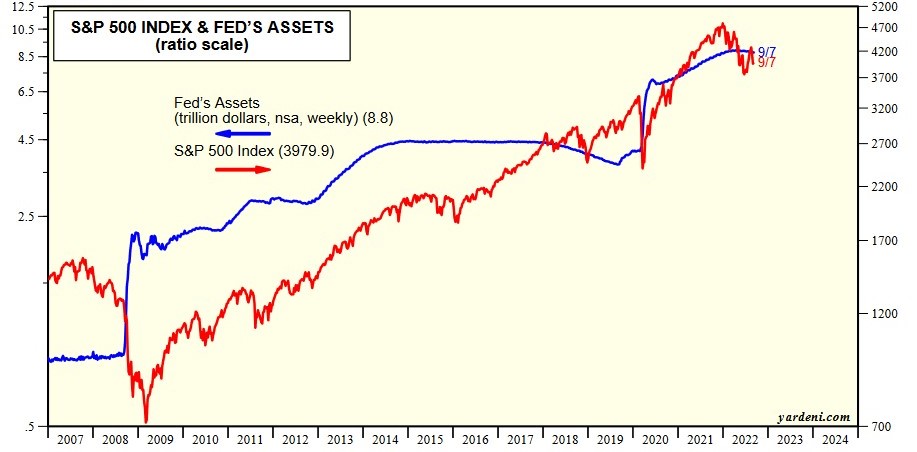

Obecnie amerykańska Rezerwa Federalna posiada mniej więcej 1/3 obligacji oraz papierów wartościowych zabezpieczonych hipotekami z rynku USA. Pandemiczne QE rozdmuchało bilans Fed do 9 bln USD, co stanowi 40% PKB USA. Wpompowanie tak wielkiej płynności w system finansowy poskutkowało, jak twierdzi wielu praktyków rynkowych oraz naukowców, napompowaniem cen aktywów finansowych.

REKLAMA

Na skutek wysokiej inflacji, Fed zaczął zmniejszanie bilansu oraz rozpoczął cykl podwyżek stóp. Plany co do zacieśniania ilościowego (quantitative tightening, QT) są ambitne: od połowy września QT zostanie zintensyfikowane. W wywiadzie dla Barron’s Joseph Wang - były trader z open-market desku Fedu, a teraz autor bloga Fed Guy – przekonuje, że QT sprawi rynkowi akcji i inwestorom jeszcze mnóstwo problemów.

Aktywa Fed (bln USD)

Źródło: Yardeni Research

QT podwyższy zmienność i wpłynie negatywnie na rynek akcji

Joseph Wang na początku rozmowy wytłumaczył czym różni się QT od QE. „QE wywierało presję na obniżenie stóp procentowych i zwiększało płynność w systemie finansowym. QT zwiększa ilość papierów skarbowych dostępnych dla inwestorów, jednocześnie zmniejszając ich zasoby gotówkowe. Departament Skarbu USA emituje nowy dług i wykorzystuje wpływy z emisji do spłacenia papierów skarbowych przechowywanych przez Fed. Fed otrzymuje tę gotówkę i po prostu ją anuluje, czyli dzieje się odwrotnie, niż miało to miejsce podczas QE, kiedy Fed stworzył gotówkę z powietrza” – mówi Wang.

Były trader Fedu podkreśla, że gdy zwiększana jest podaż obligacji na rynku, który nie jest zbyt płynny i kiedy marginalny nabywca zmienia się (bo Fed się wycofuje), to musi pojawić się podwyższona zmienność. „Rynki nie oszacowały jeszcze, co QT tak naprawdę oznacza. Prawdopodobnie zobaczymy wyższe rentowności papierów wartościowych o stałym dochodzie. Wyższe rentowności wpływają na akcje na kilka sposobów. Czasami pojawia się potrzeba równoważenia portfela, gdyż straty po stronie obligacji nakłaniają inwestora do sprzedaży niektórych akcji w celu przywrócenia równowagi. QT z pewnością sprawia, że inwestorzy mniej chętnie ryzykują, do czego skłaniało ich QE” – mówi Wang.

Bloger podkreśla, że w najbliższych latach podaż papierów skarbowych będzie ogromna i pochodzić będzie z dwóch źródeł: od rządu USA oraz z QT. Powinna ona skoczyć do poziomu 1,5 bln USD na przełomie 2022/23, tymczasem 2,5 roku temu wynosiła ona 0,5 bln USD. „Po stronie popytu zmienia się marginalny nabywca, ponieważ Fed wycofuje się z rynku. Nie ma tam funduszy hedgingowych ani banków. Płynność tegoż rynku jest słaba i jego kruchość zostanie podkreślona w miarę wzrostu QT. Zapewne wywoła to również podwyższenie zmienności stóp procentowych. Oczywiście, nowych nabywców można wykreować na drodze decyzji politycznych. Można zachęcić banki, zmieniając prawo. Pytanie jednak, czy jeśli emisja urośnie o 1 bln USD rocznie, to kiedykolwiek będzie wystarczająco dużo marginalnych nabywców na rynku? A co jeśli jesteśmy w świecie, w którym zawsze będzie istniało QE, bo Fed będzie musiał ostatecznie znów stać się kupującym? Weźmy pod uwagę, że w ciągu ostatnich 20 lat ilość papierów skarbowych pozostających w obrocie wzrosła ponad trzykrotnie, ale średni dzienny wolumen na rynku pieniężnym rósł znacznie wolniej. To jest środowisko niestabilne, to jest swego rodzaju pułapka” – wskazuje Wang.

Według niego, to, jak rozegra się QT, będzie zależało od elementów, z których wiele jest poza kontrolą Fed. „Po pierwsze, istnieje niepewność wokół tego, co emituje Skarb Państwa. Może emitować dużo papierów skarbowych o dłuższych terminach, i rynek będzie miał trudności z ich trawieniem. Może wyemitować więcej bonów skarbowych o krótszych terminach, które rynek łatwiej przetrawi. W zależności od tego, co zrobi Skarb Państwa, rynek może zostać zakłócony, lub nie. To, gdzie pojawia się płynność, jest poza kontrolą Fed. Kiedy Skarb Państwa emituje nowe papiery wartościowe, mogą je kupić albo inwestorzy gotówkowi, jak banki, albo inwestorzy lewarowani, jak fundusze hedgingowe. W przypadku zakupu przez inwestorów lewarowanych, pieniądze na ich sfinansowanie pochodzą najprawdopodobniej z instrumentu reverse repo Fedu, czyli programu pożyczek jednodniowych, który można uznać za nadmiar płynności w systemie finansowym. Jeśli nowo wyemitowane papiery skarbowe są kupowane przez inwestorów lewarowanych, powoduje to drenaż płynności, której system finansowy tak naprawdę nie potrzebuje, więc wpływ tego jest neutralny. Ale jeśli nowo wyemitowane papiery wartościowe są kupowane przez inwestorów gotówkowych, to sektor bankowy traci płynność, co może być destrukcyjne, bo możliwe, że ktoś, gdzieś jest zależny od tej płynności. Taki przypadek mieliśmy we wrześniu 2019 roku, gdy rynek repo zatrząsł się i Fed musiał dodać więcej rezerw” – tłumaczy Wang.

Bilans Fed na tle S&P500

Źródło: Yardeni Research

Inwestowanie w wartość wymaga przemyślanej arogancji – tłumaczy Vitaliy Katsenelson

Czemu Fed może być zmuszony do przedwczesnego zatrzymania QT

Zdaniem byłego tradera Fedu, płynność zostanie wydrenowana z systemu finansowego na drodze QT. „Obecnie popyt prawie w całości pochodzi z systemu bankowego. Czyli QT będzie drenować płynność właśnie z tego sektora. Jest to przeciwieństwo tego, czego chce Fed. Urzędnicy Rezerwy założyli, że mogą agresywnie zwiększać tempo QT, ponieważ widzą, że dużo płynności jest zaparkowane, ale nie rozumieją, że tak naprawdę płynność jest poza ich kontrolą” – wskazuje Wang.

Prezes Fed Jerome Powell powiedział w lipcu, że QT będzie trwało do 2,5 roku. To sugeruje, że bilans Fedu skurczy się o około 2,5 bln USD. Czy to realistyczne założenie? Zdaniem Wanga, należy pamiętać, że Fed nie ma zbyt dużej kontroli nad tym, jak płynność jest odprowadzana z rynku. „Wygląda na to, że Fed chce, aby sektor bankowy miał powyżej 2 bln USD rezerw, obecnie ma około 3 bln USD. Jedynym sposobem, w jaki QT może przebiegać zgodnie z obecnymi prognozami, jest zapewnienie bardziej równomiernego wyprowadzania płynności z systemu finansowego. Jeśli Fed nie znajdzie sposobu na osiągnięcie tej równowagi, może być zmuszony do wcześniejszego zatrzymania QT” – ostrzega Wang.

Jego zdaniem są dwa podstawowe sposoby na zatrzymanie ucieczki płynności z sektora bankowego. „Po pierwsze, Fed może zrobić to, co zrobił jesienią 2019 r. i zacząć kupować dużo bonów skarbowych. Z perspektywy Fedu kupowanie bonów to nie to samo, co QE. Zasadniczo wymieniają krótkoterminowe aktywa na rezerwy, które również są krótkoterminowymi aktywami, celowo dodając rezerwy do systemu bez wpływu na stopy procentowe” – tłumaczy Wang. „Po drugie, i bardziej prawdopodobne, Fed mógłby współpracować ze Skarbem Państwa, który emitowałby bony o krótszym terminie wykupu i wykorzystał wpływy z tego tytułu na zakup kuponów o dłuższym terminie wykupu, wywołując przesunięcie płynności do systemu bankowego. To pozwoliłoby Fedowi przystąpić do QT bez obawy, że płynność w systemie bankowym spadnie zbyt mocno” - dodaje.