Po MiFID II w UE straciło pracę wielu analityków, a rekomendacje dla 334 spółek zostały wstrzymane

Przez dyrektywę MiFID II znacząco zmniejszyła się liczba analityków pracujących na rynkach europejskich, a co najmniej 334 spółki giełdowe straciły pokrycie analityczne - wynika z najnowszego raportu “The Effects of MiFID II on Sell-Side Analysts, Buy-Side Analysts, and Firms”. Rekomendacje tych nielicznych, którzy są jeszcze aktywni, znaczą coraz więcej.

The Markets in Financial Instruments Directive II (MiFID II) to dyrektywa unijna, która obowiązuje od początku 2018 roku w 31 krajach Europejskiego Obszaru Gospodarczego (Unia Europejska plus Islandia, Liechtenstein i Norwegia). Generalnie reguluje ona kwestie wynagradzania sprzedawców (dystrybutorów) produktów finansowych. W założeniu MiFID II miał zwiększyć ochronę inwestorów i przejrzystość rynku kapitałowego oraz ograniczyć koszty ponoszone przez uczestników rynku. W praktyce ma wielki wpływ na rzeczywistość rynkową, ale nie jest to wpływ tylko pozytywny.

REKLAMA

Zobacz także: GPW ogłosiła listę 40 spółek z indeksów mWIG40 i sWIG80 która wezmą udział w Programie Wsparcia Pokrycia Analitycznego

Pokrycie analityczne staje się luksusem

Przez dyrektywę MiFID II znacząco zmniejszyła się liczba analityków pracujących na rynkach europejskich, a co najmniej 334 spółki giełdowe straciły pokrycie analityczne - wynika z raportu “The Effects of MiFID II on Sell-Side Analysts, Buy-Side Analysts, and Firms”, którego autorami są Bingxu Fang i Ole-Kristian Hope z University of Toronto, Zhongwei Huang z City University of London oraz Rucsandra Moldovan z Concordia University. Szczególnie wyraźnie spadła liczba analityków po stronie sell-side, czyli biur maklerskich.

„Badania pokazują, że wyceny spółek, które tracą pokrycie analityczne, idą w dół, a zmienność ich notowań znacząco się zwiększa. Ich kursy reagują znacznie mocniej na wszelkiego rodzaju pozytywne i negatywne niespodzianki informacyjne” – podkreślają Fang, Hope, Huang i Moldovan. I przypominają, że wedle różnych badań im większe jest pokrycie analityczne w przypadku danej spółki, tym większa jest płynność jej akcji i odwrotnie.

Pewnym pocieszeniem może być fakt, że spośród 334 europejskich spółek, które straciły w 2018 roku pokrycie analityczne, aż 305 było pokrywanych tylko przez jednego analityka. To oznacza, że i tak nie cieszyły się specjalnie dużym zainteresowaniem rynku. Poza tym - jak twierdzą Fang, Hope, Huang i Moldovan – analitycy strony sell-side, którzy stracili pracę u brokerów, nie byli analitykami najwyższej jakości.

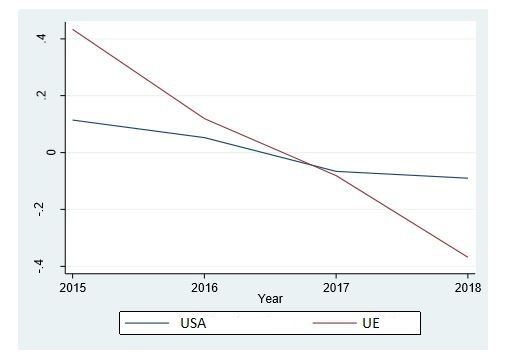

Trendy w aktywnym pokryciu analitycznym spółek giełdowych (strona sell-side)

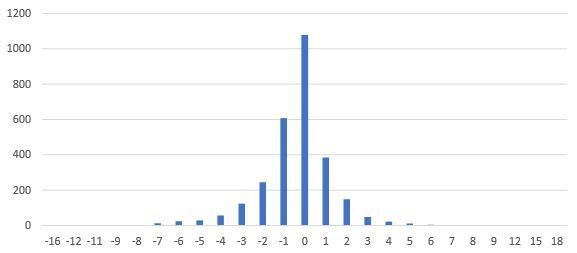

Zmiana liczby analityków pokrywających spółkę w UE (2018 w por. do 2017)*

*oś pionowa – liczba spółek, oś pozioma – zmiana l. analityków

Rekomendacje są coraz bardziej negatywne i coraz bardziej cenotwórcze

Co ważne, z analizy naukowców wynika, że po wdrożeniu MiFID II pojawiające się po stronie sell-side raporty stały się dokładniejsze i bardziej cenotwórcze. Co ciekawe na rynkach europejskich, w 2018 roku o wiele częściej, niż w poprzednich latach, pojawiały się rekomendacje „sprzedaj” i „trzymaj”. Zmniejszyła się znacznie ilość rekomendacji „kupuj”.

MiFID II wywarł wpływ także na stronę buy-side, czyli m.in. funduszy inwestycyjnych. Wedle autorów omawianego raportu analitycy buy-side stali się bardziej aktywni i o wiele częściej niż kiedyś biorą udział w konferencjach wynikowych spółek i wykazują o wiele większą aktywność, jeśli chodzi o tworzenie raportów.

Wygląda więc na to, że - tak jak w bardzo wielu innych przypadkach – nadmierne uregulowanie rynku oznacza jego przeregulowanie. Może i Unia Europejska miała dobre chęci, ale jak mówi znane przysłowie: dobrymi chęciami piekło jest wybrukowane. Obecnie liczba analityków w domach maklerskich spada, więc coraz mniej spółek (szczególnie tych małych i średnich) ma pokrycie analityczne. To oznacza, że inwestorzy indywidualni mają o tych spółkach coraz mniej rzetelnych informacji, a co za tym idzie coraz mniej chętnie kupują ich akcje. To powoduje, że walory tych spółek są coraz mniej płynne, a coraz bardziej zmienne, więc stają się bardziej ryzykownym aktywem, które będzie coraz mniej chętnie kupowane... Hmmm, i po co to komu było?