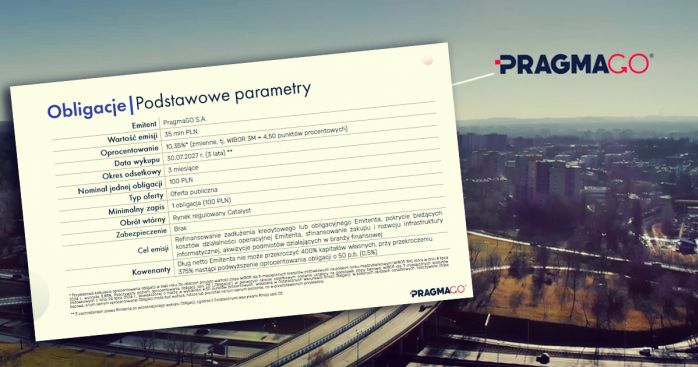

Ożywienie gospodarcze, brak obniżek stóp – to tylko niektóre czynniki faworyzujące obecnie spółki nisko wycenione, z tradycyjnych sektorów, przekonuje słynny inwestor Rich Pzena.

Nadchodzi dekada świetna dla spółek value, będą zyskiwały na wycenach, w odróżnieniu od technologicznych spółek wzrostowych – przekonywał, będąc gościem podcastu Gaining Perspective, Rich Pzena. Jest on właścicielem Pzena Investment Management – firmy inwestycyjnej z Nowego Jorku, która zarządza aktywami o wartości około 49 mld USD.

Historia notowań wskaźnika Wilshire Growth / Value

Źródło: longtermtrends.net

Pzena wskazał na 4 powody, dla których tak będzie:

- Gospodarka światowa jest w środku ożywienia

Okresy ożywienia gospodarczego, po recesjach, zawsze faworyzują spółki value – wskazuje Pzena. „Dzieje się tak dlatego, że spółki cykliczne w okresie recesji doświadczają spadku przychodów, więc tną koszty, a gdy ich sprzedaż wraca do poziomów sprzed spowolnienia, podnoszą koszty dość wolno, a wtedy pojawiają się sowite zyski, które rosną w zaskakującym tempie. Spółki value stają się spółkami momentum, niemalże spółkami wzrostowymi” – tłumaczy Pzena.

Historia notowań S&P500 na tle recesji w USA

Źródło: Yardeni Research

- Stopy procentowe już nie spadną

„Uważam, ale to jest tylko moja opinia, że jest bardzo małe prawdopodobieństwo, iż obniżki stóp będą kontynuowane. Co więcej, te to nie same niskie stopy były wiatrem w żagle spółek wzrostowych przez wiele lat, tylko cykle obniżek. Skoro stopy już nie będą obniżane, to wiatr przestaje dąć w żagle spółek growth. Spółki wzrostowe w środowisku stałych lub rosnących stóp musiałyby pokazać niesamowite tempo wzrostu, by ich wyceny były usprawiedliwione” – tłumaczy Pzena.

Główna stopa procentowa strefy euro

Źródło: Trading Economics

Zobacz także: Dlaczego warto mieć akcje Berkshire Hathaway w portfelu – tłumaczy Guy Spier

- Big Techy nie rosną już tak dynamicznie, jak kiedyś

Wielkie technologiczne biznesy nie rosną już w takim zawrotnym tempie, jak kiedyś – sądzi Pzena. „Spójrzmy na tempo zyskiwania udziałów w rynku reklamy takich spółek, jak Google czy Facebook. Kilkanaście lat temu miały one udział bliski zeru, teraz mają około 60%. Ten dystans od 0% do 60% pokonały w imponującym stylu i tempie. Ale przed nimi coraz trudniejsze zadanie, to tempo wzrostu już nie może zostać zachowane, bo jest coraz mniej tortu do zjedzenia” – podkreśla Pzena.

Wskazuje, że to samo tyczy się Microsoftu, ta spółka jest w podobnej sytuacji. „Zapewne połowa rzeczy, które mogą być w chmurze, już w niej są. Większość komputerów PC, które mogą mieć system Windows, już go ma. Wiara w to, że ta spółka może dalej rosnąć w tempie z ostatnich trzech dekad jest pozbawiona racjonalnych podstaw” – dodaje inwestor.

Notowania Microsoftu na tle Nasdaq Composite (linia niebieska) i S&P500 (linia pomarańczowa) – 10 lat

Źródło: Barron’s

- Źródełko z pieniędzmi dla start-upów technologicznych zaczyna wysychać

I wreszcie, Pzena zwrócił uwagę na zjawisko, na które niewielu zwraca uwagę. „Przez wiele lat technologiczne start-upy miały dla siebie dostępne źródło z nieograniczoną wręcz ilością pieniędzy. Dlaczego? Bo dawcy kapitału liczyli, że niemal każdy z tych start-upów ma szansę na zostanie drugim Amazonem. Teraz okazuje się, że współczynnik sukcesu dla technologicznych start-upów jest taki sam, a może i niższy, jak w innych sektorach. Tymczasem wiele z nich jest wycenianych na miliardy USD, nawet na wczesnym etapie rozwoju. Myślę, że nadchodzi okres, w którym rynek brutalnie to skoryguje, już widać pierwsze jaskółki tego zjawiska” – wskazuje Pzena.

Zmiana wartości inwestycji w spółki technologiczne

Źródło: TechNation / Dealroom