Guru inwestowania nie powinni być szybko wynoszeni na ołtarze. Pod tym względem świat finansów może dużo nauczyć się od Watykanu

Nie powinniśmy spieszyć się z wynoszeniem inwestycyjnych świętych na ołtarze. Pod tym względem można się dużo nauczyć od Watykanu. Może się bowiem okazać, że zanim inwestor zakończy swoją imponującą karierę, okaże się oszustem, albo... szczęściarzem. Takich przykładów było już w historii wiele.

Zanim w Kościele Katolickim ruszy proces beatyfikacyjny i kanonizacyjny, powinno minąć co najmniej 5 lat od chwili śmierci osoby kandydującej na świętego – mówi o tym bulla Novae Leges pro Causis Sanctorum Jana Pawła II z 1983 roku. Zanim ktoś zostanie wyniesiony na ołtarze, może minąć od kilku lat do nawet kilku dekad. Kościół Katolicki z wielką starannością i ostrożnością ocenia kandydatów na świętych.

REKLAMA

- Świat inwestycyjny mógłby się dużo nauczyć od Watykanu. Proces uznawania kogoś za inwestycyjnego guru powinien być równie rygorystyczny. Tymczasem wielu inwestorów zyskuje status gwiazdy zanim potwierdzą swoje wyniki i umiejętności na przestrzeni dekad. Wielu inwestorów straciło już status gwiazdy inwestycyjnej. Spadli z firmamentu i niewielu o nich dziś pamięta – zwrócił uwagę Nicolas Rabener, szef firmy Factor Research, na blogu CFA Institute.

Gwiazdy inwestycyjne, które już nie świecą

Rabener wskazał kilku inwestorów, którzy byli gwiazdami, ale zamienili się w komety i już nie świecą. Oczywiście, główną przyczyną takiego rozwoju wypadków było znaczące pogorszenie wyników inwestycyjnych. Poniżej zestawienie kilku takich „inwestycyjnych świętych”, którzy spadli z piedestału.

Bill Ackman – jeden z najbardziej znanych inwestorów na Wall Street, założyciel funduszu hedge Pershing Square Holdings. Jego gwiazda rozbłysła w 2014 roku, gdy zarobił 40% na amerykańskiej giełdzie, podczas gdy S&P500 poszedł w górę o 13%. Ostatnie lata przyniosły jednak pasmo porażek. Ackman poślizgnął się na inwestycji w Valeant Pharmaceuticals i jak uparty osioł grał na spadki akcji spółki Herbalife, mimo że te drożały. Jego fundusz w 2016 roku stracił blisko 14%, w 2017 blisko 4%, a w 2018 roku ponownie był pod kreską (na -0,7%).

David Einhorn – na początku 2019 roku zgasła gwiazda inwestycyjna Davida Einhorna. Jego fundusz Greenlight Capital poniósł w ubiegłym roku stratę sięgającą 34%. Jego portfel pociągnęły w dół akcje ubezpieczyciela Brighthouse Financial oraz dewelopera Green Brick Partners. Tym samym Einhorn zniszczył swoją reputację, wypracowaną m.in. w latach 2006 (+24%) i 2009 (+32%).

Bill Gross – był kiedyś nazywany Królem Obligacji. Stworzył w ramach firmy inwestycyjnej PIMCO fundusz dłużny Total Return Fund, który miał tak dobre wyniki, że w szczytowym momencie dysponował aktywami rzędu 292,9 mld USD (kwiecień 2013). Potem było z jego wynikami tylko gorzej. Gross przeszedł do firmy Janus Henderson Group, gdzie kierował funduszem Janus Henderson Global Unconstrained Bond Fund mającym w zarządzaniu blisko 1 mld USD. Jednak fundusz ten wypracował pod rządami Grossa średnioroczną stopę zwrotu w wysokości ledwie 0,3%, co plasowało go w ogonie stawki w jego kategorii. Z początkiem marca tego roku Gross odszedł na emeryturę.

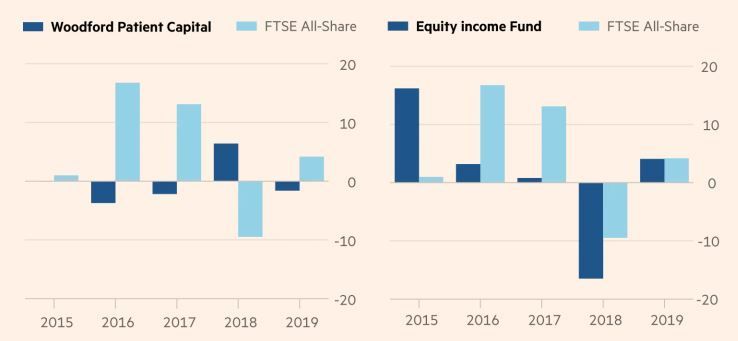

Neil Woodford – brytyjskie gazety żyją obecnie nie tylko Brexitem, ale i dogorywaniem znanego inwestora i zarządzającego Neila Woodforda, zwanego Wyrocznią z Oxfordu. Jego obydwa fundusze spisują się w ostatnich latach znacząco gorzej od szerokiego rynku i klienci zaczęli z nich uciekać.

1. Stopy zwrotu funduszy Neila Woodforda na tle indeksu FTSE All-Share

Michael Lauer – jeden z traderów opisanych w książce „Stock Market Wizards" Jacka Schwagera. Chwalił się, że w latach 1993–1999 jego fundusz zyskiwał po 72% rocznie, podczas gdy rynek w tym okresie rósł po 20% rocznie. Twierdził, że jego strategia opiera się na wyszukiwaniu mocno przecenionych i niepopularnych spółek, które jednak prowadzą sensowny biznes. W 2003 roku okazało się, że Lauer był oszustem „pompującym” swoje wyniki przy pomocy sztuczek księgowych.

Alphonse "Buddy" Fletcher jr. – kolejna „gwiazdka” z firmamentu Schwagera. Inwestor ten zapewniał, że jego fundusz Fletcher Asset Management w latach 1987 – 1999 zarabiał 47% średniorocznie i zaliczył w tym okresie tylko 4 stratne miesiące. I kolejny oszust, który zakończył „karierę” w 2011 roku. W połowie 2012 roku jego fundusz ogłosił bankructwo.

Zobacz także: Sanjay Bakshi to indyjski Sebastian Buczek. Poznaj praktyka inwestowania z akademickim zapleczem, którego fascynuje Warren Buffett

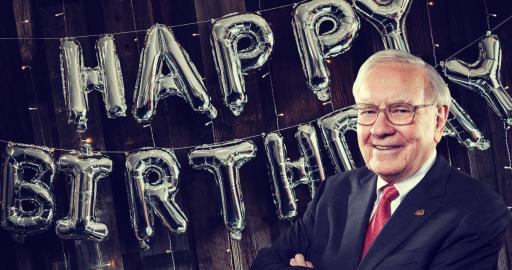

Warren Buffett - można wołać “Santo Subito”!

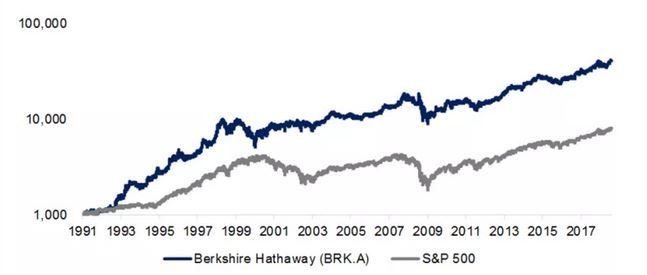

Zdaniem Rabenera, jedynym inwestorem, który nigdy za życia nie nadszarpnął swojej reputacji ani razu w poważny sposób jest Warren Buffett. „Wyrocznia z Omaha i jego Berkshire Hathaway uniknęli dużych wpadek inwestycyjnych. Co prawda zanotował spore obsunięcia wartości portfela, m.in. podczas pęknięcia bańki internetowej, ale zawsze z takich zdarzeń wychodził obronną ręką, obracając je na swoją korzyść w przyszłości” – wskazuje szef firmy Factor Research.

Według Rabenera, szczególnie imponująco prezentują się wyniki Berkshire Hathaway począwszy od 1991 roku. Jego zdaniem, ten track record z ostatnich blisko 30 lat zapewnił Buffettowi stałe miejsce w panteonie inwestycyjnych świętych.

2. Wycena Berkshire Hathaway na tle S&P500

Jakże trudno wejść na inwestycyjny szczyt. A jeszcze trudniej się na nim utrzymać. Warto czekać z oceną inwestorów, dopóki nie zakończą oni swoich karier, bo może się okazać, że czcimy fałszywych bożków. Jednak jest to chyba niewykonalne w dobie mediów poszukujących 24 godziny na dobę poruszających sensacji i wspaniałych bohaterów.

Źródła wykresów: 1. Financial Times, 2. Factor Research